عند تقييم الاستثمارات في الأسواق الناشئة، غالباً ما يوازن المستثمرون ما بين العوائد الواعدة لهذه الأسواق ومخاطرها العالية مقارنة بالأسواق المتطورة. فما هو تأثير الحوكمة على الاستثمار تحديداً؟

إذا نظرنا بإمعان لهذه المخاطر، نجد أنّ المستثمرين في الأسواق الناشئة يواجهون في الغالب تحدّيات أكبر فيما يخص حماية حقوقهم بالمقارنة مع البلدان المتقدمة، وذلك بسبب ضعف الأطر المؤسساتية والقانونية (على مستوى البلد)، وضعف الحوكمة (على مستوى الشركات). ومن الواضح أنّ هذين البعدين يلقيان بثقلهما على جاذبية هذه الأسواق بالنسبة للمستثمرين الأجانب والمحترفين.

تأثير الحوكمة على الاستثمار

تبيّن الأبحاث في عينة من البلدان المتقدّمة والناشئة أنّ المستثمرين على استعداد لدفع قيم أعلى للشركات التي تعمل في بيئة قانونية تحمي حقوقهم. وتسلّط النتائج الضوء على دور حكم القانون في التخفيف من هواجس المستثمرين إزاء مصادرة مصالحهم من قبل كبار المساهمين. وضمن السوق الناشئة الواحدة، وتربط الأبحاث بين الحوكمة الرشيدة وتحسينها وبين قيم أعلى أو كلفة رأس مال أدنى للشركات.

وعلى الرغم من ذلك، لا يزال الباحثون وأكثر المستثمرين حنكة يواجهون تحديات في عزل وتحديد التعديلات الخاصة بالحوكمة وحماية المستثمرين والواجب تطبيقها على قيم الاستثمارات في الأسواق الناشئة. فأداء الأسواق الناشئة من حيث حماية المستثمرين ليس متجانساً. كذلك تختلف طبيعة المخاطر الأُخرى في هذه الأسواق، وتعتمد كل منها على أعراف محاسبية مختلفة ما يجعل من تحديد التأثير الفعلي لعوامل حماية المستثمرين والحوكمة أكثر تعقيداً.

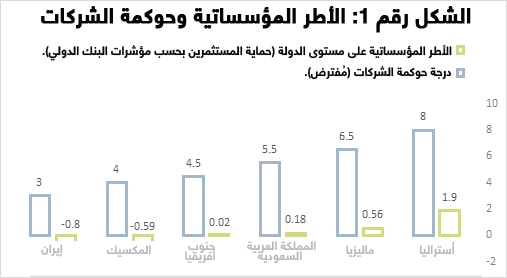

في ضوء ذلك، يهدف بحثنا المنشور مؤخراً بعنوان "كيف تؤثر أطر حماية المستثمرين والحوكمة في تقييم استثمارات الأسواق الناشئة؟" إلى الحد من هذه التحديات خلال اعتماد منهجية بحث دقيقة بحيث قمنا بتزويد مجموعة عالمية من المستثمرين المؤسساتيين ببيانات تقييم عن شركة أسترالية افتراضية، وطلبنا منهم أن يبيّنوا كيفية تغيّر قيمة الشركة فيما لو كان مقرها في كلّ من الأسواق الناشئة التالية: ماليزيا والمكسيك والمملكة العربية السعودية وجنوب أفريقيا وإيران، مع افتراض أنّ هذه الشركات متطابقة في جميع الخصائص ما عدا 1- الجودة المؤسساتية للبلد (من حيث حكم القانون وتدابير ضبط الفساد بحسب مؤشرات الحوكمة العالمية للبنك الدولي). و2- أداء الحوكمة الخاص بالشركة. وقد أُدرجت هذه الأسواق في ترتيب تنازلي بحسب الأداء الخاص بها ضمن هذه المعايير كما هو مبيّن في الشكل (1).

وبهذه الطريقة، تم تصميم الدراسة بحيث تُعزل تأثيرات حماية المستثمرين والحوكمة، وتحديد التعديلات الخاصة بها عند تقييم الاستثمارات في الأسواق الناشئة.

التأثير المشترك لحماية المستثمرين والحوكمة على قيم الشركات في الأسواق الناشئة

أفاد المستثمرون المؤسساتيون بلا استثناء أنهم يأخذون خصائص الحوكمة بعين الاعتبار عند اتخاذ القرار بالاستثمار في أية شركة، ويعتمدون في ذلك إما على تصنيفات طرف خارجي، أو على تحليلهم الداخلي.

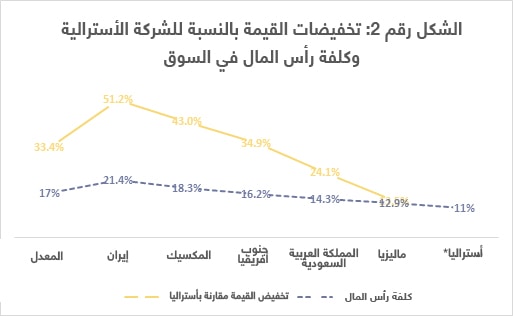

ويعكس المستثمرون الأطر المؤسساتية الضعيفة في الأسواق الناشئة ومستوى حوكمة الشركات معاً من خلال تطبيق تخفيضات حادّة على قيمة الشركة ورفع كلفة رأس المال. فمثلاً، تم تقييم الشركة الماليزية والتي تتمتع بالأداء الأفضل في عينة الأسواق الناشئة بحسم 13.5% بالمقارنة مع الشركة الأسترالية، كما هو مبيُن بالشكل (2).

وكلما ضعفت مؤشرات الحوكمة على مستوى الشركة وحماية المستثمرين على مستوى الدولة، انخفض تقييم الشركة. ويظهر هذا في الشكل رقم (2) إذ كانت قيمة الشركة السعودية والإيرانية على سبيل المثال أدنى بـ24.1%، و51% على التوالي مقارنة مع نظيرتها الأسترالية.

وعلاوة على ذلك، أشار المستثمرون إلى أنّهم يعتمدون كلفة رأس مال لهذه الاستثمارات تؤدي إلى تخفيضات أعلى على القيمة. فيقدّرون مثلاً كلفة رأس مال بـ21.4% للشركة الإيرانية، و14.3% للشركة السعودية، و12.9% للشركة الماليزية، مقارنة بـ11% للشركة الأسترالية.

*لقد تم تزويد المشاركين بالدراسة بافتراض كلفة رأس المال للشركة الأسترالية.

كيف يؤثر كل من بُعدي حماية المستثمرين في عملية التقييم؟

كيف يمكن تفسير حسومات القيمة المبينة أعلاه؟ فعلى سبيل المثال، هل تُعزى القيمة المحسومة للشركة الإيرانية إلى ضعف حماية المستثمرين من قبل القوانين والأنظمة الإيرانية أو إلى الحوكمة الركيكة المفترضة للشركة؟

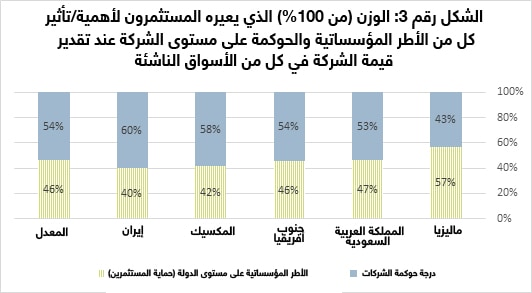

نقوم هنا بالتمعّن أكثر لمعرفة تأثير كلّ من هذه العوامل على تعديلات القيمة. وبيّنت الدراسة أنه عند تقدير قيمة الشركة في ماليزيا، حيث تُعتبر البيئة والإجراءات المؤسساتية لحماية المستثمرين مقبولة نسبياً، يعير المشاركون أهمية أكبر للأطر القانونية (بوزن 57%). إلا أنّ حوكمة الشركات تحظى بأهمية أكبر في البلدان التي تؤمّن الحماية الأضعف للمستثمرين. وهذا واضح، على سبيل المثال، الوزن الأعلى المخصص لحوكمة الشركات في إيران (60%) مقارنة بالمملكة العربية السعودية (53%) وماليزيا (43%)، كما هو مبين في الشكل الرقم (3).

ففي ظل بيئة مؤسساتية أضعف، يواجه المستثمرون مخاطر أشدّ ترتبط بضعف القدرة على إنفاذ العقود واحتمال حصول بعض المساهمين على مكاسب خاصة على حساب باقي المستثمرين. وتشير نتائج الدراسة إلى أنّه في مثل هذه البيئات، يميل المتخصصون في مجال الاستثمار إلى الاعتماد أكثر على الحوكمة الفعّالة على مستوى الشركة كبديل جزئي للأطر القانونية الضعيفة.

علاوات التقييم والتفاعل بين حماية المستثمرين على مستوى البلد والحوكمة على مستوى الشركة

هل يكافئ المستثمرون الشركات إذا ما قامت بتحسين أداء الحوكمة على الرغم من موقعها ضمن بيئة مؤسساتية غير فعالة في حماية حقوقهم؟

من أجل التوصل إلى استيعاب أعمق للتفاعل بين الأطر المؤسساتية والحوكمة على مستوى الشركات من جهة، وقيمة الشركات في الأسواق الناشئة من جهة أُخرى، طلبنا من المشاركين في الدراسة تحديد قيمة وكلفة رأس مال الشركة بافتراض أنّ لها درجة حوكمة الشركة الأسترالية والتي تعتبر درجتها مرتفعة وهي (8) درجات.

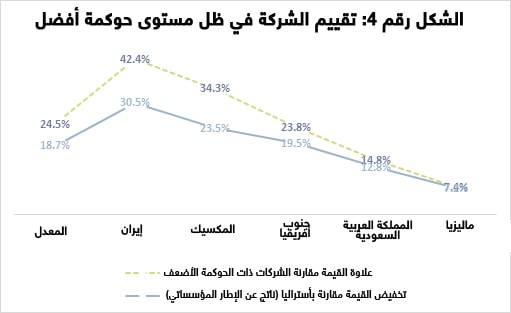

وجاءت النتائج محفّزة لتبنّي الحوكمة الرشيدة في جميع الأسواق. على سبيل المثال، تُشير ردود المستثمرين إلى أنّ الشركة السعودية تحقق علاوة تقييم بنسبة 14.8% إذا حسّنت درجة الحوكمة من 5.5 إلى 8. أمّا الشركة الإيرانية فيمكن أن تحقّق علاوة تقييم بنسبة 42.4% إذا حسّنت درجة الحوكمة من 3 إلى 8، كما هو مبين في الشكل الرقم (4).

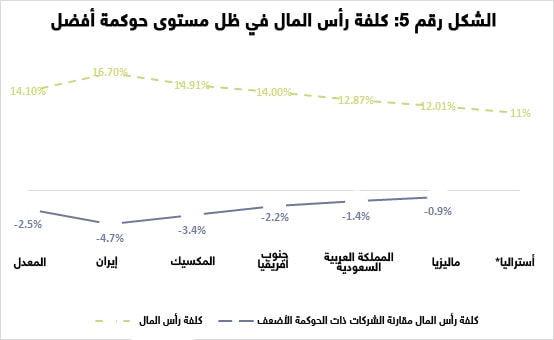

وتشير التقديرات المدرجة في الشكل الرقم (5) حول تأثير الحوكمة على الاستثمار إلى أنه يمكن لشركة في سوق ناشئة أن تقلل من كلفة رأس المال بمتوسط 2.5% من خلال تحسين الحوكمة. كما يمكن للشركة التي تنجح في رفع درجة الحوكمة من 3 إلى 8 (مثل الشركة الإيرانية) أنّ توفّر 4.7% من كلفة رأس المال.

ومن خلال توحيد درجة الحوكمة للشركة في كل الأسواق الناشئة، تمكنّا من عزل وتحديد تعديلات القيمة التي تُعزى إلى المخاطر المؤسساتية. فيبيّن مثلاً الشكل (4) انخفاض حسم قيمة الشركة السعودية مقارنة بالشركة الأسترالية النظيرة إلى 13% (من 24.1% الواردة في الشكل 2)، وإلى 30% للشركة الإيرانية (من 51%). وتعزى حسومات القيمة المبيّنة في الشكل (4) بشكل كامل إلى البيئات المؤسساتية الأضعف مقارنة بأستراليا.

وتتناغم هذه النتائج مع البحوث السابقة التي تشير إلى أنّ الشركات التي تتمتع بحوكمة فعالة في الأسواق الناشئة تتمتع أيضاً بعلاوات قيمة مهمة يمكن أن تعوّض جزئياً الأثر السلبي للأطر المؤسساتية الضعيفة.

ما أهمية مكونات الحوكمة المحدّدة في التحليل الاستثماري؟

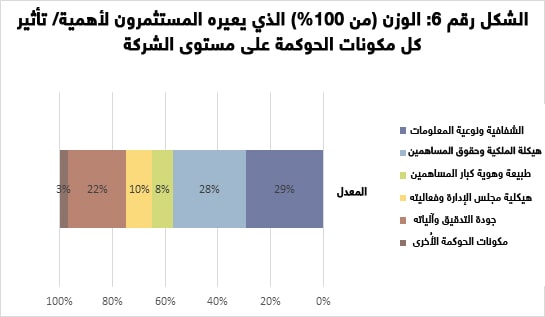

ضمن بُعد الحوكمة على مستوى الشركات، تشير الدراسة إلى أنّ القرارات الاستثمارية تتأثّر بشكل كبير بهواجس تتعلق بما يلي: الشفافية والإفصاحات. هياكل الملكية وحقوق المستثمرين. وجودة التدقيق، كما هو مبين في الشكل الرقم (6).

وتلقي الهواجس حول عدم كفاية الإفصاح بثقلها إلى حدّ كبير على التحليل الاستثماري. وغالباً ما يكون ذلك أكثر حدة في الأسواق الناشئة، حيث لا تفرض الأنظمة على الشركات الإفصاح عن المعلومات. فأشارت مثلاً مقالتنا السابقة على موقع هارفارد بزنس ريفيو العربية بعنوان: "مقارنة لممارسات الشفافية والإفصاح في أكبر اقتصادات الشرق الأوسط" إلى جوانب القصور الشديدة في الإفصاح من قبل الشركات والأسواق المالية في منطقة الشرق الأوسط، والتحدّيات أمام وصول المستثمرين إلى المعلومات المطلوبة. بالتالي، تشكل متطلبات المستثمرين غير المتوفرة اشارة خطيرة من حيث إمكانية الشركات في هذه الأسواق على جذب الاستثمارات الخارجية.

أما فيما يخص هياكل الملكية، فيمكن تفسير هواجس المستثمرين بخصائص الأسواق الناشئة. فغالباً ما تكون حصص الملكية المرتفعة التي تحملها الشركات التابعة للحكومات وهياكل الملكية المركّزة سائدة في مثل هذه الأسواق. بالتالي، يُخشى أن تسهّل السيطرة المفرطة للمساهمين الكبار مصادرة حقوق صغار المساهمين في ظل أطر قانونية ضعيفة. وفي مثل هذه البيئات، يعير المستثمرون أيضاً أهمية كبيرة لأنظمة التدقيق المستقلة للتخفيف من بعض المخاطر المتعلقة بضعف الحوكمة.

وفي نهاية الحديث عن تأثير الحوكمة على الاستثمار تحديداً، تشير نتائج الدراسة إلى الحوافز للشركات وصانعي السياسات في الأسواق الناشئة لتحسين ممارسات الحوكمة لما لذلك من آثار إيجابية على جذب المستثمرين، وتحقيق علاوات على قيم الأسهم. فيمكن لعلاوات التقييم الناتجة عن تحسين حوكمة الشركات أن تغطّي جزئياً الأثر السلبي للبيئات المؤسساتية خاصة في الأسواق والتي تؤمن الحماية الأضعف للمستثمرين على المستوى المؤسساتي والقانوني.

اقرأ أيضاً: