عادة ما ينظر المستثمرون إلى الأسواق الناشئة بحذر. إذ أنّ جزءاً من الخطر المُستشعر يتعلق بدرجة حماية هذه الأسواق لحقوق المستثمرين، سواء من خلال الحوكمة على مستوى الشركات أو من خلال القوانين والأنظمة على مستوى الدولة. فماذا عن الشفافية والإفصاح في الشرق الأوسط تحديداً؟

تلعب حوكمة الشركات وحماية حقوق المساهمين دوراً موثقاً في جذب الاستثمارات لأي اقتصاد، الأمر الذي يظهر بشكل جلَي ولاسيما في البلدان الناشئة. فغالباً ما تكون المؤسسات القانونية أقل فاعلية في حماية حقوق المستثمرين وتنفيذ العقود، مقارنة مع البلدان المتقدّمة.

وتُظهر الأبحاث أنّ لتحسين الشركات من مستوى الحوكمة وممارسات الشفافية دوراً فعّالاً في تقليص المخاطر التي يستشعرها المستثمرون، ودوراً في جذب التدفّقات الاستثمارية. حيث يُظهر البحث الذي قام به دورنيف وكيم وبحث آخر معدّ للنشر قريباً أنّ بوسع الحوكمة الجيدة على مستوى الشركات أن تعوّض جزئياً تلك الآثار السلبية الناتجة عن الأطر القانونية الضعيفة لحماية المستثمرين ضمن الدول الناشئة. إذ لا يمانع المستثمرون أن يدفعوا قيماً أعلى مقابل الشركات التي تجري تحسينات في ممارسات الحوكمة، والتي تعمل في الأسواق ذات الأنظمة غير المكرّسة لحقوق المستثمرين.

الشفافية والإفصاح في الشرق الأوسط

لا شك، بأنّ حوكمة الشركات أصبحت عنصراً أساسياً لتأمين الاستدامة، وكذلك إحدى المعايير المهمّة عند اختيار الأسهم من قبل المستثمرين العالميين والمحنّكين.

وإذا أمعنّا النظر أكثر في مكونات الحوكمة، نجد أنّ الوصول السهل إلى معلومات شفّافة وموثوقة، يشكل الواجهة الأولية التي يستخدمها المستثمرون الأجانب عند تقييمهم الاستثمار في أي سوق مالية. إذ يتطلب ذلك الحصول على معلومات مالية وغير مالية وتحليلها عند دخول السوق لأول مرة، وعلى نحو منتظم بعد ذلك. كما يُضاف إلى ذلك، أنّ الإفصاح عن المعلومات الخاصة بالحوكمة هو أمر أساسي لممارسة الرقابة باستمرار واتخاذ القرارات من قبل المساهمين. إذن، تُعتبر الشفافية أحد المحفزات الأساسية لجذب السوق المالية.

اقرأ أيضاً: ما الذي تعنيه عبارة "الشفافية في سلاسل التوريد" فعلياً؟

إضافة إلى ذلك، تبذل الأسواق المالية في الشرق الأوسط جهداً كبيراً لتحقيق النمو وجذب الاستثمارات الأجنبية. ولكن هل تستفيد هذه الأسواق من ورقة الشفافية لتحقيق هذا الهدف؟، وهل المعلومات المتاحة للعموم كافية لتشجيع المستثمرين على دخول السوق؟

نجري هنا تحليل مقارنات لممارسات الشفافية التي تتبنّاها الشركات المدرجة والأسواق المالية ضمن أكبر ثلاثة اقتصادات في المنطقة، وهي: تركيا والمملكة العربية السعودية وإيران. حيث ينصبّ التركيز على مقارنة اتساع وعمق المعلومات المالية والحوكمة التي يتمّ الإفصاح عنها.

وتتمتع الأسواق الثلاثة بدرجات مختلفة من النمو والانفتاح. إذ أنه لتركيا سوق راسخة ومدرجة على مؤشر "مورغان ستانلي للأسواق الناشئة" (MSCI) منذ السنوات الأولى لإنشائه. وبلغ رأسمال السوق حوالي 172 مليار دولار في العام 2016 تبعاً للاتحاد العالمي للبورصات.

فيما تستعد السعودية لرفع تصنيفها إلى سوق ناشئة على مؤشر "مورغان ستانلي" (MSCI) عام 2018. وفي إطار ذلك تبذل السلطات السعودية جهداً مهمّاً لتحسين الأطر التنظيمية للحوكمة، وتعزيز التطبيق، ورفع التوعية. وخلال خطوة حديثة، في أبريل/نيسان من العام الجاري، أعلنت السوق المالية السعودية "تداول" عن خطط لإحداث إصلاحات أعمق في حوكمة الشركات لكي تتماشى مع المعايير الدولية. وكانت السوق غير متاحة للمستثمرين الأجانب حتى عام 2008 عندما أُتيح الدخول الأجنبي من خلال عقود المبادلة، لكن المبادرة لم تلق رواجاً. وفي النصف الثاني من عام 2015، أصبحت السوق منفتحة على الاستثمار المباشر، لكن من قبل المؤسسات المالية الأجنبية المقيدة، ما اعتُبِر تطوّراً إيجابياً. إذ وصلت قيمة السوق السعودية عام 2016، إلى حوالي 448 مليار دولار وهي القيمة الأعلى في منطقة الشرق الأوسط وشمال أفريقيا التي تبلغ القيمة السوقية فيها إجمالاً 1,26 تريليون دولار.

في المقابل، تباطأ نمو السوق الإيرانية خلال عقد العقوبات، وطوال هذه السنوات، تبنت سوق الأسهم في طهران وهيئة السوق قواعد تهدف إلى تحسين المراقبة والشفافية لكنها لم تستطع مواكبة تطور الأسواق العالمية والإقليمية، وكذلك لم تستطع مواكبة تطلعات المستثمرين التي تنمو باستمرار. وعقب تخفيض العقوبات في أوائل الـ2016، شهد الاقتصاد الإيراني نموّاً واعداً. إذ وصل رأسمال السوق نهاية العام إلى 109 مليار دولار محقّقاً عائداً بنسبة 22% وهو ثالث أعلى عائد إقليمياً والسابع عالمياً. واليوم، يعتقد المحللون أن للسوق الإمكانية ليصبح آخر وأكبر الأسواق الواعدة في العالم. لكن لا يزال البلد يواجه صعوبات في تداول رأس المال عبر الأسواق المالية، إذ تلوح تحديّات اقتصادية وسياسية مهمّة في الأفق.

وعلى الرغم من الاختلافات بين الأسواق الإقليمية، نجد أنه لكل منها حوافز قوية لتحسين صورتها، وجذب الرأسمال الأجنبي، وتحقيق النمو.

نتائج الدراسة حول الشفافية والإفصاح في الشرق الأوسط

وفي ما يلي نتائج دراسة تقارن بين الأسواق الثلاثة من حيث سهولة الوصول إلى البيانات، وعمق واتساع الإفصاحات المالية والحوكمة.

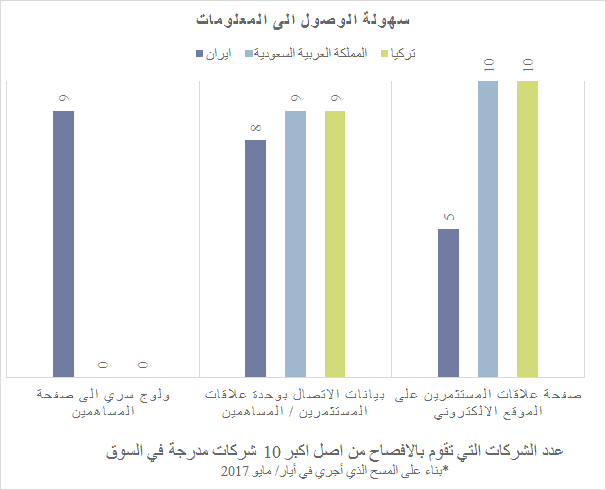

الوصول إلى البيانات والمعلومات

يعمد المستثمرون عادة في الوصول إلى المعلومات عبر مواقع الشركات الإلكترونية أو مواقع مخصّصة تنظمها الأسواق المالية.

إذ يُظهر التحليل أنّ كلاً من السعودية وتركيا تسهِّل نسبياً إمكانية وصول المستثمرين للبيانات ذات الصلة. فتظهر كافة الشركات التركية والسعودية التي قمنا بمسحها التزاماً واضحاً بعلاقات المستثمرين من خلال توفير أقسام مخصّصة ومعلومات عن سبل الاتصال عبر مواقعها، موفّرة بذلك للمستثمرين سهولة الوصول إلى معلومات عن الشركة، واستراتيجيتها ونشاطها، وأجندة لعلاقات المستثمرين، وخلاصات عن الأداء المالي التاريخي، والأرباح الموزعة، وغيرها من المعلومات.

كما تتبع الشركات التركية تقليد نشر "عدّة المستثمرين" (investor kits) الكاملة باللغة الإنكليزية على نحو أشمل بالمقارنة مع الشركات السعودية. وهناك سجل تاريخي للمعلومات المالية وغير المالية على المواقع التابعة للأسواق التركية والسعودية.

اقرأ أيضاً: دراسة شملت أكبر 40 شركة خليجية عن تأثير الشفافية في قرار المستثمر المحنك

من ناحية أُخرى، تكتفي الشركات الإيرانية القليلة التي توفر أقساماً مخصّصة للمساهمين على مواقعها بنشر معلومات محدودة. وبينما نجد أنّ غالبية الشركات التي قمنا بمسحها تسمح لمساهميها بالولوج السري إلى أقسام خاصة على الموقع وتحتوي على وثائق ومعلومات ذات صلة، إلا أنها تشكّل تحدياً للمستثمرين المحتملين أو للمشاركين الآخرين في السوق لاستخلاص كامل المعلومات اللازمة.

وعلى مستوى السوق المالية الإيرانية، لا تتركّز بيانات الشركات في موقع واحد، كما أنها غير متوفرة للعديد من الشركات، وغالباً ما تكون باللغة الفارسية فقط.

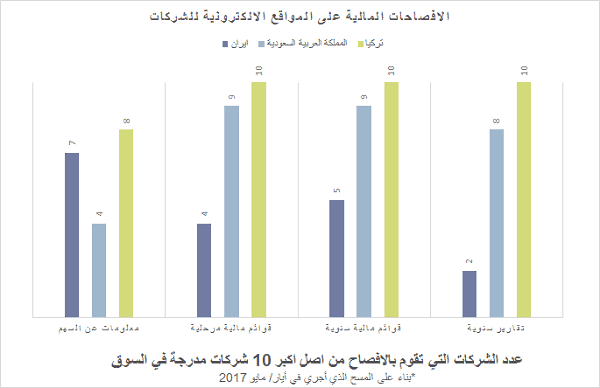

الإفصاح عن المعلومات المالية

يتطلب أي تحليل استثماري الحصول على قدر واسع من المعلومات المالية. ويكون الافتقار إلى الإفصاحات الكافية مكلفاً جداً للشركات، ما يدفع المستثمرين إلى صرف النظر عن قرار الاستثمار.

إذ توفّر جميع الشركات التركية وغالبية الشركات السعودية التي قمنا بمسحها تقاريراً مالية سنوية ومرحلية تعود لـ6 سنوات إلى الوراء على الأقل. وعلى سبيل المثال، يقوم البنك الأهلي السعودي بنشر التقارير المالية للسنوات الأربعين الماضية.

كما تُسهّل هذه الإفصاحات على المستثمرين عملية تقييم استراتيجية الشركات وخططها وأدائها المالي عبر الزمن، وبالتالي اتخاذ قرارات استثمارية على أسس راسخة. ومن اللافت أيضاً، إفصاح بعض الشركات التركية من بينها (Garanti) و(Koç) و(Turkcell) عن معلومات كبيانات الدين، وتقارير التصنيف الائتماني، وسجل تاريخي للأرباح، وعروض الأداء للمستثمرين بالإضافة إلى "عدّة المستثمرين" (Investor Kits) الكاملة.

اقرأ أيضاً: الشفافية المطلقة قد تقلل التحيز بشرط استخدامها بصورة صحيحة

ومن الممارسات اللافتة أيضاً، قيام شركة المراعي السعودية بنشر ملخص عن البيانات المالية المهمة والنسب المالية للسنوات الخمس الماضية، وكذلك عروض الأداء للمستثمرين. كما توفر قسماً مخصصاً وتفاعلياً يُفصَل التوصيات الخاصة بالسهم، والتي تصدر تباعاً عن المحللين الذين يتّبعون أداء الشركة، بالإضافة إلى تقديراتهم وتوقعاتهم المستقبلية للأداء.

وبالمقارنة مع الأسواق الأخرى، تعتمد بوابة تداول السعودية منصة سهلة الاستعمال، بحيث توفّر البيانات والوثائق المالية بشكل ثابت وعلى أساس تاريخي لكل الشركات المدرجة.

أما ممارسة الإفصاح عن المعلومات المالية عبر مواقع الشركات الإيرانية فهي منعدمة غالباً. إذ يقوم عدد قليل من الشركات بنشر التقارير المالية السنوية والمرحلية على مواقعها. وفي حال توفّرها، فإنّ التقارير تُعرض غالباً باللغة الفارسية فقط ومن دون سجل تاريخي.

كما تتوفر مجموعة أوسع من القوائم المالية على البوابات المختلفة الخاصة بالسوق الإيرانية بالفارسية. أما تلك المتوفرة بالإنكليزية فتتبع نموذجاً موحّداً يُظهر البنود العامة فقط، دون مناقشات أو تفسيرات كافية. لكن تجدر الإشارة إلى ممارسة لافتة تتعلق بنشر القوائم المالية الخاصة بشركات المجموعة، وكذلك نشر بعض الشركات لتوقعات ربحية السهم من أجل الفصل المقبل.

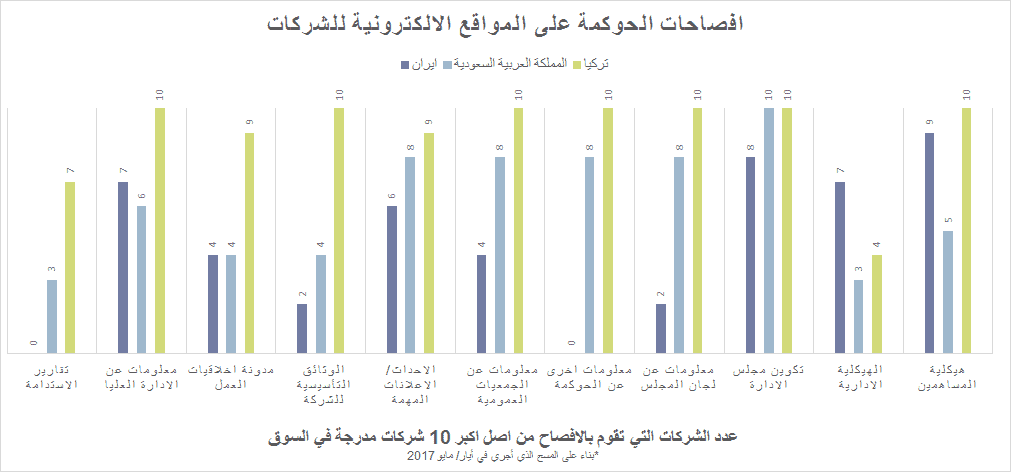

الإفصاح عن معلومات متعلّقة بالحوكمة

يُعتبر الإفصاح عن معلومات تتعلّق بممارسات الحوكمة أمراً أساسياً لتقييم كيفية ممارسة الرقابة من قبل المستثمرين، ومدى حماية حقوقهم من قبل الشركة.

إذ تنشر الشركات في تركيا والسعودية السجلات التاريخية لتقارير مجلس الإدارة، وتقارير الامتثال للحوكمة، وتمتلك أقساماً خاصة لمعلومات الحوكمة بما فيها لجان مجلس الإدارة، ونشاطات الحوكمة خلال العام المنصرم.

كما يُعتبر مدى الإفصاح من قبل الشركات التركية لافتاً جداً. فمثلاً، تقوم عدة شركات، منها (Sabanci) و(Tupras) و(Türk Telekom) و(Garanti) بنشر سجل تاريخي لتقارير تصنيف الحوكمة وتقارير الاستدامة.

وتظهر كافة الشركات السعودية التي قمنا بمسحها قدراً مقبولاً من الإفصاح. حيث تملك العديد منها مساحة لتحسين ممارسات الإفصاح والشفافية من خلال نشر معلومات تتعلّق بالهياكل التنظيمية، والإدارة العليا، ومدّونة قواعد السلوك، وتقارير الاستدامة.

في المقابل، تقوم بعض الشركات بجهد ملحوظ. فعلى سبيل المثال، تنشر شركة المراعي معلومات مفصّلة عن تعويضات كل من أعضاء المجلس غير التنفيذيين، وعن معاملات الأطراف ذات الصلة على نحو تاريخي.

كما أنّ عملية التقرير الموّحد على بوابة "تداول" تملأ ثغرات مهمّة. حيث توفر الشركات المعلومات الخاصة بمجلس الإدارة، وتنشر تقارير المجلس التاريخية.

أما بالنسبة للشركات الإيرانية، فتلتزم غالبيتها بمتطلبات الإفصاح المحلية من خلال الإعلان عن معلومات متعلقة بالجمعيات العمومية وغيرها من نشاطات الحوكمة. وتُظهر هذه الشركات ممارسات أفضل من السوقين النظيرين فيما يخص نشر معلومات الملكية والهياكل التنظيمية. لكن، يُلاحظ الافتقار الكامل إلى الإفصاح عن باقي جوانب الحوكمة على مواقع الشركات. فلا تُفصح الشركات الإيرانية أية معلومات عن تركيبة مجلس الإدارة، كما لا تلزمها القوانين المحلية بالإفصاح، عن أية تفاصيل تتعلق بهياكل الحوكمة وممارساتها.

وعلى النقيض من ذلك، تُلزم بوابات السوق الإيرانية الشركات بالإفصاح عن معلومات أساسية تتعلق بالحوكمة. وتعتمد هذه المواقع مستوى أفضل لجهة نشر لوائح بملكية المساهمين المباشرة. حيث تُفصح عن الحصص التي تزيد عن 1%، بينما تُفصح السعودية وتركيا عن تلك التي تزيد عن 5%. وعلى الرغم من ذلك، لا تُفصح هذه الشركات عن حاملي الأسهم غير المباشرين. ومن شأن ذلك أن يشكل تحدّياً أمام معرفة المستثمرين لتحديد هوية المساهمين الفعليين، ما يعرّضهم لمخاطر تتعلّق بالعقوبات المفروضة على إيران.

وتكشف الأبحاث العالمية أنّ المستثمرين المحنّكين يزدادون وعياً بآثار الحوكمة المعزّزة لقيم الشركات، ويتبنّونها كمعيار أساسي في عملية اتخاذ القرار الاستثماري. هنا، من المحتمل أن تعرقل الإفصاحات غير الكافية عن حوكمة الشركات الإيرانية من قدرة المستثمرين على إجراء تحليل شامل للحوكمة وعلى الإجابة عن أسئلة مهمة، منها: ما هي آليات الضبط الداخلي التي تعتمدها الشركة؟ من هي الجهات المؤثرة في القرار؟ كيف تُمارَس السلطة وما هي عملية اتخاذ القرار؟ وما هي حقوق صغار المساهمين وكيف يمارسونها؟

اقرأ أيضاً: هل فرط الشفافية في الخوارزميات يمكن أن يأتي بنتائج عكسية؟

ربما يثير مثل هذا الغموض هواجس جدّية لدى المستثمرين حول مخاطر الحوكمة المحتملة والخفيّة، وبالتالي يكبح الشعور الإيجابي تجاه السوق.

أيضاً، لكل من الأسواق الثلاثة مساحة لتحقيق مزيد من التقدم تجاه المعايير العالمية من حيث اتساع المعلومات المتوفّرة. فمثلاً، يحظى مؤخراً الإفصاح عن معلومات مفصّلة عن التعويضات باهتمام عالمي. فالشركات في الدول المتقدّمة أصبحت أكثر انفتاحاً من السابق على الإفصاح عن فلسفة برامج المكافآت الخاصة بها وأهدافها وعن آلية اتخاذ القرار، وكذلك عن مبالغ المكافآت التفصيلية لأعضاء المجلس وكبار التنفيذيين. كذلك، إنّ المطالبة بالإفصاح عن تفاصيل معاملات الأطراف ذات الصلة، ومصالح أعضاء المجلس أصبحت شائعة عالمياً. وبالطبع، نحن لا نتغافل عن الاهتمام العالمي المتنامي بالإفصاحات المتعلقة بالاستدامة وأخلاقيات العمل، والقضايا البيئية والاجتماعية. كانت تلك أبرز نتائج الشفافية والإفصاح في الشرق الأوسط تحديداً.