ملخص: شغلت الولايات المتحدة مركز الابتكار العالمي في التكنولوجيا المالية لأكثر من نصف قرن، لاسيما بعد ابتكارها بطاقات الائتمان، وأجهزة الصراف الآلي، وخدمات الصيرفة عبر الإنترنت. ومع ذلك، باتت اليوم متأخرة عن الركب بعد أن أصبحت الصين رائدة في مجال الدفع بالهواتف الذكية، وبعد أن بدأت بعض الدول الإفريقية، وتحديداً كينيا، تخطو خطوات كبيرة في مجال التقنيات المألوفة، مثل نشر الهواتف المحمولة والرسائل النصية القصيرة، وتوسيع دائرة الشمول المالي بسرعة. ويمكن للشركات أن تتعلم 3 دروس مهمة من تلك الموجة الأخيرة من الابتكار: وهي أن تقديم حزم الخدمات (كخدمات الصيرفة والهواتف الخلوية بعرض واحد) يُعتبر أمراً ضرورياً لتحقيق النجاح؛ وأن التمويل مرتبط بالثقة، ولكن يمكن للشركات التي حازت ثقة المستهلكين أن تمنح مصداقيتها للشركات الجديدة من خلال تقديم عروض واعدة؛ وأن التكنولوجيا التي تتيح التبني الجماعي أو التوسع غالباً ما تكون قديمة وليست متطورة.

حازت الولايات المتحدة لقب الدولة المبتكرة والرائدة في مجال التكنولوجيا المالية في العالم لأكثر من 60 عاماً. ومع ذلك، تمكنّت الصين من كسب اللقب خلال العقد الماضي، وذلك من خلال تبنّيها خدمات الدفع الإلكتروني ورقمنة إدارة الأموال لتوفير وسيلة ثابتة للشمول المالي بدعم من الهواتف الذكية والتطبيقات الاجتماعية. لكنها قد لا تحافظ على لقب الدولة الرائدة فترة طويلة، إذ برزت في الآونة الأخيرة دول إفريقية، مثل نيجيريا وكينيا كمراكز فاعلة للتكنولوجيا المالية، وذلك لتبنّيها تقنيات غير مكلفة ومتاحة لحشد المستهلكين بطرق لم نعهدها من قبل. وبالتالي، يجب على البنوك الأميركية وشركات التكنولوجيا المالية دراسة العوامل التي مكّنت تلك الدول من تحقيق النجاح والتخطيط لمواكبة ذلك النمو لتبقى في وجه المنافسة.

تُعرّف التكنولوجيا المالية ببساطة بأنها تطبيق التكنولوجيا والابتكارات لتلبية احتياجات المستهلكين والشركات في المجال المالي، مثل بطاقات الائتمان، وخدمات الصيرفة عبر الإنترنت، والعملات المشفرة المدعومة بنظام سلسلة الكتل "البلوك تشين". وعلى الرغم من أن التكنولوجيا المالية ليست سوى تحديث جديد لأنظمة الائتمان والعقود وخدمات الصيرفة القائمة منذ عقود، تُعتبر أحد أكثر المجالات نمواً في العقد الماضي. وكان لشركات رأس المال المغامر (الجريء) وشركات التمويل التقليدية والحكومات وحتى مستخدمي الهواتف الذكية العاديين يدٌ في التسريع الهائل لنمو القطاع. وأصبحت التطورات في مجالات مثل خدمات الدفع الإلكتروني وتداول الأسهم عبر تطبيقات الاستثمار على الإنترنت ومطالبات التأمين الآلية عمليات شائعة. وقدّر صندوق النقد الدولي وجود أكثر من 50 مليار دولار مستثمرة في هذا القطاع خلال النصف الأول من عام 2010، مع نمو سنوي بلغ مئات الدولارات.

ومع ذلك، يمتدّ تاريخ تطور التكنولوجيا المالية الحديثة لأكثر من بضعة عقود. ويوجد 3 موجات رئيسة من الابتكار تركزت كل منها في منطقة رئيسة في وقت معين. وعلى الرغم من أن الولايات المتحدة كانت أول من أطلق أول موجة كبيرة من الابتكار في ذلك القطاع، تخلّفت عن الركب بعد أن وصلت الشركات والمستهلكون إلى حالة من الركود في الابتكار تمثلت في تقديم خدمات "جيدة بما فيه الكفاية". لكن عند إجراء دراسة على مدى تطور قطاع التكنولوجيا المالية وتوجهه المستقبلي، نجد أنه لا يزال بإمكان الشركات الأميركية اللحاق بالركب.

قرن التكنولوجيا المالية: 1950–2050

أسفرت الموجة الأولى من التكنولوجيا المالية الحديثة عن ظهور تقنيات نظّمت كيفية تعاملنا مع الأموال اليوم، وحدث الجزء الأكبر من ذلك الابتكار في الولايات المتحدة. وكان ظهور نظام الائتمان المعاصر في الولايات المتحدة عبر بطاقة "داينرز كلوب" (Diners Club) في أوائل الخمسينيات من القرن العشرين إنجازاً كبيراً، فقد مثّلت وسيلة دفع أكثر فاعلية ونمت بصفتها طريقة سلسة لتقديم نظام ائتمان جديد للمستهلكين. واستمر الابتكار في الستينيات من القرن العشرين بعد قيام مصرف "سيتي بانك" (City Bank) في مدينة نيويورك بتطوير جهاز "بانكوغراف" (Bankograph)، وهو عبارة عن جهاز إيداع آلي عبر المغلفات وأول صراف آلي نموذجي. واستمرت ريادة الولايات المتحدة في مجال التكنولوجيا المالية بقيادة قطاع الصيرفة والمؤسسات المالية التقليدية الأخرى خلال التسعينيات من القرن العشرين مع زيادة انتشار الإنترنت وابتكار خدمات الصيرفة الإلكترونية. وعلى الرغم من أن البنوك الكبيرة الأخرى كانت لا تزال متملكة زمام الأمور، جرى دمج مراحل التطوير الرئيسة في هدف مشترك، ألا وهو نشر خدمات الصيرفة ونظام الائتمان إلى العالم دون الاعتماد على الفروع التقليدية.

وظهرت الموجة الثانية من التكنولوجيا المالية الحديثة، التي بدأت في العقد الأول من القرن الحادي والعشرين والتي بلغت ذروتها اليوم، من آسيا، وتحديداً الصين، وأسفرت عن ظهور مجموعة واسعة من الابتكارات المعتمدة ونشرها على نطاق واسع. فقد أسفر العدد الهائل من السكان الذين لم تكن خدمات الصيرفة التقليدية متاحة لهم من قبل عن اتخاذ الدولة عدة خطوات بدأت بنشر تطبيقات الهواتف الذكية. وفي عام 2018، استحوذ سوق التكنولوجيا المالية الصينية البالغة قيمته 25.5 مليار دولار أميركي على 46% من إجمالي استثمارات التكنولوجيا المالية على مستوى العالم، وهو ما جعلها أكبر سوق من هذا النوع في العالم. وتُعتبر منصتا "وي تشات" (WeChat) و"علي باي" (Alipay) من منصات خدمات الدفع عالية الأداء التي مكّنت حتى البائعين والعمال في المناطق الريفية من امتلاك رموز استجابة سريعة مخصصة. وكثيراً ما أطلقت منصتا "تينسنت" و"علي بابا" استثمارات واسعة النطاق تجاوزت شركات التمويل التقليدية. وحظيت العديد من الابتكارات على موطئ قدم راسخ، بدءاً من خدمات إدارة الثروات (مثل شركة "لوفاكس" Lufax التي أطلقت خدماتها عبر الإنترنت بشكل كامل) وحتى خدمات الجدارة الائتمانية ومخصصات فقدان/خسارة القروض (وزّعت شركة "بيرونغ" (Bairong) 74,000 بطاقة بيانات على 800 مليون فرد لحساب درجات جدارتهم الائتمانية).

وعلى الرغم من ذلك، يبدو أن مركز الابتكار في مجال التكنولوجيا المالية يتحول مرة أخرى، لكن إلى إفريقيا هذه المرة. وتتميز هذه الموجة الجديدة بتطبيق خدمات الصيرفة عبر الهواتف المحمولة، ويدعمها انتشار الهواتف الذكية، بدلاً من الهواتف التي تدعم الإنترنت. تستضيف إفريقيا في الواقع 33 دولة من بين 47 دولة من أقل البلدان نمواً في العالم، وجاء ذلك بحسب تصنيف الأمم المتحدة. ولا تزال البنية التحتية للاستخدام العالمي للهواتف الذكية والإنترنت التي استغرق تطويرها عدة عقود في الولايات المتحدة والصين في مراحلها الأولى. لكن إن نظرنا إلى قطاع التكنولوجيا المالية على وجه الخصوص، فما اعتُبر مشكلة لدى بعض الدول قد يكون نعمة لدول أخرى ويُتيح لها تحقيق قفزات نوعية.

وعلى عكس الموجات السابقة التي اعتمدت على التقنيات التي احتلت مركز الريادة في عصرها، تستند موجة التكنولوجيا المالية الإفريقية إلى الهواتف المحمولة التي تسارع اعتمادها في القارة في مطلع الألفية وتزايد تبنّيها اليوم مسفرة عن زيادة النمو الاقتصادي، فوفقاً لتقديرات صندوق النقد الدولي، تتركّز 4 من أعلى 5 معدلات نمو للناتج المحلي الإجمالي في العالم في البلدان الإفريقية التي استفادت من ذلك الازدهار، حيث شرعت الدول الإفريقية التي فاتها جني ثمار موجات التكنولوجيا المالية الأميركية والصينية الأقدم في تطوير بنى تحتية متنقلة وعالية الكفاءة بشكل مباشر.

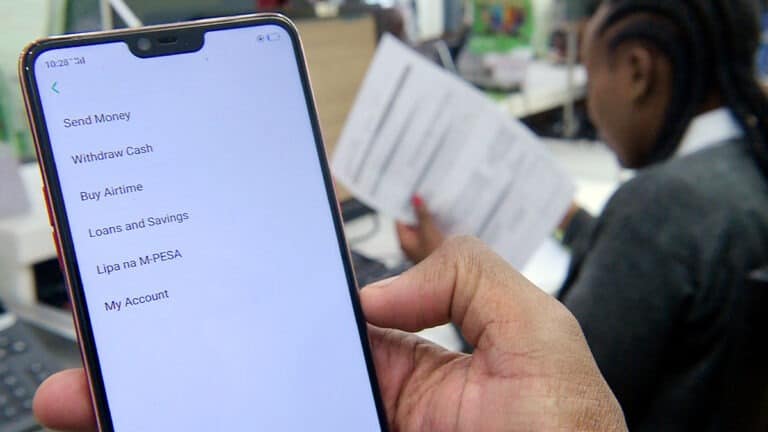

ويتمثّل النموذج الأمثل في كينيا، فقد شهدت الدولة ارتفاعاً هائلاً في معدلات انتشار الهواتف المحمولة، حيث تجاوزت الاشتراكات إجمالي عدد السكان بنسبة 12%، لتتبعها ابتكارات التكنولوجيا المالية. على سبيل المثال، قادت شركة الاتصالات العملاقة "سفاري كوم" (Safaricom)، الحركة في عام 2007 من خلال تقديم خدمات تحويل الأموال "إم بيزا" (M-Pesa)، والتي مثّلت مصرفاً متنقلاً محدوداً دون الحاجة إلى وجود اتصال بالإنترنت. مع العلم أن الشركة تساهم بنسبة 5% من الناتج المحلي الإجمالي للبلاد. تجمع شبكة "إم بيزا" بين البنية التحتية المتنقلة لشركة "سفاري كوم" ونموذج الوكيل؛ حيث تقوم شركة "سفاري كوم" بتخزين أرصدة الوكلاء وتُتيح للزبائن التوجه إلى وكيل واحد من بين 110,000 من الوكلاء الموزعين في جميع أنحاء البلاد لإجراء الصفقات بشكل مباشر. ويعمل النظام بأكمله على تقنية مشابهة للرسائل النصية، وقد توسع ليشمل 7 دول.

وتعمل شركة "إيكويتيل" (Equitel)، وهي مشغل شبكة افتراضية متنقلة تتنافس مع شركتي "إم بيزا" و"سفاري كوم"، على تجاوز حدود الشمول المالي من خلال تقديم مجموعة كاملة من خدمات الصيرفة على الأجهزة المحمولة. وتُعتبر شركة "إيكويتيل"، التي تجسّد الإبداع والضرورة على حد سواء، نوعاً جديداً من الشركات الهجينة، وذلك بصفتها شركة اتصالات انبثقت من أحد البنوك. تعاونت الشركة الأم "إيكواتي بانك" (Equity Bank) مع شركة الاتصالات "إيرتيل" (Airtel) الدولية لمنح المستخدمين منتجاً من شركتين راسختين، وأرسلت وكلاءها إلى جميع أنحاء البلاد، حتى إلى المناطق النائية التي لم تغامر البنوك وشركات الاتصالات الأخرى في إرسال وكلائها إليها لتحديد مقدار الاستخدام. ونمت شركة "إيكويتيل" لتستحوذ على نسبة 22% من سوق تحويل الأموال عبر الهواتف المحمولة في غضون 5 سنوات فقط من خلال هذه الاستراتيجية المحلية.

بشكل عام، وسعت تلك الشركات نطاق الشمول المالي في البلاد بشكل كبير. وعلى الرغم من أن الشمول المالي في كينيا بلغ نسبة 26% فقط في عام 2006، تمكنت نسبة 83% من السكان اليوم من الوصول إلى الخدمات المالية الأساسية على الأقل. وأصبحت تلك الابتكارات نماذج يُحتذى بها في بقية البلدان الإفريقية الأخرى وبدأت كينيا في تصديرها. والتزمت 24 دولة بمخطط عمل لتنمية اقتصادها الرقمي على غرار كينيا. ولا تزال النتائج آخذة في الازدياد، إذ يقدّر الاتحاد العالمي للاتصالات المتنقلة أن تغلغل الهواتف المحمولة في غرب إفريقيا قد تضاعف خلال العقد الماضي، فضلاً عن أن خدمات الدفع بالهواتف الذكية والصيرفة هي من يدفع عجلة التنمية في الدول الـ 15 الأعضاء. وبحلول نهاية عام 2018، شهدت المنطقة زيادة قدرها 23 مليون حساب لتحويل الأموال عبر الهواتف المحمولة مقارنة بالعام السابق. وتستفيد النساء والفقراء القاطنين في الأرياف والمشردون بشكل خاص من استخدام التكنولوجيا المالية بصفتها سبيلهم إلى التمكين.

الدروس القابلة للتطبيق

ما الذي يمكن أن تتعلمه بقية دول العالم من قصص نجاح التكنولوجيا المالية في كينيا؟ يوجد 3 محاور قابلة للتنفيذ يجب على الشركات أن تحيط علماً بها.

أولاً: قد يُسفر تقديم ميزات حزم الخدمات عن نجاح الشركات أو فشلها. تفوّق بنك "إيكواتي" على المنافسين لتقديمه خدمات متعددة، فانتقل بذلك من المركز الـ 66 إلى المركز الثاني. إن تفضيل المستهلكين لتكاليف البحث والتنفيذ المنخفضة والمرتبطة بحزم الخدمات لا يقتصر على السوق الإفريقية، ففي الولايات المتحدة، تبدأ أكثر من 50% من عمليات البحث عن المنتجات على منصة "أمازون"، حيث تحدث 44% من جميع عمليات الشراء عبر الإنترنت. ويمتد التوجه نحو الحلول الشاملة إلى التكنولوجيا المالية بقدر ما يمتد إلى خدمات البيع بالتجزئة.

ثانياً: التمويل يرتبط بالثقة. تُدرك البنوك التقليدية في الولايات المتحدة ذلك تماماً، لكنها تفشل باستمرار في تحويل تلك الثقة إلى منتجات متطورة. من ناحية أخرى، تقدم شركات التكنولوجيا المالية الناشئة كل المرونة، لكنها لا تمتلك المقدار نفسه من الثقة المتراكمة التي تمتلكها شركات أخرى. ويتوقف النجاح الهائل لشركات التكنولوجيا المالية في كينيا إلى حد كبير على قدرتها على الجمع بين العلامات التجارية الموثوقة والناشئة. تمكنت شركة "إيكويتيل"، وهي شركة هجينة، من الازدهار من خلال كسب ثقة المستهلكين من العلامات التجارية الراسخة مثل "إيكواتي بانك" و"إيرتيل". ومن الأفضل للشركات في الولايات المتحدة التي تتطلع إلى الاقتداء بحذوها أن تسعى إلى عقد شراكات مع الشركات القادرة على تقديم خدمات ابتكارية على نحو منتظم.

ثالثاً: تعزيز عوامل التمكين التقنية. تمثّل عوامل التمكين شروطاً أو بنى تحتية معقدة لكنها بالغة الأهمية وتقترن بالتكنولوجيا لتعزيز احتمالية نجاحها. ليس من الضروري أن تنطوي عوامل التمكين على ابتكارات حديثة، بل غالباً ما يجري تطويرها من النماذج القديمة أو تلك التي عفا عليها الزمن. بالنسبة لمنصة "أمازون"، فإن استخدامها المكثف للمستودعات الوسيطة كان بمثابة عامل تمكين لمنصتها الإلكترونية، على الرغم من توقعات باندثار ذلك النهج مع انتشار أنظمة الشحن المباشر لعمليات الشراء عبر الإنترنت. أما بالنسبة التكنولوجيا المالية في إفريقيا، أصبح استخدام شركة "سفاري كوم" لوكلاء مباشرين منتشرين على نطاق واسع لتمهيد السبيل لتأسيس شبكة "إم بيزا" عامل التمكين الرئيس لخدماتها. ويجب على أولئك الذين يبحثون عن عوامل التمكين أن يفكروا في الموارد الكامنة أو غير المستخدمة التي يمكن دمجها مع ابتكار معين لتعزيز النمو.

ما يجب على الشركات تعلمه بشكل عاجل

بالنسبة للولايات المتحدة، يوجد تحديان سيتصدى لهما المبتكرون العظماء اللاحقون في مجال التكنولوجيا المالية.

يتمثّل التحدي الأول في استهداف مشكلة محو الأمية المالية، ووفقاً لمؤشر "ستاندرد آند بورز"، فإن نسبة 57% فقط من الأفراد البالغين الأميركيين على اضطلاع بالمجال المالي، وتمثّل نسبة 24% منهم فقط من جيل الألفية، أي الأفراد الذين تتراوح أعمارهم اليوم بين 25 و40 عاماً. وعلى الرغم من أن هذا الجيل معتاد بالفعل على كسب أمواله في فضاء افتراضي بحت، فإنه غير معتاد على التعامل مع مجموعة من المنتجات المالية التي لم تعهدها المؤسسات التقليدية من قبل. وفي ضوء ذلك، تقدم الشركات الكينية أمثلة مفيدة؛ وذلك لأن عمليات تحسين المهارات التي قدمها مبتكرو تلك الشركات استمرت في ترك أثر عميق لدى الشركات الأخرى. ويميل جيل الألفية بشكل خاص إلى التوجهات الفيروسية، وبالتالي، قد تنتشر الثقافة المالية بشكل أسرع إذا اختارت شركات التكنولوجيا المالية الجديدة مؤثريها بعناية.

ويتمثّل التحدي الثاني في تخصيص الاحتياجات وأساليب التقديم. إن أكثر ما يرغب به الأميركيون هو التوصل إلى مجموعة حلول تتوافق مع نمط حياتهم الحالي دون مطالبتهم بإجراء بحوث أساسية. يشعر الأميركيون براحة أكبر عند حصولهم على نهج شامل، مثل الكينيين الذين وجدوا بعد إرسال أموالهم أن العرض الذي حصلوا عليه ضمن تطبيق "إيكويتيل" بشأن حسابات الإيداع يلبي احتياجاتهم بشكل كامل. وبالتالي، يجب توحيد عروض مدخرات الزواج ورعاية الأطفال والتقاعد، بالإضافة إلى الميراث والتأمين وخدمات الاستثمار، مع تحديد ماهية الخدمات التي يجب مراعاتها والوقت الذي يجب أن تؤخذ فيه تلك الخدمات في الحسبان.

وقد تكون تلك الدروس مفيدة جداً بالنسبة للبنوك، من جهة أخرى، تمتلك الجهات الفاعلة المالية غير التقليدية في الولايات المتحدة الفرصة نفسها التي تمكّنها من المساهمة. ويجب على الشركات من جميع الفئات أن تستكشف التنقلات الأفقية ضمن القطاعات التي تُتيح للأفراد تبنّي التقنيات الحديثة، كانتقال منصة "وي تشات" (WeChat) من الشبكة الاجتماعية إلى خدمة إدارة الأموال، وانتقال شركة "إيكواتي" من البنك إلى شبكة الهواتف المحمولة. كما ينبغي إجراء دراسات مفصلة على الشراكات بين القطاعات لإطلاق منتجات مشتركة، بدلاً من أن تُقدم شركة واحدة على تقديم كل المنتجات؛ شرط ألا تُسفر تلك الشراكات عن تقويض إحدى العلامات التجارية، بل أن تنتهز فرصاً جديدة لتحديد مجالات غير مستغلة. وعلى الرغم من أنه لا يوجد خطر في أن تخسر البنوك التقليدية حصة الأسد من سوق الخدمات المصرفية للأفراد في الوقت الحالي، من الواضح أيضاً أن الشركات التي ستنجح في السنوات القادمة ستكون قادرة على رأب الفجوة بين التكنولوجيا التقليدية المتداعية والتكنولوجيا الجديدة الجذابة.

توفر الموجات الحديثة من التكنولوجيا المالية، من الولايات المتحدة إلى الصين وكينيا اليوم، إطار عمل لتصنيف الدول من حيث مدى قدرتها على تلبية الاحتياجات المالية للسكان إلى دول متقدمة ودول متخلّفة. وما يبقى ثابتاً عبر الشعوب هو الرغبة في تملّك أحدث التقنيات والحاجة إلى إبداء الثقة. وقد يُسفر تسخير تلك القوى المتوازية لحل مشكلات المستهلكين عن حث البلدان الأقل نمواً على تجاوز الدول المتقدمة. كما أن إعادة تصور تلك القوى، إضافة إلى الدروس المستقاة من القادة الناشئين سيكون أمراً مهماً لمواكبة موجة الابتكار القادمة.