يقترن اسم فادي غندور مؤسس شركة "أرامكس" بمفهوم ريادة الأعمال، وبقصة نجاح "أرامكس". فلطالما حرص غندور على دعم الشباب والريادة، سواء من خلال أرامكس أو من خلال ما يطلقه من مبادرات ومشاريع ومنصات الكترونية، كمشروعه التنموي الإقليمي "رواد التنمية" وإطلاقه لمفهوم "المسؤولية الريادية للشركات" (Corporate Entrepreneurship Responsibility)، وحسابه على تويتر الذي أضحى محجّة لرواد الأعمال الشباب في المنطقة العربية. وحتى قراره التنحي عن منصبه كرئيس تنفيذي لأرامكس وهي في أوج نجاحها عام 2012، كان لحرصه - كما يقول - على تكريس وقته فعلياً لتعزيز بيئة ريادة الاعمال سواء عبر منصة ومضة وصندوق ومضة كابيتال، أو من خلال مشاريع أخرى تساعد الرواد الشباب على الانطلاق، وتتيح أمامهم الفرصة لأن يحققوا ما نجح هو في تحقيقه حين استطاع تحويل مشروعه المحليّ الناشئ إلى مشروع عالمي راسخ ومتنامٍ. ولهذا إليكم قصة نجاح شركة أرامكس.

تحفل حياة فادي غندور بالكثير من الخبرات والتجارب التي يرويها عبر "هارفارد بزنس ريفيو العربية" لرواد الأعمال العرب، وخاصة ما يتعلق منها بتحويل بدايات التعثر والفشل إلى فرص هائلة للنجاح:

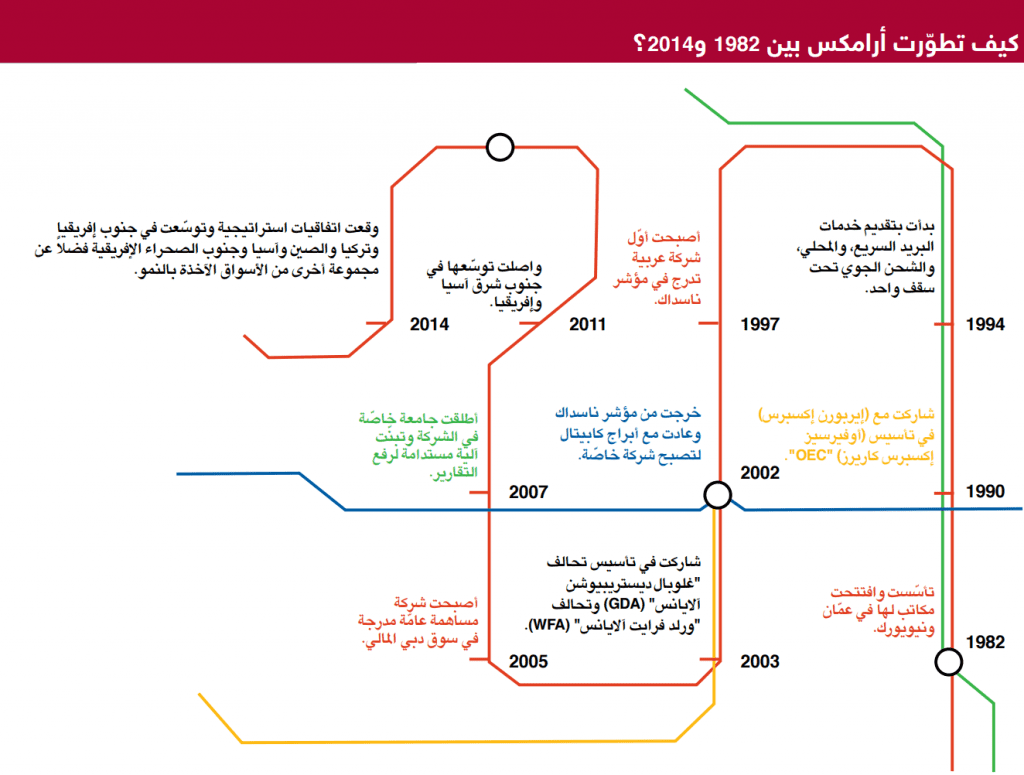

في العام 1984، وبعد مرور عامين على تأسيسي لشركة خدمات البريد السريع "أرامكس"، كنت في طور التحضير لأهمّ اجتماع عقدته في حياتي. إذ كنت وشريكي "بيل كينغسون" (Bill Kingson) نأمل بإقناع شركة "إيربورن إكسبرس" (Airborne Express) في مقرها في مدينة سياتيل الأميركية بشراء حصّة تبلغ 50% من أرامكس مقابل 100 ألف دولار أميركي.

كنّا في ذلك الوقت قد افتتحنا، انطلاقاً من مكتبنا المتواضع في العاصمة الأردنية عمّان، مجموعة من المكاتب الصغيرة في الشرق الأوسط، آملين بذلك أن نصبح أوّل شركة للبريد السريع تنطلق من تلك المنطقة.

كانت عملياتنا محدودة للغاية (إذ لم تكن إيراداتنا قد تجاوزت المليون دولار أميركي بعد)، وكنت أنا شخصياً أتولّى أداء مجموعة متنوّعة من الأدوار في الوقت ذاته في الشركة، فتارة كنت كبير مندوبي المبيعات، وتارة أخرى كنت أسلّم الطرود البريدية بنفسي، بينما كانت السيولة النقدية شحيحة، وهو أمر جعلنا نشعر بعدم الارتياح. لقد كنّا بنظري عبارة عن بنية ارتجالية تعتمد البديهية، بالكاد قادرة على أن تسدّ رمقها.

لم يكن الشرق الأوسط في ذلك الحين يعدّ في نظر شركات البريد السريع العالمية المكان الذي يوفّر فرصاً للنمو: فالتعامل مع الحروب الأهلية والعلاقات السياسية المعقّدة كان يُعتبرُ تحدّياً هائلاً من الناحيتين اللوجيستية والبيروقراطية. بالإضافة إلى أن السوق التجارية في بعض الدول لم تكن بعد بحاجة إلى خدمات البريد السريع؛ بينما كانت هذه الخدمات في دول أخرى حكراً على بعض الشركات أو على شركات البريد الحكومية. وكنّا نعتقد بأنّ مثل هذا الاستثمار الذي قد تقوم به شركة إيربورن، إضافة إلى التبنّي الصريح من واحدة من أكثر شركات القطاع اللوجيستي احتراماً في العالم يمكن أن يضمن مستقبل شركتنا الناشئة.

وقد تمكّنتُ أنا وبيل من الاجتماع مع كلّ من الرئيس التنفيذي ومسؤول العمليات في شركة إيربورن إكسبرس، لكنّهما ردّانا على أعقابنا خائبين فوراً. ففي ذلك الوقت، كانت إيربورن، آنذاك قد بدأت لتوّها دراسة إمكانية التوسّع خارج الولايات المتّحدة الأميركية، ولم تكن جاهزة بعدُ للاستثمار في سوق صغيرة مثل الشرق الأوسط، ناهيك عن الاستثمار في شركة ناشئة. وقد شكّل الأمر خيبة أمل كبيرة لي أنا وبيل. لكنّنا غادرنا الاجتماع وفي حوزتنا جائزة ترضية قيّمة، تمثّلت في الوعد ببعض الأعمال المشتركة. في ذلك الوقت، كان يُطلب من إيربورن نقل طرود إلى دول عربية مختلفة بين الحين والآخر؛ وكانت تضطر إلى اللجوء إلى شركة منافسة أو إلى الاتكال على شركة صغيرة مقرّها لندن لتوصيل الطرود إلى المنطقة. وبما أنّ الشرق الأوسط لم يكن يشكل جزءاً مهمّاً من أعمال إيربورن على الإطلاق، فلم يكن هناك خطر كبير في إيكال أمر هذه الطرود إلى أرامكس. أمّا بالنسبة لنا، فقد كان هذا يعني فتح أكبر وأهم حساب مع أحد الزبائن ولفترة طويلة. كان العرض الذي قدّمناه لشركة إيربورن يقوم على فكرة قدرتنا على القيام بشكل موثوق بأيّ أعمال تحصل عليها الشركة في المنطقة، بحيث أنّها لن تكون مضطرّة إلى اللجوء إلى شركة منافسة. فنحن يمكن أن نكون بمثابة الشريك الحيادي، الذي يعمل نيابةً عنها.

كان عرض إيربورن يعني بأنّنا عوضاً عن الحصول على شريك يتملّك 50% من شركتنا، فإنّنا كنّا كمن التحق ببرنامج تدريبي متقدم سيعلّمنا كيف ننمّي شركتنا.

سرعان ما أدركتُ بأنّ عرض إيربورن سيمنحنا الفرصة لكي نتعلّم من واحدة من أنجح شركات البريد السريع في العالم – والأهم من ذلك، أنه سيمنحنا الفرصة للاستفادة من التكنولوجيا التي تستخدمها إيربورن، ومن انتشارها الواسع على مستوى العالم. وعوضاً عن الحصول على شريك يتملّك 50% من شركتنا، فإنّنا كنّا كمن التحق ببرنامج تدريبي متقدم سيعلّمنا كيف ننمّي شركتنا. لقد كانت هذه العلاقة عاملاً حاسماً في بقائنا واستمرارنا، كما أنّها جعلتنا نتعلّم بسرعة بما يسمح لنا بإطلاق العنان لطموحاتنا. وبعد تسعة عشر عاماً، عندما بيعت إيربورن إلى واحدة من أشد منافسيها السابقين "دي آتش إل" (DHL)، لم نكن قد تعلّمنا منها كل ما بوسعنا تعلّمه فحسب، بل كنّا مستعدّين لأن نكون شركة عالمية رائدة قائمة بحدّ ذاتها.

كان عرض إيربورن يعني بأننا عوضاً عن الحصول على شريك يمتلك 50% من شركتنا، فإننا كنا كمن التحق ببرنامج تدريبي متقدم سيعلمنا كيف ننمي شركتنا.

"نحن إيربورن، نحن فيديكس!"

منحنا النشاط التجاري الذي زاولناه مع إيربورن ما يكفي من المصداقية لكي نطرق أبواباً أخرى. فقد أدركتُ بأنّ كبارالمتنافسين في القطاع اللوجيستي وخدمات البريد السريع، كانوا يخشون بعضهم بعضاً أكثر مما يخشوننا. وهكذا كنّا نبيع خدماتنا على أساس أنّ من تقدّمها هي أيدٍ أمينة وحيادية. كان بوسعنا الاتصال بالزبائن قائلين لهم: "نحن إيربورن" أو "نحن إيميري" – أو أي شركة أخرى نمثّلها. وقد مثّلنا العديد من الشركات، وصممنا خدماتنا بحسب احتياجات أي زبون يعمل معنا. فإذا ما نظرتَ إلى المكاتب العالمية لبعض أكبر شركات تسليم الطرود في الثمانينيات والتسعينيات، فستجد بعض العناوين المتكرّرة لدى كل تلك الشركات. عملياً، كانت تلك المكاتب هي مكاتب أرامكس.

بعد أن طرقنا باب "فيدرال إكسبرس" (Federal Express) مراراً وتكراراً، نجحنا أخيراً عام 1987 في ضمها إلىقائمة زبائننا. وهكذا حصلت أرامكس على أكبر حساب حتى تاريخه، لأنّ ما ترسله شركة "فيديكس" إلى منطقة الشرق الأوسط من طرود كان يفوق عدد طرود جميع منافسيها مُجْتَمِعِين، الأمر الذي أمدّنا بمصدر شهري صحّي ودائم من الأموال النقدية.

لكنّ علاقتنا الجدّية الأولى كانت هي الأهم بالنسبة لنا. فقد بدأت إيربورن ببناء تحالف دولي من شركات البريد السريع الإقليمية، مثل أرامكس، من أجل تقديم الخدمات إلى زبائنها في كلّ بقعة من العالم، دون الاضطرار إلى إدارة جميع هذه العمليات بنفسها أو الاستحواذ عليها. كنّا من أوائل المنضّمين إلى هذا التحالف الذي اتّسع لاحقاً ليشمل 40 شركة تقريباً، وأطلق عليه اسم "أوفيرسيز إكسبرس كاريرز" (Overseas Express Carriers) (OEC). وقد شملت مسؤوليات هذا التحالف وضع قواعد مشتركة للإجراءات التشغيلية والأسعار وآليات ضبط الجودة. وبما أنّ إيربورن كانت قد وفّرت ما تملكه من تكنولوجيا لتتبّع الطرود البريدية لجميع شركائها في هذا التحالف، فقد كنّا نتمتّع بميزة تنافسية هائلة وبتكلفة منخفضة جداً. كما حصلنا أيضاً على خدمة البريد الإلكتروني في مرحلة مبكّرة، الأمر الذي ساعدنا في تحقيق قفزة نوعية في الكفاءة الإدارية. فقد كانت أرامكس في السابق تعتمد على أجهزة الفاكس والتيليكس لتتبّع الطرود وتعقّبها؛ ولم يكن لدينا موارد أو خبرات لإنشاء نظام خاص بنا. وفجأة أصبحنا جزءاً من عملية عالمية متطورة. كما منحتنا كل من "فيديكس" و"إيميري" إمكانية الوصول إلى أنظمة مشابهة، لكن دون إعطائنا الإذن باستعمالها مع زبائننا في الشرق الأوسط. وهكذا ساعدنا نظام إيربورن على الارتقاء إلى مستوى جديد تماماً في خدماتنا.

ومع ذلك، فإنّ بناء شركة إقليمية في الشرق الأوسط في تلك الأيام كان أمراً محفوفاً بتحدّيات ضخمة. فكما ذكرت آنفاً، كانت الحروب والصراعات، واحتكار شركات البريد الحكومية لهذه الخدمة تشكّل عوائق كبيرة أمام تقديم خدمات تسليم الطرود، وهي عوائق لم يكن من السهل التغلّب عليها. ففي بعض الأحيان، كنّا نضطر للعمل تحت مظلة وكيل شحن بانتظار الحصول على الترخيص كشركة للبريد السريع، وإلا تعرضنا لخطر قيام السلطات المحلية بإيقافنا عن العمل. ففي مصر، كان ذلك الترخيص يكلّف 80 ألف دولار سنوياً، وهو مبلغ ضخم جدّاً بالنسبة لأي شركة ناشئة. وكنت أنا أجوب المنطقة بنفسي دائماً بحثاً عن شركاء مستعدّين لإقامة شركة مشتركة معنا، والتعاون معنا أو للموافقة على تمثيلنا. كان هدفنا وقتذاك ببساطة هو امتلاك عنوان مكتب، وسيارتين، وهاتف؛ وقد استعنّا بوكلاء خارجيين للقيام بعملية التخليص الجمركي وعثرنا على شركات بريد سريع صغيرة أخرى لتسليم طرودنا. وقد أمضينا السنوات الخمس الأولى من عمر شركتنا في في السعي لضمان امتلاك مكتب في كلّ بلد، بحيث يكون بمقدورنا أداء الخدمات التي كان عملاؤنا حول العالم يحتاجونها.

قصة نجاح شركة أرامكس و نقاط التحول فيها

2011: أرامكس تعلن عن سلسة من عمليات الاستحواذ والشراكات الاستراتيجية بما في ذلك الاستحواذ على شركة "بيركو إكسبرس" في جنوب إفريقيا، وكل من شركة "ون ورلد كوريير" وشركة "إن تايم كورييرز" في كينيا، وشركة "أكواشيب إيجنسيز" في أيرلندا، وأخيراً الشراكة الاستراتيجية مع "سينو ترانس" لتطوير النقل الجوي – "سينو اير" في الصين.

2012: أرامكس تعلن دخولها رسمياً إلى كوريا الجنوبية من خلال شراكة استراتيجية مع شركة (CJ GLS) الشركة الرائدة عالمياً في مجال الحلول اللوجيستية المبتكرة ومقرها سيئول. بعد 30 عاماً كرئيس تنفيذي للشركة، فادي غندور يسلم قيادة الشركة إلى حسين هاشم، الذي كان مديراً عاماً لمنطقة الشرق الأوسط في أرامكس.

2013: أرامكس تستحوذ على شركة "Mail Call Couriers"، المزود الرائد لخدمات البريد السريع في أستراليا.

2014: أرامكس تعلن شراكة مع "ليو جلوبال لوجستيكس"، المزود الرائد للخدمات اللوجستية في تايلند. واستحواذها على حق الامتياز الرئيسي لعلامة "PostNet" التجارية في جنوب إفريقيا.

2015: أرامكس تستحوذ على 25% من أسهم شركة "دبليو إس ون للتجارة العامة" ذات المسؤولية المحدودة.

2016: أرامكس تستحوذ على كامل عمليات شركة "فاست واي المحدودة" (فاست واي كورييرز)، الشركة الرائدة في مجال توفير خدمات الشحن في نيوزلاندا واستراليا.

توسيع عملياتنا رويداً رويداً

ولكن مع حلول العام 1994، ومع استتباب السلام نسبياً في المنطقة، كان حجم إيرادات شركتنا قد وصل إلى 38 مليون دولار، وكنّا نرى إمكانيات هائلة للنمو. ولسوء الحظ كان هذا ما يراه كذلك أحد أكبر عملائنا، شركة فيديكس التي بدأت بخفض عدد الدول التي أرادت منّا أن نتولّى العمل فيها، وراحت تفتتح مكاتب لها في عموم المنطقة للقيام بعملياتها من هناك. كانت علامتنا التجارية آنذاك قد ترسّخت وأصبح لدينا قاعدة من العملاء المحليين في الشرق الأوسط. وتمثّلت استراتيجيتنا في توخّي الحذر والعمل بصمت. بدأنا من خلال التركيز على الشركات الصغيرة والمتوسطة التي كانت مهتمّة جدّاً بموضوع تكاليف الخدمة. واستهدف مندوبو مبيعاتنا العملاء الذين يمكن أن يقدموا لنا أعمالاً مباشرة بقيمة تتراوح ما بين 200 و1000 دولار أميركي شهرياً. لقد اكتشفنا بأن بادرة بسيطة مثل منح حسم مقداره 10% مقارنة بأسعار منافسينا – مع قدرتنا على توفير خدمة تتبّع الطرود التي زوّدتنا بها شركة إيربورن – كانت كافية لكي نكسب هؤلاء العملاء في صفّنا. كنا نستهدف بمبيعاتنا عملاء على المستوى الفردي: شحنة هنا، وشحنة هناك، لنبني بالتدريج إيراداتنا وعدد عملائنا.

في الوقت ذاته، كان القطاع اللوجيستي على مستوى العالم يشهد عمليات استحواذ واندماج وتوحّد بين الشركات. فقد قامت "فيديكس" و"يو بي إس" (UPS) بالاستحواذ على شركتي "جيلكو" (Gelco) و"آي إم إل" (IML) في أوروبا وآسيا؛ في حين حصل اندماج بين "إيميري" و"بورولاتور" (Purolator). واشترت فيديكس شركة "فلاينغ تايجرز" (Flying Tigers)، وهي شركة طيران متخصّصة بالشحن الجوّي. وإضافة إلى توسيع رقعتنا الجغرافية، قمنا بتنويع مصادر إيراداتنا حيث أصبحنا بمثابة محطة واحدة شاملة تعرض خدمات متكاملة مثل خدمات النقل والشحن جوّاً وبحراً وبراً؛ فضلاً عن مجموعة متنوّعة من الخدمات اللوجيستية في أرجاء المنطقة.

كما ركّزنا أيضاً على الاستفادة القصوى من مشاركتنا في تحالف "أو إي سي" مع إيربورن. وبقينا منخرطين بقوّة في عملية إدارة هذا التحالف لأسباب استراتيجية – فقد أردنا الاستمرار في تطوير علاقتنا التجارية مع إيربورن، ومع زملائنا في التحالف. وقد أجرينا عمليات مبيعات مشتركة معهم. ودفعنا إيربورن إلى استقطاب شركات أميركية لنعمل معها في الشرق الأوسط. واغتنمنا كلّ فرصة ممكنة لنتعرّف على حاجة العملاء، بما يساعدنا على تمييز أنفسنا من خلال تقديم خدمات صمّمت خصيصاً بحسب احتياجاتهم ومتطلباتهم. وحاولنا أن نواكب إيربورن عن كثب، وأن نقترب منها بأكبر قدر ممكن؛ وقد كان يبدو ربما للعالم الخارجي أنّ إيربورن تمتلكنا.

ومع حلول العام 1996، استطاعت إيربورن امتلاك جزءٍ منّا. فبعد مرور أكثر من عقد تقريباً على تقديمنا عرضاً لها لشراء 50% من شركتنا الصغيرة آنذاك مقابل 100 ألف دولار أميركي، اشترت إيربورن حصّة تبلغ 9% مقابل مليوني دولار أميركي. فقد رأت في أرامكس منصّة محتملة للانطلاق نحو العالمية دون الاضطرار إلى إنشاء عمليات خاصة بها في الشرق الأوسط من الصفر.

أول ليلة نمت فيها قرير العين

كان إيجاد إيربورن موطئ قدم لها في الشرق الأوسط خطوة جيّدة في مسار طموحاتها العالمية الجادّة. أما بالنسبة لنا، فقد كانت الصفقة عاملاً محفّزاً. إذ رغم أنّ إيراداتنا في تلك المرحلة كانت تبلغ 52 مليون دولار، إلا أنّ أرباحنا التشغيلية لم تكن تزيد على 2.4 مليون دولار. والأسوأ، كما هو حال العديد من روّاد الأعمال، أن سيولتنا النقدية الشهرية كانت دائماً متقلقلة، تفتقر إلى الثبات. وبوجود مبلغ المليوني دولار ذاك في المصرف، تمكّنت ليلتها من النوم ملء جفوني للمرّة الأولى منذ 14 عاماً. فحتى تلك اللحظة، كانت حياتي تتحمور حول الاجتماعات اليومية المتعلّقة بالحسابات المستحقة الدفع، وحجم المبالغ التي نمتلكها في المصارف في أنحاء العالم، وكيف يمكننا أن نتقشّف ونقتصد ونسدّد التزاماتنا. فقد كنّا معروفين بتأخّرنا في السداد، وهي سمعة كان لها ما يبرّرها إلى حدٍّ ما.

وقد قمنا على الفور بإبلاغ جميع من نتعامل معهم من المورّدين الاستراتيجيين، بأنّنا جاهزون لتحسين إدارتنا للمبالغ المطلوب تسديدها. إذ لم أكن في الحقيقة واثقاً، قبل حصولنا على المليوني دولار ذاك، من قدرتنا على البقاء والاستمرار. وفجأة، غدت الشركة الناشئة التي تستطيع بالكاد سدّ رمقها، شركة قادرة على سداد فواتيرها في مواعيدها وعلى تحقيق إيرادات ضخمة في الوقت ذاته. وهذا ما نقلنا إلى موقع عظيم يسمح لنا بالاستقرار وتنمية شركتنا.

بعد استثمار إيربورن في شركتنا، حاولنا الحصول على المزيد من رأس المال بهدف التوسّع، حيث كنّا نؤمن بقدرتنا على استقطاب مستثمرين إقليميين من المهتمّين بإمكانية نموّنا، لكننا فشلنا في ذلك، ويعود سبب هذا الفشل في معظمه إلى أنّ المستثمرين لم يكونوا قادرين على فهم نموذجنا التجاري غير المستند إلى أصول وموجودات، أو استيعاب فكرة أنّ شركة صغيرة من المنطقة يمكنها بالفعل أن تنافس عمالقة هذا القطاع.

في شهر يوليو/تمّوز من العام 1996، قال بيل بأنّنا يجب أن ندرج أسهمنا للتداول في سوق ناسداك المالية NASDAQ)). فكان أول رد فعل لي أن أجبته: "لا بدّ أنّك تمزح؟" ولكن في يناير/ كانون الثاني 1997، وبعد شهور قاسية من التحضيرات والاستعدادات لتلبية شروط ومتطلبات هيئة الأوراق المالية والبورصات الأميركية (SEC)، أصبحنا أوّل شركة من العالم العربي تُدرج للتداول العام في سوق ناسداك. لم تزد حصيلة اكتتابنا العام على مبلغ 7 ملايين دولار، لكنّ وجود اسم إيربورن أحدث فارقاً هائلاً بالنسبة لنا. ففي كافة اجتماعاتنا التسويقية للاكتتاب العام مع المستثمرين المحتملين كنّا نتطرّق إلى هذه الشراكة، وكان من الواضح بأنّ هذه النقطة كانت تمنح المؤسسات الاستثمارية الأميركية الثقة بنا. وفجأة بدأ المستثمرون الإقليميون يهتمّون كذلك. وقد أجرينا بعد ذلك اكتتابات ثانوية وتمكّنا في النهاية من جمع مبلغ إجمالي يصل إلى 14 مليون دولار.

رغم أنّنا كنّا لا نزال ناشطين في تحالف إيربورن، إلا أنّ تدفّق رأس المال علينا سمح لنا بتعزيز نموّنا، ولم نُضِع دقيقة واحدة. كنّا نتمتّع بما يكفي من الثقة للبدء في توسيع حدودنا. فباشرنا بالانتقال إلى مناطق خارج نطاق الشرق الأوسط، كالهند، وسريلانكا، وبنغلادش، وهونغ كونغ. وقد كان هذا التوسّع النشط نقطة خلاف دائمة بيننا وبين إيربورن خصوصاً بعدما أصبحنا أكثر استقلالية وأقلّ اتكالاً على شركائنا في تحالف "أو إي سي" في ما يتعلّق بعملياتنا.

لقد كنا نخشى فعلاً أن نفقد ذات يوم نظام إيربورن لتتبّع الشحنات، وهو النظام الذي ساعدنا على المضي قدماً لأكثر من عشرة أعوام. لذلك أعطيت الأولوية القصوى في الشركة لبناء نظام خاص بنا. وبحلول العام 2000، كنّا قد وظّفنا فريقاً جيّداً من المتخصّصين في تكنولوجيا المعلومات انكبّ على إنشاء النظام على المستوى الداخلي بالتعاون مع شركات خارجية. وقد تلقّى الفريق دفعة قويّة عندما قرّر أحد كبار موظفي إيربورن في أوروبا، وهو شخص كان يمتلك خبرة هائلة بالعمليات العالمية، ومعرفة وثيقة بالتكنولوجيا المطلوبة لتشغيل أنظمة تتبّع الطرود، أن يستقيل من منصبه. وقد سمح لنا هذا بتوظيفه، رغم استياء إيربورن. وتمثّلت وظيفته منذ اليوم الأول في التركيز حصرياً على بناء النظام مع فريقنا التكنولوجي في الأردن، الأمر الذي استغرق ما يُقارب العامين.

أرامكس محطُ للأنظار

في العام 2003، آتت خطّة التأهب والاستعداد التي تبنّيناها ثمارها، عندما أعلنت إيربورن، وكما كنّا نخشى منذ فترة طويلة، بأنّ شركة "دي آتش إل" سوف تستحوذ عليها. وقد أعطتنا إيربورن إشعاراً مسبقاً قبل تسعة أشهر أعلمتنا فيه بأنّها ستسحب كلّ دعمها لنا وأعمالها من عندنا. في ذلك الوقت، كان لدينا عمليات، أو لنقل هيكلاً تشغيلياً للعمليات في أسواق رئيسية، وكنّا على بعد ستّة أشهر فقط من امتلاك نظام مستقل تماماً لتتبّع الطرود والشحنات البريدية وتعقّبها. وفور الإعلان عن الاستحواذ على إيربورن دعونا إلى عقد اجتماع للشركاء في تحالف "أو أي سي" في لندن. وقد وقفت هناك وقلت: "أصغوا إلي، إيربورن سوف تذهب، ولكن في لحظة توقفها عن العمل، ستكون أرامكس قادرة على تزويدكم بنظام لتتبّع الطرود والشحنات من شأنه الحفاظ على تحالفنا". لقد كنّا جاهزين للحلول مكان إيربورن، أو الاستمرار في أي عملية سوف تخرج منها.

في مارس/ آذار 2004، تحوّلت أرامكس من شركة متواضعة واعدة إلى شركة رائدة على مستوى العالم. كان ذلك شعوراً رائعاً.

عندما قامت إيربورن فعلياً بإيقاف نظام تتبّع الطرود البريدية، في مارس/آذار 2004، قلنا: "شكراً جزيلاً لكم" وبدأنا بتشغيل نظامنا الخاص بنا. لقد بدا الأمر وكأنّ شيئاً لم يحدث. وقد تحوّلت أرامكس في تلك اللحظة، من شركة متواضعة واعدة إلى شركة رائدة على مستوى العالم. كان ذلك شعوراً رائعاً. كنّا قد تعلّمنا من خلال عملنا مع شركائنا على مدار الأيام وتطوّرنا معهم، وأصبحنا الآن جاهزين للقيادة.

كانت تلك اللحظة نهاية حزينة إلى حدّ ما لعلاقتنا مع إيربورن، ولكن داخل أرامكس كنا نحتفل بها. لقد كنّا شركة ريادية بحقّ، ولكن الشراكة منعتنا من تفعيل كامل طاقاتنا الكامنة. كنّا أخيراً قادرين على نيل المكانة التي نستحق وأن نكون محطّاً للأنظار.

في يناير/ كانون الثاني 2002، كنت قد أعدت تحويل أرامكس إلى شركة خاصّة مجدّداً من خلال شراء جميع الحصص عبر شركة أبراج كابيتال (Abraaj Capital) وهي صندوق استثمار بالملكية الخاصة (Private Equity) كانت قد تأسّست حديثاً. كانت تلك أوّل صفقة من نوعها في الشرق الأوسط، وقد مهّدت الطريق أمام ازدهار قطاع شركات الاستثمار بالملكية الخاصة في المنطقة. وفي العام 2005، خرجت "أبراج" من الاستثمار عبر طرح اكتتاب عام أولي على سوق دبي المالي حقّق نجاحاً باهراً: فقد تمكّنا من جمع 270 مليون دولار أميركي، وهو مبلغ يغطي الأسهم المطروحة للاكتتاب بمقدار 64 مرّة.

في 2012 كان قد مرّ على تأسيس أرامكس ثلاثون عاماً. وخلال الاجتماع السنوي للشركة، أعلنت أنني سأسلم دفة القيادة لواحد من أبناء الشركة الذين قضوا فيها جلّ حياتهم المهنية. قلت في ذلك الاجتماع ما كنت أكرره في السابق: عندما تبني شركة، فأجمل ما في ذلك هو أن تبنيها مع آخرين يؤمنون بها، وأن تبنيها لهم أيضاً، فتكون بذلك منصة للطموح والابتكار. لم تكن أرامكس لتنجح لولا استثمارها دون تردّد في بناء فريق عمل استثنائي في مهاراته وخبراته، وفي ثقافة أساسها التعلم المستمر والجرأة فبقيت شركة ريادية رغم نموّها، وبذلك أكون قد أوفيت بوعدي.

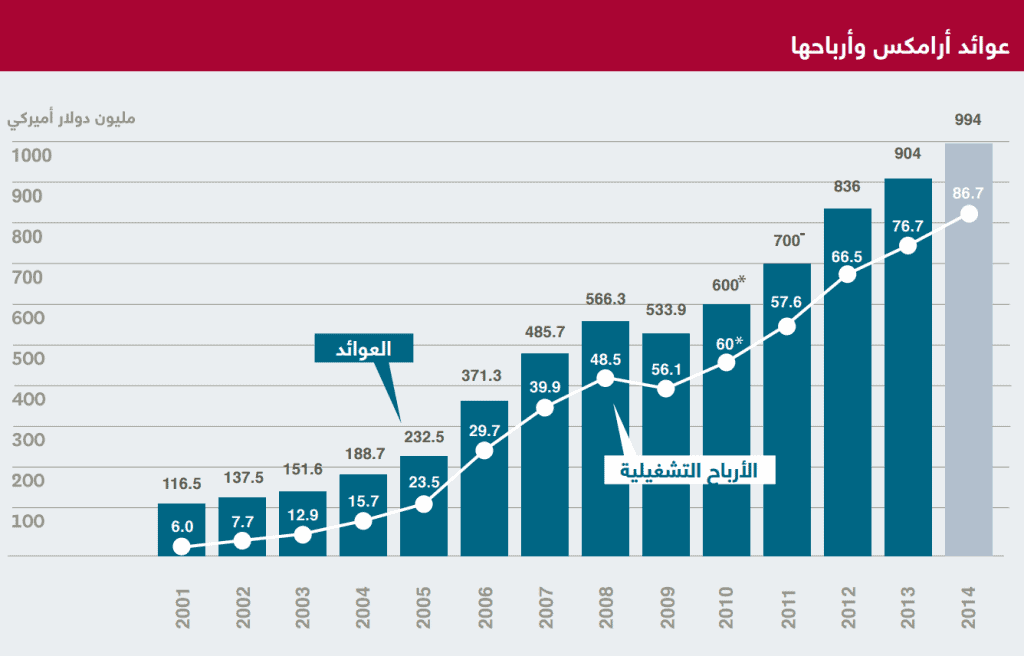

في نهاية العام 2015 كانت إيراداتنا العالمية تزيد على مليار دولار، في حين بلغت أرباحنا الصافية نحو 85 مليون دولار. وتبلغ قيمتنا السوقية حالياً نحو 1.18 مليار دولار. وقد تبيّن أنّ خيبة الأمل الكبيرة التي شعرنا بها عام 1984 لم تكن ضد مصلحتنا في نهاية المطاف.

ظهرت هذه المقالة التي تحدثت عن قصة نجاح شركة أرامكس لأول مرة في عدد شهر مارس/ آذار 2011 من مجلّة "هارفارد بزنس ريفيو"، وتم تحديثها لتعكس بعض التغيرات التي حصلت في الشركة منذ ذلك الحين، لتواكب نجاحات فادي غندور، مؤسس شركة أرامكس.

اقرأ أيضاً: