هل حقاً تقتصر مسؤولية الشركات على زيادة الأرباح فقط كما قال ميلتون فريدمان في مقولته الشهيرة عام 1970؟ انتقد العديد من العلماء ورجال الأعمال هذه الفكرة بدعوى أن مسؤولية الشركات تتضمن تلبية احتياجات الموظفين والمجتمع أيضاً، وليس المساهمين فقط. ورغم ذلك، يبدو أن القانون يدعم أولوية المساهمين: فوفقاً لقانون ولاية "ديلاوير"، والذي يحكم معظم الشركات الأميركية، المساهمون هم من ينتخبون المدراء، ووفقاً لليو سترين، الابن، أحد قضاة ديلاوير، يدين المدراء، بدورهم، بالوفاء لمنتخِبيهم.

ولكننا نعرض، في ورقة بحثية حديثة، وجهة نظر مختلفة، نعتقد أنها تتفق تماماً مع الأمانة المهنية لمدراء الشركات، ومفادها أنه ينبغي على الشركات زيادة رفاهة المساهمين، وليس قيمتهم.

وننطلق، هنا، من فكرة أن حاملي الأسهم يهتمون لما هو أكثر من المال وحسب. إذ أن بعض المساهمين مستعدون لدفع المزيد من المال مقابل قهوة تحمل علامة "تجارة عادلة" (تعني العلامة حصول مزارعي البن في أفريقيا وأميركا اللاتينية على سعر بيع أعلى من المستوردين)، أو شراء سيارات كهربائية بدلاً من السيارات الأرخص التي تستهلك كميات كبيرة من الوقود، لأنها خيارات مجتمعية إيجابية وفقاً للمصطلحات الاقتصادية الحديثة. أي أنهم يهتمون، ولو بدرجة بسيطة، بصحة المجتمع ككل. وبالتالي، لمَ لا يرغبون في أن تتبنى الشركات التي يستثمرون فيها سلوكاً مشابهاً؟

ويؤكد السلوك الحديث للمساهمين هذه الفكرة. إذ كان مدراء الشركات، حتى بضع أعوام مضت، يتلقون شكوتيّن فقط من المستثمرين: وهي ارتفاع أجور الرؤساء التنفيذيين، وعدم وجود عدد كاف من المدراء المستقلين في الشركة. وليس أكثر من ذلك. كما يتجلى دليل آخر بظهور شعار جديد، خاصة في أوروبا، وهو "الحوكمة البيئية والاجتماعية والإدارية"، واختصاره بالإنجليزية ESG: أي ينبغي على الشركات الاهتمام بالتأثير البيئي والاجتماعي لاستثماراتها. وليس أوروبا فقط، إذ أظهر بحث حديث أن معظم مقترحات المساهمين في الولايات المتحدة تأخذ القضايا البيئية والاجتماعية والإدارية بعين الاعتبار.

ورغم أن فريدمان ذاته أقرّ بإمكانية وجود اهتمامات أخلاقية لدى المساهمين، ولكنه افترض ضمنياً إمكانية الفصل بين أرباح الشركة من ناحية، وبين أهدافها الاجتماعية من ناحية أخرى. وهذا صحيح بالنسبة للمثال الذي أورده في مقالته، وهو الجوانب الخيرية للشركات. إذ يذهب مقصدهم إلى أن تبرع الشركة بدولار واحد يساوي تماماً تبرع حاملي الأسهم بهذا الدولار. وبناءً على ذلك، لمَ على المجالس الإدارية في الشركات اتخاذ قرارات حول التبرعات الخيرية، في حين أنها قادرة على توزيع الأرباح كمكاسب، وترك المساهمين يتخذون قرارات التبرع مباشرة؟

ونحن نتفق مع فريدمان على هذه الفكرة. ولكننا أيضاً مهتمون بالحالات التي ترتبط فيها الأرباح والعواقب الاجتماعية بصورة وثيقة. ولنأخذ المساهمين في شركة مثل "وول مارت" واهتمامهم بقضية القتل الجماعي في الولايات المتحدة كمثال على ذلك. فربما يكون منع "وول مارت" لبيع الأسلحة عالية السعة أو بنادق الهجوم في متاجرها أكثر فاعلية من جمع الأرباح الإضافية من بيعهم وإعادتها إلى حاملي الأسهم ليتبرعوا بها إلى حركات مناصرة رقابة الأسلحة.

وبالتالي، إن كان لدى المستثمرين أهداف أخرى غير المال، ليس هناك مبرر يدعو مجلس إدارة الشركة إلى تجاهل تلك الأهداف، والسعي فقط وراء مضاعفة الأرباح. إذ تقتضي الأمانة المهنية لمجلس الإدارة تجاه المساهمين في الشركة زيادة رفاهتهم وليس مجرد زيادة أموالهم. وهذا بدوره يطرح سؤالاً مهماً: كيف يمكن لمجلس الإدارة تحقيق هذا؟

هل يمكن لمجلس الإدارة شمل رفاهة المساهم ضمن أهدافه؟

قد تبدو هذه مهمة مستحيلة: فهل ينبغي على المجلس التوقف قبل كل قرار واستفتاء المساهمين؟ الجواب هو لا. إذ توزَّع القرارات في جميع الديمقراطيات التمثيلية إلى الممثلين المنتَخبين بناءً على تفضيلاتهم المعلَنة حول القضايا الاجتماعية المهمة. كما ينتخب المساهمون المدراء لتحقيق مصالحهم التي قد تتضمن اعتبارات غير مالية.

فأحياناً يُنتخب المدنيون مباشرة بشأن القضايا المهمة جداً عن طريق الاستفتاء. ونحن نقترح أن تتبع الشركات النهج ذاته. بمعنى أن تُستخدم الاستفتاءات لاستنباط تفضيلات المساهمين، لاتخاذ قرارات ذات عواقب اجتماعية مهمة جداً.

فإذا كان اهتمام المساهمين مقتصراً على المال فقط، سينتج عن النظام نتائج مشابهة لما نشاهده اليوم. ولكن إن كان العديد منهم مهتمين بأهداف اجتماعية، كما تشير البيانات والبداهة، سيتيح لهم النظام تحقيق هذه الأهداف وزيادة فائدتها.

لعل أحد دواعي القلق في هذا الأمر أن إضافة أبعاد اجتماعية من شأنه إرهاق المستثمرين. فكم عدد الانتخابات والاستفتاءات التي يجب أن يتابعها المستثمر سنوياً؟ وهل يمكن لهم متابعة تأثير الشركة الاجتماعي إلى جانب أدائها المالي؟ ولكن، يمكن حل هذه المشكلة عن طريق تأسيس شركات الاستثمار المشترك المتخصصة في التصويت على قضايا معينة.

وبالعودة إلى مثالنا السابق، تخيل وجود صندوق مؤشر "الحد من أسلحة الهجوم". حينها، سنجده مطابقاً في كل شيء لغيره من الصناديق المشتركة، بشراء سلة الأسهم ذاتها، وبيعها، فيما عدا أنه قد يصوت ضد أي عملية بيع لأسلحة هجوم وذخائر إلى المدنيين العاديين. (قد تشترط مثل هذه الصناديق أن يُباع السهم في حال صوت مساهمون آخرون للسماح ببيع الأسلحة، إلا أن هذا ليس ضرورياً جداً لممارسة صندوق المؤشر ضغط اجتماعي إيجابي على الشركات). وهكذا، قد تقلل صناديق المؤشر التي تركز على قضايا معينة العبء المعرفي على المستثمرين، وقد لا تكلّف أكثر من صندوق المؤشر العادي والذي يوظف من يقوم بخدمات التصويت بالوكالة ليكون بمثابة موجه لعملية التصويت. وربما يتعجل المستثمرون من أصحاب السلوك الاجتماعي الإيجابي لشراء مثل هذا المنتج، مما يضمن نجاحه في السوق.

في الواقع، تبدو الفكرة بسيطة لدرجة أننا قد نتساءل عن سبب عدم وجود مثل هذه المنتجات حتى الآن. نعتقد أننا قد نجد الإجابة في القواعد الحالية للوصول إلى وكالة التصويت، مما يصعب عرض القضايا الأخلاقية لتصويت المساهمين. ولكن إذا خُففت هذه القواعد، نتوقع ظهور هذا النوع من الصناديق الأخلاقية.

هل هذا مهم؟

من وجهة نظر المراقب العادي، قد يبدو الفرق بين رفاهة المساهم والقيمة التي يحصل عليها بسيطاً. ومع ذلك، وبناء على مبدأ قيمة المساهم، ترفض مجالس إدارة الشركات ومحاكم القانون تأثير المساهمين على سياسة الشركة حول القضايا الاجتماعية التي يهتمون بها.

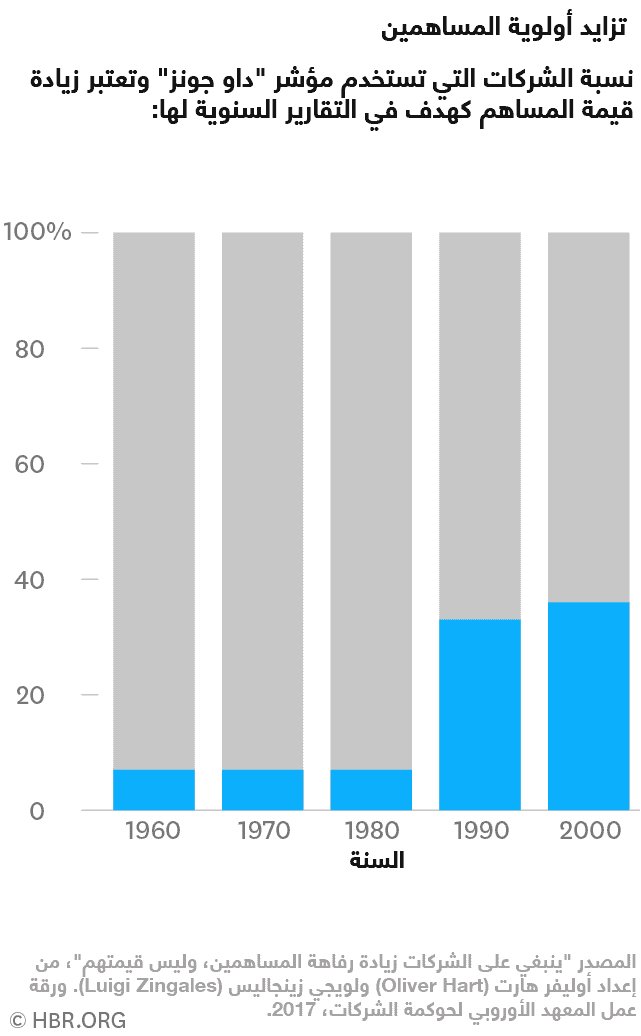

إذ أثرت قاعدة فريدمان تأثيراً كبيراً على الطريقة التي تُدار بها الشركات. ويظهر الرسم التوضيحي أدناه نسبة الشركات التي يقيس أداءها مؤشر "داو جونز"، والذي يشير إلى زيادة القيمة كهدف خلال عقود مختلفة. ونجد أن النسبة قد ازدادت جداً عبر العقود الثلاثة الماضية.

ويمتد هذا الأثر إلى شركات إدارة الأصول. إذ تُدار صناديق المعاشات التقاعدية ومؤسسات الأوقاف والأوقاف الجامعية على أساس مبدأ فريدمان للفصل: عظّم ثروة المستثمرين، ودع المساهمين يستخدمون العائدات لتحقيق أهدافهم. لذلك، ليس من غير المألوف أن نرى المؤسسات التي تروج للسلام تستثمر في الشركات المنتجة للأسلحة، أو المؤسسات البيئية تستثمر في مصادر التلوث المتكررة، أو أوقاف التعليم القانوني تستثمر في الشركات التي تدفع رشوات بانتظام. في أفضل الأحوال، هناك بعض المحاولات البسيطة للتخلي عن الاستثمارات في هذه الشركات "الفاسدة"، إلا أن تغيير سلوكها يعد أمراً ثانوياً أمام تحقيق المكاسب المالية.

ولا شك أن المؤسسات والأوقاف الجامعية لها أهداف اجتماعية غير زيادة العائد. فلماذا، إذاً، لا تناقش هذه الأهداف داخل مجالس الإدارة؟ قد يكون الانتقال من زيادة قيمة المساهم إلى زيادة رفاهته خطوة صغيرة من الناحية النظرية، إلا أن تلك الخطوة قد تُحدث قفزة إلى الأمام نحو الطريقة التي تُدار بها شركاتنا.

قد يعترض البعض على مقترحنا باعتباره منافياً للديمقراطية. ووفقاً لهذا الرأي، يجب أن تُترك الأهداف الاجتماعية إلى النظام السياسي حيث يُعامل كل صوت معاملة متكافئة. لأنه، إذا سمحنا للمساهمين بالتصويت على القضايا الاجتماعية التي تتعلق بشركاتهم، سيَزن صوت الأثرياء أكثر.

نحن متعاطفون مع هذا القلق، إلا أننا نرى أنه بغير محله. فيمكن قول الشيء ذاته بالنسبة للنزعة الاستهلاكية المستدامة حيث تعد مشتريات الأثرياء أعلى قيمة بالدولار. إضافة إلى ذلك، فإن مقترحنا سيجعل الشركات أكثر ديمقراطية وليس العكس، من خلال تصعيد الاهتمامات الاجتماعية لملايين المتقاعدين الحاليين والذين سيتقاعدون مستقبلاً. وأخيراً، فإن تقليص اهتمام المساهمين بالأرباح وحسب، لا يعني أننا نترك مسألة القيم إلى المجال السياسي، بل يعني ذلك فعلياً رفض أخذ هذه القيم بعين الاعتبار.

وخلال العقود الأخيرة، نمت الشركات لتنافس بحجمها حكومات بأكملها: إذ إن 69 كياناً من أكبر الكيانات المائة من حيث العائدات عالمياً هي شركات. فتسيطر بضعة أطراف على صناعات بأكملها، وأحياناً طرف واحد. وفي عالم كهذا، ستترتب على العديد من خيارات الشركة، مثل بيع أسلحة عالية السعة، عواقب اجتماعية لا تقتصر على الجانب الاقتصادي فقط. ومع ذلك يُمنع أصحاب الشركات الشرعيون من التدخل لاختيار العواقب الاجتماعية التي يفضلونها. حتى الآن يوجد لهذه القيود مبرر ضمن حجة فريدمان. ويوضح عملنا كيف تُبنى هذه التبريرات على افتراضات ضمنية، إلا أنه من المستبعد أن تنجح عملياً. لذلك حان الوقت لتخلي الشركات والاقتصاديين والمجتمع عنها.