ملخص: تكون صفقة الاندماج والاستحواذ معقدة وحرجة عادة، ويُحكم على كثير منها بالفشل منذ البداية. بعد الإعلان الأولي عن الصفقة يبدي المستثمرون رد فعل سلبي وينخفض سعر سهم الشركة المستحوِذة، ولهذا يجب على الشركات اتباع أسلوب أفضل لإدارة يوم الإعلان عن الصفقة. بدلاً من التعامل مع هذا اليوم الحرج على أنه إجراء بسيط للتواصل، يجب على الشركة المستحوِذة توضيح الأساس المنطقي الذي تقوم عليه الصفقة للمستثمرين وأصحاب المصالح الآخرين كي يفهموا ما سيؤدي إلى خلق القيمة المضافة في المستقبل وطريقة خلقها، لا سيما إن كان سعر الشركة المستحوَذ عليها كبيراً، لأن عدم فهمهم لهذه الأمور سيؤدي إلى نفورهم. من أجل تحسين أداء قائد الشركة المستحوِذة في يوم الإعلان عن الصفقة، يجب أن يكون قادراً على الإجابة عن الأسئلة الثلاثة التالية: هل تملك حجة معقولة وأهداف تآزر منيعة وقابلة للقياس يمكنك تحقيقها ويمكن للمستثمرين مراقبتها مع مرور الوقت؟ هل تساعد قصتك على الحدّ من الغموض وتوجيه المؤسسة كما يجب كي يتمكن الموظفون من تحقيق النتائج بفعالية؟ هل يتوافق عرضك التقديمي إلى حد مقنع مع خطط الدمج في مرحلة ما بعد الاندماج لتحقيق النتائج الاقتصادية من العملية؟

يتمثل أحد الأخطاء الخطِرة التي ترتكبها الشركات المستحوِذة في سوء إدارة يوم الإعلان عن صفقة الاستحواذ، الذي يكون عادة على شكل مؤتمر عبر اتصال الفيديو منظم بعناية بحضور عدد كبير من الصحفيين والمحللين ومغمور بحماس كبير، ثم يبدي المستثمرون ردود فعلهم على العرض التقديمي الذي ألقاه قائد الشركة المستحوِذة. بالنسبة لغالبية الشركات، تتمثل ردود الفعل هذه في صدمة كبيرة مترافقة مع هبوط في سعر سهم الشركة المستحوِذة، فيشعر المستثمرون بألم الصفقة على الفور.

بصريح العبارة، لا يمكنك الإخفاق في يوم الإعلان عن الصفقة. إن لم تتمكن من توضيح الأسس المنطقية والاقتصادية التي تقوم عليها الصفقة بفعالية في يوم الإعلان فستمنح المستثمرين أسباباً كثيرة لبيع حصصهم، وستتفاقم خسائر القيمة التي ستتكبدها الشركة نتيجة لتراجع سعر سهمها. إذا سار العرض التقديمي على نحو سيئ فسيفهم المستثمرون أن إدارة الشركة لا تملك خطة وسيبنون رد فعلهم على ذلك.

ما تقوله البيانات

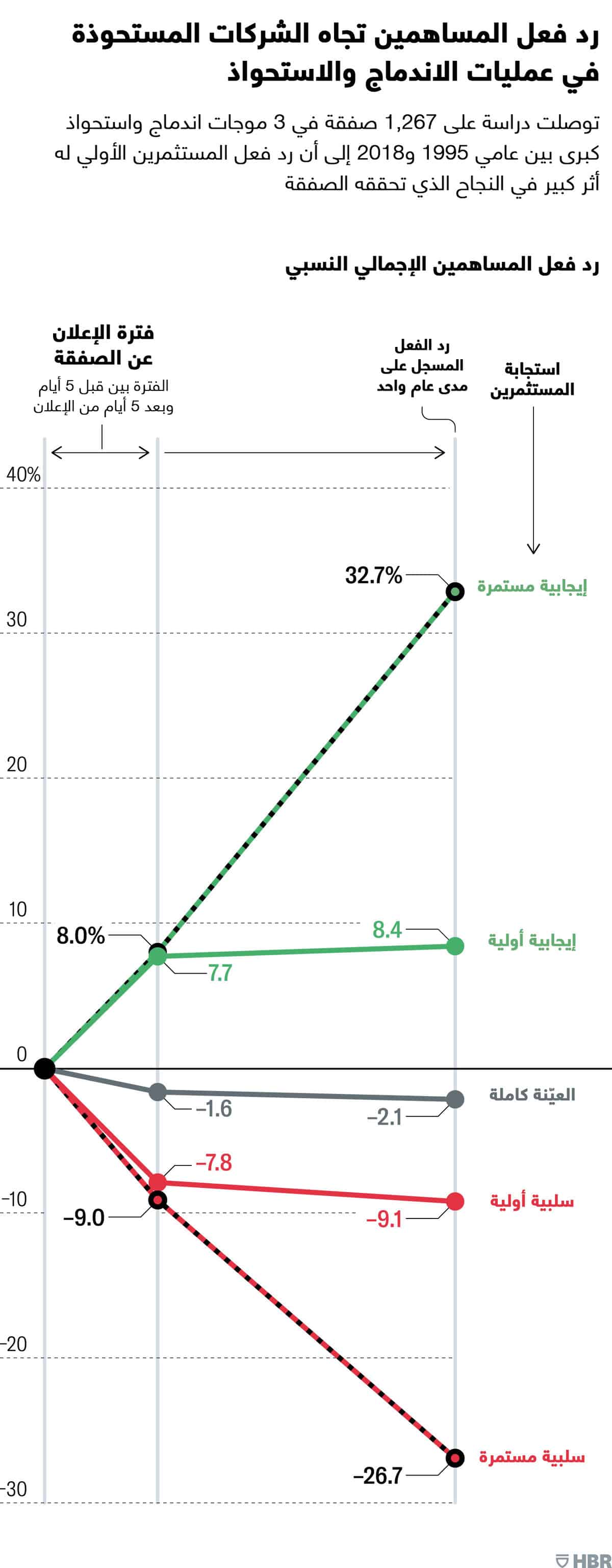

عند تأليف كتابنا "حلّ التآزر"، أجرينا دراسة على 1,267 صفقة في 3 موجات اندماج واستحواذ رئيسة شهدناها بين عامي 1995 و2018، وتمعنّا في رد فعل المستثمرين على كل صفقة بعيد يوم الإعلان عنها، وفي أداء هذه الصفقات على مدى العام التالي مقارنة بالشركات القرينة في القطاع. تبلغ قيمة حقوق الملكية في هذه الصفقات بمجملها أكثر من 5 تريليونات دولار، وتبلغ قيمة علاوة الاستحواذ أكثر من تريليون دولار، وكان وسطي القيمة السوقية للشركات البائعة نسبة للشركات التي استحوذت عليها يبلغ نسبة 46%؛ أي إنها صفقات ضخمة بالنسبة للشركات المستحوِذة.

اطلع على المزيد من مخططات "هارفارد بزنس ريفيو" في قسم "إنفوجراف".

يكون مستوى أداء الشركات المستحوِذة أقل وسطياً من مستوى أداء الشركات القرينة في القطاع. في نتائج دراستنا التي تتوافق مع نتائج الكثير من الأبحاث الأكاديمية، تثبت البيانات أن 60% من الصفقات تلقى ردود فعل سلبية من المستثمرين و56% منها تكون نتائج إيراداتها على مدى العام التالي سلبية؛ أي إن هذه الاستثمارات الرأسمالية الكبيرة أقرب إلى الفشل منها إلى النجاح.

ردود فعل السوق مهمة، والصفقات التي لاقت ردود فعل أولية إيجابية من السوق (40% من الصفقات) بقيت إيجابية جداً بعد عام كامل وسطياً، في حين أن الصفقات التي لاقت ردود فعل أولية سلبية وسطياً في السوق اعتُبرت سلبية جداً بعد عام كامل.

تكون النتائج بعد البداية الجيدة مثمرة للغاية، والعكس بالعكس. كما لاحظنا اختلافاً كبيراً في الإيرادات بين الصفقات التي بدأت مع تأييد المستثمرين وحققت النتائج المربحة المتوقعة والتي بدأت بتوقعات المستثمرين السلبية وتطابقت نتائجها معها، ووصل هذا الاختلاف إلى نسبة تقارب 60%. ليس من المفاجئ أن يكون السعر الوسطي المدفوع في الصفقات التي بقيت سلبية (33.8%) أعلى بكثير من السعر المدفوع في الصفقات التي بقيت إيجابية (26.6%). على الرغم من أن رد الفعل الإيجابي ليس ضماناً للنجاح إذا لم تحقق الشركة المستحوِذة النتائج المرجوة، فتغيير رد الفعل السلبي في غاية الصعوبة بل ويشتد بمقدار الثلثين تقريباً بعد عام. إذاً، أي الاتجاهين تفضل؟

البيانات مقنعة؛ يقرر يوم الإعلان عن الصفقة مصير الصفقة، إما النجاح وإما الفشل.

إعادة النظر في يوم الإعلان عن الصفقة

بدلاً من التعامل مع يوم الإعلان على أنه إجراء بسيط للتواصل فحسب، ينبغي لك اعتباره ركيزة لعملية الاندماج والاستحواذ؛ قمت بعمل كثير جداً لتقييم الصفقة وتأكيد جدواها، وستخبر مستثمريك وأصحاب المصالح الآخرين عن كل ما يتعلق بأساس الصفقة المنطقي في هذا اليوم الحاسم كي يفهموا ما الذي سيجعلك تخلق القيمة المضافة والطريقة التي ستتبعها لا سيما إن كنت تدفع سعراً باهظاً، لأن عدم فهمهم لهذه الأمور سيؤدي إلى نفورهم.

يؤدي يوم الإعلان عن الصفقة 3 وظائف مهمة:

أولاً، يشكل توضيح صفقة الاندماج والاستحواذ بعناية في مرحلة الفحص النافي للجهالة اختباراً حاسماً لأساس الصفقة المنطقي بالنسبة للمسؤولين التنفيذيين في الشركة المستحوِذة، حيث يمكنهم التفكير كالمستثمرين قبل يوم الإعلان نفسه. اعتبره آخر خطوة من مرحلة الفحص النافي للجهالة؛ هل تمثل الصفقة أسباباً إضافية تدفع المستثمرين للبيع بدلاً من الشراء؟

ثانياً، سيوفر كل من البيانات الصحفية والعروض التقديمية الموجهة إلى المستثمرين والمؤتمرات عبر اتصال الفيديو والمقابلات الشخصية معلومات إضافية تتيح لأصحاب المصالح تقييم العملية بأنفسهم.

ثالثاً، تبدأ الثقافة من الإعلان. الكلمات التي يختارها القائد مهمة بالنسبة للموظفين في الشركتين المستحوِذة والمستحوَذ عليها، لذا يجب أن يكون تواصله مدروساً وهادفاً، لا تقل إنك تشتري الشركة لأجل مصلحة الشركتين إن لم تكن تعني ذلك. القادة هم من يحددون المسار والتوقعات التي ستوجه سير الأمور قبل إنهاء الصفقة وبعده.

وأخيراً، يوم الإعلان عن الصفقة هو فرصتك لحلّ مشكلة المعلومات المتعارضة الكلاسيكية: تعرف الإدارة عن العملية أكثر مما يعرفه المستثمرون، لذلك سيكتفون بما تقوله الإدارة لهم. أضف أن عدداً من أصحاب المصالح والمراقبين سيباشرون على الفور التمعن في العرض التقديمي الموجه إلى المستثمرين وغيره من أساليب التواصل للتحقق من أن الصفقة (التي قد تشكل أكبر استثمار رأسمالي تقوم به الشركة المستحوِذة على الإطلاق) تنطوي على أساس منطقي مقنع وتستحق دفع السعر المقرر.

هل أنت مستعد للإعلان عن الصفقة؟

يعد إعداد العرض التقديمي الموجه إلى المستثمرين آلية تعجيل لاختبار مصداقية المزاعم الاقتصادية والتشغيلية للصفقة، وهي الخطوة الأخيرة من مرحلة الفحص النافي للجهالة. يجب أن يسلط التواصل الخاص بعملية الاندماج والاستحواذ الضوء على أن الإدارة العليا تدرك تماماً ما تقترحه وتعد به وهي قادرة على تنفيذه.

قبل الإعلان عن الصفقة، يجب أن يكون قائد الشركة المستحوِذة قادراً على الإجابة عن الأسئلة الثلاثة التالية:

- هل تملك حجة معقولة وأهداف تآزر منيعة وقابلة للقياس يمكنك تحقيقها ويمكن للمستثمرين مراقبتها مع مرور الوقت؟

يجب أن يوضح الأساس المنطقي الاستراتيجي الذي تبني عليه قصتك ما يجعل الشركة قادرة على التفوق على التوقعات الحالية التي تنعكس في سعر السهم قبل الإعلان عن الصفقة، وقادرة على تحقيق ذلك بطرق لا يمكن للشركات المنافسة تقليدها. يجب أن يترافق هذا الأساس المنطقي مع أهداف تشغيلية معقولة يمكن فهمها وتتبعها ومراقبتها بسهولة. في حين أن توقع تحقيق مكاسب متفائلة بدرجة مبالغ فيها من التآزر المحتمل من دون توضيح طريقة تحقيقها أو موعده يرسل إشارات تحذيرية للمستثمرين.

- هل تساعد قصتك على الحدّ من الغموض وتوجيه المؤسسة كما يجب كي يتمكن الموظفون من تحقيق النتائج بفعالية؟

الغموض هو أحد الحقائق الحتمية في الاندماج والاستحواذ، لا سيما بالنسبة للموظفين الذين يجب عليهم تنفيذ الخطة. ولكن في صفقة الاندماج والاستحواذ الكبيرة يكون الإعلان الذي يبث الشعور بالغموض غير الضروري مربكاً أكثر، إذ يضاعف الآثار المقلقة التي يوقعها وضع خطة الدمج بالفعل. سيرغب الموظفون في معرفة الآثار التي ستقع عليهم بسرعة وصدق، لذلك سيحدد أفضل عرض تقديمي موجه إلى المستثمرين فريق الإدارة العليا الجديد وعلاقات التسلسل الإداري الرئيسة عند إعلان الصفقة من أجل تفادي الفراغ القيادي الذي يعرّض عملية دمج الشركتين للخطر. تعي الشركات التي تبدي التزاماً تجاه تجربة الموظف أن تجربة موظفيها الجديدة تبدأ عند الإعلان عن الصفقة.

- هل يتوافق عرضك التقديمي إلى حد مقنع مع خطط الدمج في مرحلة ما بعد الاندماج لتحقيق النتائج الاقتصادية من العملية؟

تنطوي عمليات الاستحواذ عادة على دفع سعر كبير لمساهمي الشركة البائعة، وهذا السعر الكبير يشكل صدمة للمؤسسة لم يتوقعها أحد، وهو إضافة فورية ومباشرة إلى قيمة نمو الهدف ويبدأ حساب تكاليف رأس المال منذ اليوم الأول. وحتى عندما تقدم الإدارة أجوبة منطقية للسؤالين الأول والثاني، سيعمد المستثمرون إلى تخفيض سعر سهم الشركة المستحوِذة ليعكس "القيمة الحقيقية" للصفقة إذا كانت القيمة الحالية لأرقام التآزر لا تسوغ السعر، أو إذا كان السعر يخلق مشكلة في تحسين الأداء الذي لن يكون بالإمكان تحقيقه على الأرجح.

يمكن تلخيص الأسئلة الثلاثة في سؤال واحد مباشر ينبغي لأعضاء مجلس الإدارة والقادة طرحه على أنفسهم قبل التصويت على الصفقة الكبيرة: كيف ستؤثر هذه الصفقة في سعر السهم ولماذا؟ يجب أن تجيب عن هذا السؤال بأسلوب مقنع وبالاعتماد بصورة تامة على كل العمل الذي قمت به بالفعل لإقناع نفسك أنك راغب في القيام بعملية الاستحواذ هذه.

يتطلب التواصل في يوم الإعلان عن الصفقة تفكير كل من البائع والشاري في عالم أصحاب المصالح بأكمله ومعالجة قضاياه إذ إنهم سيعرفون بشأن الصفقة ما إن يصدر البيان الصحفي. وحتى عندما تنفذ خطتك على أكمل وجه وتوصل رسالة قوية، تزداد احتمالات أن يتلقى أصحاب المصالح اتصالات هاتفية من الشركات المنافسة التي تحاول اجتذابهم وصرفهم عن شركتك، وسيكون تقبلهم لهذه الاتصالات في أعلى مستوياته.

تتطور علاقة جديدة بين الإدارة والمستثمرين وأصحاب المصالح في حين يحاولون التمييز بين الصفقات الرابحة والخاسرة، وعندما يساور المستثمرين الشك فسيفترضون أنها خاسرة، وكذلك الأمر بالنسبة للموظفين. وبالتركيز على التواصل على نحو واضح ومقنع مع المستثمرين وأصحاب المصالح الآخرين ستتمكن من إقناعهم بأنك تملك رؤية وخطة لخلق قيمة جديدة، ما يضعك بقوة في كفة الصفقات الرابحة.