لقد مر نحو 300 عام منذ أن أصبحت النقود الورقية عملة قانونية معترف بها. ورغم حدوث الكثير من التغييرات على طريقة صنع البضائع، وبيعها، وشرائها، فقد ظلت العملات النقدية دون تغيير. ومؤخراً، بدأ الطريق المؤدي إلى مجتمع غير نقدي يتشكل ويظهر للعيان. وذلك بداية من التطبيقات، مثل "باي بال" (PayPal)، أو "فينمو" (Venmo)، أو "سكوير كاش" (Square Cash)، وصولاً إلى منصات الدفع عبر الهاتف المحمول، مثل "إم بيسا" (mPesa) في كينيا، أو "بي كاش" (bKash) في بنغلاديش، أو "آبل باي" (Apple Pay)، مع وجود علامات تشير إلى أن النقد يسلك مسار "السلع المعلوماتية" الأخرى، مثل الصور المطبوعة، وأشرطة الكاسيت، وأشرطة الـ "دي في دي"، فهو على وشك أن يُستبدل ببدائل رقمية، فماذا عن عالم بلا نقود وأرباح الدول؟

كما صاغتها سامانثا بي، مقدمة برنامج "المكاشفة" (Full Frontal)، مؤخراً: "أود التحدث قليلاً عن المال. بالنسبة لأولئك الذين لم يسمعوا عنه منكم سابقاً، فهو مثل "تطبيق فينمو" لكن لكبار السن".

لكن لا يزال هناك سؤال يتردد: إذا كانت النقود عُملة منتهية بطبيعتها، فلماذا إذن نتكبد عناء تقويم وضعها؟

فوائد المجتمع غير النقدي

قدم صانعو القرار السياسي وعلماء الاقتصاد، أمثال كين روغوف من جامعة "هارفارد"، حججاً مقنعة تؤيد فوائد المجتمع غير النقدي. إذ أثارت حالة عدم الاستقرار الاقتصادي في جميع ربوع العالم المخاوف من يسحب المستهلكون أموالهم النقدية من البنوك، خاصة في الأوساط التي تكون فيها معدلات الفائدة سلبية، ويخزنونها. ولا شك في أن التخلص من الأموال النقدية ما هو إلا وسيلة واحدة للحد من هذا الخطر. وتفكر دول الدنمارك والسويد والنرويج بالفعل في ذلك، كما يدرس "البنك المركزي الأوروبي" التخلص من العملات النقدية ذات الفئة الكبيرة.

إن النقود، وفقاً لدراسة أجرتها شركة "ماستركارد" (MasterCard) سابقاً، تمثل نحو 85% من المعاملات الاستهلاكية العالمية. ولقد قاومت النقود وبإصرار طريق الانقراض الرقمي. فالعملات الورقية منتشرة في كل مكان. كما أنها غير قابلة للتعقب، ووسيلة دفع مقبولة عالمياً (باستثناء في بعض الحالات، التي تنطوي عادة على مبالغ مدفوعة كبيرة جداً). تُمثل النقود شعوراً بالأمان للعديد من المستخدمين، وبالنسبة للكثيرين فهي تمنحهم شعوراً بالاستقلال عن الرقابة الحكومية. يعزز انتشار الجرائم السيبرانية، وتصاعد المخاوف حول قدرة الوكالات العامة على الاطلاع على السجلات الرقمية، من عدم رغبة الكثيرين في التخلي عن النقود الورقية.

والتحول إلى مجتمع غير نقدي لا يزال هدفاً بعيد كل البعد عن أن يكون توجهاً عالمياً. فمع دعم معظم السويديين فكرة مستقبل غير نقدي، إلى جانب مجموعة من الأقران غير المألوفين، بما في ذلك كل من جمهورية أرض الصومال وكوريا الجنوبية على حد سواء، تطالب بعض الدول المجاورة للسويد "بحق دستوري في الدفع نقداً"، استجابة للوائح التنظيمية المتزايدة التي ينص عليها الاتحاد الأوروبي بهدف فرض قيود على استخدام النقود، مدفوعة في مسعاها بمخاوف حول معدلات الفائدة السلبية، وخطر ملموس بانتهاك للخصوصية يتزامن مع استخدام التقويم الرقمي.

بالنسبة لبعض البلدان، كان الانتقال من النقود إلى الأموال الرقمية سريعاً، وعلى نطاق لم يسبق له مثيل. ففي عام 2009، كان أكثر من ثلثي إجمالي مدفوعات التجارة الإلكترونية في الصين يُدفع نقداً عند التسليم. لكن يعود الفضل بنسبة لا يستهان بها إلى المنافسة الشرسة بين الشركات الثلاث: "بايدو" (Baidu)، و"علي بابا" (Alibaba)، و"تينسنت" (Tencent)، في مجال محافظ الهاتف المحمول، في أن نسبة المدفوعات التي تتم عبر الهواتف المحمولة اليوم تمثل ما يزيد على 70% من إجمالي معاملات التجارة الإلكترونية في الصين.

تثير هذه الاختلافات، في مسار الانتقال إلى عالم دون نقود، العديد من الأسئلة: ما الدول التي ستكون أكبر المستفيدين من التحول إلى مجتمع غير نقدي؟ ما الدول الأكثر استعداداً من حيث الجاهزية الرقمية لاحتضان هذا التحول؟ إن فهم الإجابات عن هذه الأسئلة يُمكّن صانعي القرار والمبتكرين والمستثمرين، في القطاعين العام والخاص على حد سواء، من تحديد "البقاع المهيأة للتحول غير النقدي" في العالم، وتخصيص الموارد لإطلاق العنان للقيمة المُهدرة بسبب تكاليف إجراء المعاملات النقدية، والمعوقات المتأصلة في المجتمعات التي تعتمد اعتماداً كبيراً على النقود.

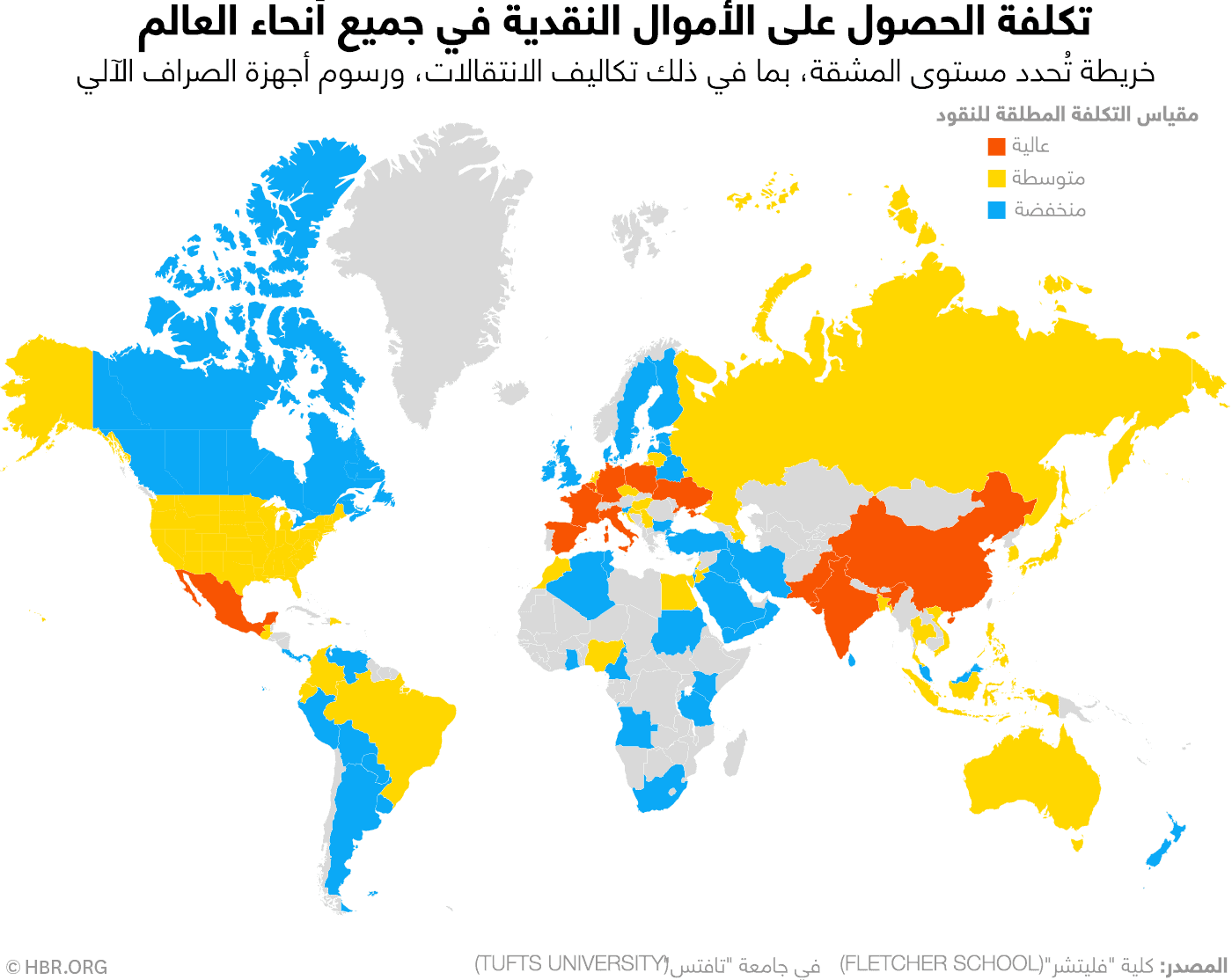

أردنا معرفة إجابات عن بعض هذه الأسئلة، لذا عمدنا إلى تحليل تكلفة استخدام النقود بواسطة قاعدة بيانات تمتد عبر 154 دولة. ولقد تناولنا كل سؤال من عدة زوايا، بغرض استخلاص تكاليف المكونات الرئيسية للاقتصاد:

تقييم التكاليف التي تتكبدها البنوك لكي تُشغل أجهزة الصراف الآلي (لجميع البلدان الـ 154)؛

إنشاء مقياس للتكلفة التي يتكبدها المستهلكون للحصول على النقود (في 72 دولة توافرت فيها بيانات)، مع الجمع بين التكاليف الفعلية للحصول على النقود، بما في ذلك تكاليف الانتقالات للحصول على النقود، ورسوم أجهزة الصراف الآلي.

حساب "الفجوة الضريبية" - تقدير نسبة الأموال المستحقة للسلطة المالية الحكومية، ولكن لا يتم تحصيلها بسبب المعاملات النقدية غير المبلّغ عنها وتلك التي يوجد قصور في الإبلاغ عنها - كبديل للإيرادات التي تصرفها الحكومات بسبب الاقتصاد القائم النقدي.

تنبيه بخصوص تفسير الخريطة أدناه: هذا لا يعني أن الدول ذات التكاليف "المنخفضة" للتعاملات النقدية أصبحت أقرب إلى أن تصبح مجتمعات غير نقدية، أو أنها لا تحتاج إلى فعل أي شيء لتغيير الوضع الراهن. بل تشير كل الخريطة إلى أن تكاليف الحصول على الأموال النقدية في هذه البلدان أقل نسبياً مقارنةً بباقي البلدان.

عند البحث عن أنماط بين هذه التحليلات المختلفة، نجد أن أحد الاستنتاجات الرئيسية يكشف عن الحقائق الآتية: تتباين تكلفة النقود تبايناً كبيراً بين الدول، كما يتغير التصنيف النسبي للتكاليف بين الدول بشكل كبير وفقاً للمنظور الذي تعتمده في التصنيف؛ البنوك أم المستهلكين أم الحكومة. ولا ترتبط التكاليف بمستويات التنمية الاقتصادية أو السياسية.

تلعب تفاصيل هذه الحقيقة أدواراً بعدة طرق:

فإبقاء أجهزة الصراف الآلي ممتلئة بالأموال، وتعمل بالشكل المطلوب يثقل كاهل البنوك بالتكاليف. إلى جانب ذلك، فإن تكاليف صيانة أجهزة الصراف الآلي هذه مرتفعة للغاية في العديد من ربوع العالم النامي، مثل جنوب الصحراء الإفريقية وأميركا اللاتينية، مع تحديات لا حصر لها في محور الأمان وفي البنية التحتية، وكذلك في البلدان الكبيرة جغرافياً، ذات الكثافة السكانية المنخفضة، مثل كندا وروسيا وأستراليا، حيث تكثر التحديات اللوجستية.

أما التكلفة المطلقة التي يتحملها المستهلكون للحصول على النقد، مُقدرة حسب متوسط وقت الانتقال وتكاليف الوصول إلى النقود، فهي مرتفعة في مجموعة من أكثر دول العالم اكتظاظاً بالسكان: إندونيسيا، ونيجيريا، وبنغلاديش، والهند، والصين، والولايات المتحدة الأميركية. وهي مرتفعة كذلك في العديد من البلدان الأوروبية الكبيرة كألمانيا، وفرنسا، فضلاً عن اليابان. لكن تنخفض هذه التكاليف في الكثير من الدول الاسكندنافية التي تمتلك أنظمة دفع راسخة نسبياً تعمل عبر الهاتف المحمول، مثل السويد، وفنلندا، والدنمارك، بالإضافة إلى البلدان التي تمتلك أنظمة سريعة التطور للدفع بواسطة الهاتف المحمول، مثل كوريا الجنوبية وكينيا.

تميل بلدان العالم النامي إلى أن يكون لديها فجوة ضريبية أكبر، وقدراً أكبر من التشكك في مدى إمكانية الوثوق في تقديرات هذه الفجوة. تمتلك البلدان النامية أكبر فجوات ضريبية، حيث تمثل أحجام الاقتصادات غير الرسمية فيها نسبة كبيرة، من 30% إلى 44% من الناتج المحلي الإجمالي. ففي الهند، على سبيل المثال، قد تصل الفجوة الضريبية إلى ثلثي إجمالي الضرائب العامة المستحقة.

كيفية تمكين المجتمعات غير النقدية

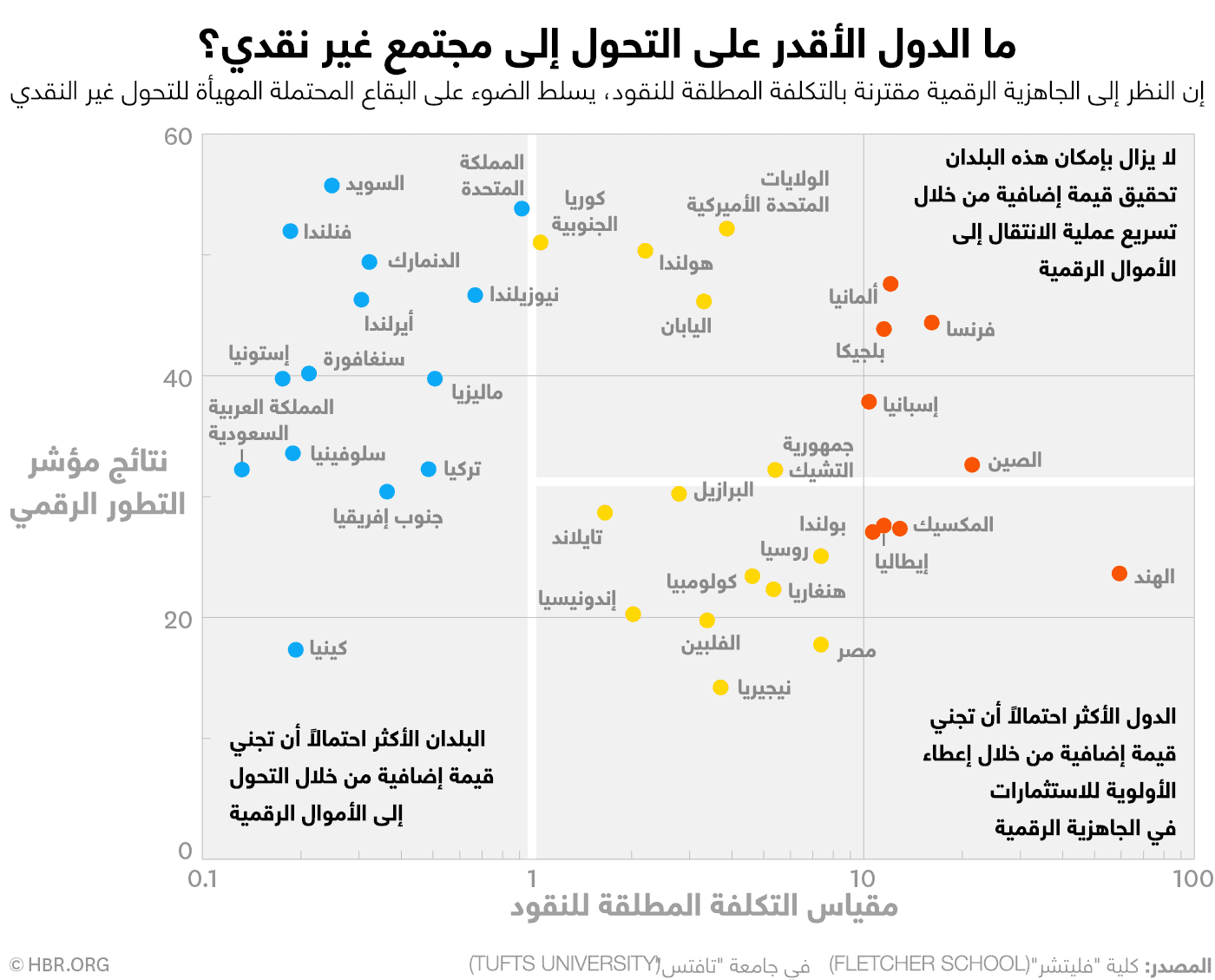

ومن هنا، نقترح عاملين مفيدين في تقديم الإرشاد للبلدان التي تعمل على تمكين المجتمعات غير النقدية، وتخصيص الموارد على النحو الأمثل. أولاً، نقترح تحديد أولويات البلدان التي يتكبد فيها المستهلكون تكلفة مرتفعة للحصول على النقود، لأن هؤلاء المستهلكين سيكونون أول المناصرين للبدائل الرقمية. ثانياً، نقترح أن تُركز البلدان الأكثر استعداداً من الناحية الرقمية على الانتقال إلى بديل غير نقدي. ولقياس مستوى الجاهزية الرقمية، استخدمنا مؤشر التطور الرقمي الخاص بنا. هذا المزيج يكون خريطة لـ "البقاع المهيأة للتحول غير النقدي".

استناداً إلى تحليلنا، نلاحظ أن البلدان التالية تتمتع بأعظم فرصة نجاح في الحصول على قيمة إضافية من خلال وضع سياسات والخروج بابتكارات تؤدي إلى تحولها إلى مجتمع غير نقدي: الولايات المتحدة الأميركية، وهولندا، واليابان، وألمانيا، وفرنسا، وبلجيكا، وإسبانيا، وجمهورية التشيك، والصين، والبرازيل. فمثلاً، تتكبد الولايات المتحدة تكلفة قدرها 200 مليار دولار سنوياً فقط لكي تُبقي النقود الورقية سارية في السوق، ويظل ثلث إجمالي مبيعات المتاجر تقريباً قائماً على النقود بالرغم من تاريخها الطويل من التعامل بالبطاقات البنكية.

أما من ناحية أخرى، فتستمر الصين في أن تكون ضمن حلقة الدول التي تُثقل كاهل مواطنيها بأعلى تكلفة مطلقة للحصول على الأموال النقدية، في حين تظل متفوقة بفارق لا يستهان به على الولايات المتحدة في عملية التحول من النقود إلى محافظ الهواتف المحمولة. ومن الأفضل أن تتبنى الولايات المتحدة والصين على حد سواء سياسات، بالشراكة مع الجهات الفاعلة في السوق، لدفع مجتمعيهما الجاهزين رقمياً بالفعل نحو النقود الرقمية، وجني مدخرات ووفورات هائلة - في الوقت والمال - في هذه العملية.

أهمية الشمول الرقمي

هناك مجموعة ثانية من البلدان، تفرض تكلفة أكبر من المتوسط على المستهلكين ليحصلوا على الأموال النقدية، لكن يجدر بهذه البلدان أولاً أن تحسن مستوى جاهزيتها الرقمية، وتصبح "شاملة رقمياً" بدرجة أكبر قبل أن تجني قيمة إضافية من التحول إلى مجتمعات غير نقدية. وتشمل هذه البلدان أجزاء من أوروبا الشرقية، مثل بولندا وروسيا، والدول ذات الكثافة السكانية الكبيرة، مثل الهند، وإندونيسيا، والمكسيك، ونيجيريا، ومصر، والفلبين. تفرض الأموال النقدية تكاليف باهظة على المستهلكين في الهند والمكسيك، كما ذكرنا بالتفصيل في دراسات تكلفة الأموال النقدية الخاصة بنا: يقضي قاطنو نيودلهي، البالغ عددهم 11 مليون نسمة، ما مجموعه 72 مليون ساعة سنوياً تقريباً من أجل الحصول الأموال النقدية، وتعاني الأعمال التجارية الصغيرة في المكسيك نسبة تزوير في الأموال النقدية تصل إلى 21%، وهي نسبة تقارب ضعف المعدل الذي تواجهه الأعمال الكبرى في هذا البلد. ومع ذلك، فإن البنية التحتية الرقمية الناشئة في كلا البلدين، إلى جانب عدم تكافؤ فرص الوصول إلى الإنترنت، يجعلان الانتقال إلى النقود الرقمية مهمة أكثر صعوبة. ومن الأفضل لصانعي السياسات والجهات الفاعلة في السوق في هذه البلدان مواجهة تحدي الشمول الرقمي قبل أن تدخل الأموال حيز الرقمنة.

إن الدول المتمتعة بتطور هائل رقمياً تُعد في أفضل وضع، وعلى أهبة الاستعداد لجني القيمة الإضافية، من خلال التركيز على الانتقال إلى البدائل الرقمية للنقود. أما بالنسبة لتلك البلدان التي تخلفت عن ركب التطور الرقمي، فإن الطريق إلى نعيم المجتمع غير النقدي هو عبر الاستثمار في الشمول الرقمي أولاً. وهذا التسلسل بالغ الأهمية لتحقيق النجاح.