لقد مضى أكثر من 25 عاماً منذ وصف بيل غيتس مصارف التجزئة بأنها "ديناصورات"، أي أنها قديمة. ولا يزال وصفه ينطبق عليها تماماً اليوم. فالأعمال المصرفية للشركات الصغيرة والمتوسطة لم تتأثر بعد بنهضة الإنترنت، ولم يركز التحول الرقمي في المصارف سوى على تعاملات العملاء الأكثر روتينية، كالدخول إلى الحساب إلكترونياً والإيداع عن بعد. أما عمليات التسويق والاكتتاب وخدمة قروض الشركات الصغيرة والمتوسطة فهي ما زالت تتم بالطرق التقليدية بعيداً عن الطرق الرقمية الجديدة، وكذلك الحال بالنسبة لأقسام قروض الأفراد والشركات الصغيرة. وكشفت دراسة جديدة أجرتها شركة بين (Bain) بالتعاون مع شركة ساب (SAP) أنه يمكن إجراء 7% فقط من منتجات الائتمان المصرفي بالأساليب الرقمية بالكامل.

تسبب بطء انتقال المصارف إلى تنفيذ قروض الشركات الصغيرة والمتوسطة إلكترونياً في هشاشتها. وقد قال غيتس في مقولته الشهيرة آنفة الذكر أنه بالإمكان تخطي هذه المصارف القديمة، وعلى الرغم من عدم تحقق ذلك بعد، إلا أن دراستنا تشير إلى جدية التهديد الذي توجهه القروض الإلكترونية لمصارف التجزئة. وسيتوجب على المصارف في الولايات المتحدة أخذ التحول الرقمي على محمل الجد إذا أرادت الاستمرار في ظل الموجة القادمة من التقنيات المالية (fintech). ويشير بحثنا إلى وجود استراتيجيات تساعد هذه المصارف للنجاح في التنافس على خدمات الإنترنت.

أصبحت قروض الشركات الصغيرة والمتوسطة جاهزة للانتقال إلى العمل على الإنترنت

بدأت الشركات الصغيرة تطالب بخدمات مصرفية تتضمن خبرات تفاعلية عبر الإنترنت وتطبيقات الهاتف النقال تتساوى مع التقنيات التي يستخدمها العملاء في حياتهم الشخصية. ووفق استطلاع أجرته شركة البحث جافلين (Javelin Research)، أشارت نسبة 56% من الشركات الصغيرة والمتوسطة إلى رغبتها ببرامج مصرفية رقمية أفضل. وفي استطلاع آخر مرتقب أجرته شركة أوليفر وايمان وفنديرا (حيث يعمل أحدنا)، قال 60% من أصحاب الشركات الصغيرة أنهم يفضلون طلب القروض عبر الإنترنت بالكامل.

وبالإضافة إلى تحسين خبرة أصحاب الشركات، يملك التحول إلى الأساليب الرقمية إمكانية تخفيض تكاليف القروض في كل مرحلة من مراحل العملية بدرجة كبيرة، ما يزيد من الفائدة التي يحصل عليها المصرف مقابل القروض التي يقدمها لعملائه من الشركات الصغيرة والمتوسطة ويولد فرصاً لخدمة شريحة أكبر منهم. وهذا الأمر على قدر كبير من الأهمية لأن تكلفة العمليات في قروض الشركات الصغيرة والمتوسطة قد تكون كبيرة، بالإضافة إلى عدم وصول الخدمة إلى بعض الشركات الصغيرة وفقاً لبحثنا المنشور في ورقة العمل في جامعة هارفارد للأعمال. إذ تكاد تكاليف العمليات المترافقة مع قرض بقيمة 100,000 دولار تساوي تكاليف قرض بقيمة 1,000,000 دولار، ومع ذلك تكون قيمة فائدة المصرف من القرض الأول أقل. والمشكلة هي أن نحو 60% من الشركات الصغيرة تحتاج لقروض بقيمة أقل من 100,000 دولار. وإذا كانت الأساليب الرقمية قادرة على تخفيض التكلفة، ستساعد على حصول عدد أكبر من هذه الشركات الصغيرة على التمويل.

لقد تمكنت الشركات الإلكترونية الجديدة من تحديد الفرص الناشئة عن هذه الأساليب في السوق، ونتج عن ذلك ما تشهده شبكة الإنترنت من انفجار في القروض التي تقدمها شركات التقنية المالية الناشئة للشركات الصغيرة والمتوسطة. ففي العام الماضي، قدمت شركات الإقراض الإلكترونية قروضاً بقيمة أقل من 10 مليارات دولار للشركات الصغيرة، وهو مبلغ ضئيل مقارنة بقروض الشركات الصغيرة والمتوسطة المستحقة في المصارف الأميركية والتي تبلغ 300 مليار دولار. وعلى الرغم من ذلك، تخفي الحصة الضئيلة لشركات الإقراض الإلكترونية الحالية في السوق إمكانات هائلة. إذ تقدر شركة مورغان ستانلي إجمالي السوق الذي تستطيع شركات الإقراض الإلكترونية للشركات المتوسطة والصغيرة استهدافه بقيمة 280 مليار دولار، وتتوقع أن ينمو القطاع بنسبة 47% كمعدل سنوي خلال عام 2020. كما تقدر أن شركات الإقراض الإلكترونية ستشكل حوالي الخمس من سوق إقراض الشركات الصغيرة والمتوسطة بحلول ذاك الوقت. وتؤكد هذه النتائج ما تخشاه البنوك، ألا وهو أن التحول الرقمي سيقلب نماذج العمل، وسيتيح منافسة أكبر لتشكل ضغطاً على الشركات القائمة الحالية. ففي بعض الأحيان، يمكن أن تلحق الشركات الصغيرة الهزيمة بالعمالقة. وكما قال الرئيس التنفيذي لمصرف جيه بي مورغان تشيس (JPMorgan Chase) جيمي دايمون في رسالته إلى المساهمين في المصرف: "وادي السيليكون آت".

هل يمكن للمصارف التغلب على الشركات الثورية؟

تتمتع المصارف الراسخة بميزات حقيقية في خدمة سوق إقراض الشركات الصغيرة والمتوسطة، ويجب ألا نستخف بها. إذ تبلغ تكلفة رأسمال المصرف عادة 50 نقطة أساس أو أقل، وتأتي مصادر التمويل الموثوقة ومنخفضة التكاليف هذه من الودائع المؤمن عليها لدافعي الضرائب ونافذة الخصم في مصرف الاحتياطي الفيدرالي. وبالمقارنة، تواجه شركات الإقراض الإلكترونية تكاليف رأس المال التي يمكن أن تكون أعلى من 10% والتي تمولها الهيئات الاستثمارية التي يحتمل تقلبها، مثل صناديق التحوط. كما تملك المصارف قاعدة بيانات داخلية للعملاء وتتمتع بإمكانية الوصول إلى بيانات الملكية التابعة للمودعين والتي يمكن استخدامها في العثور على المقترضين المؤهلين الذين تربطها بهم علاقة فعلاً. بينما في المقابل، تتمتع شركات الإقراض الإلكترونية بشهرة محدودة لاسمها التجاري، في حين أن اكتساب عملاء من الشركات الصغيرة عبر الإنترنت هو أمر مكلف وتنافسي.

ولكن قدرة المصارف على استخدام مكامن القوة هذه من أجل بناء ميزة تنافسية حقيقية ليست أمراً محتوماً. إذ جعلت شركات الإقراض الإلكترونية الجديدة عملية طلب القروض وتطبيقها أكثر سهولة بالنسبة للعملاء. فبدلاً من الذهاب شخصياً إلى فرع المصرف وإضاعة ساعات في ملء الاستمارات والأوراق، يمكن للمقترضين ملء استمارات إلكترونية مع شركات إقراض مثل ليندينغ كلوب (Lending Club) وكابدج (Kabbage) خلال دقائق عن طريق جهاز الكمبيوتر المحمول (لاب توب) أو الهاتف النقال في أي ساعة من اليوم. كما تختصر فترة الحصول على الموافقة إلى أيام أو حتى بضع دقائق في بعض الحالات، مدعومة بالبيانات القائمة على الخوارزميات التي تؤهل المقترضين مسبقاً وبسرعة بناء على بعض نقاط البيانات، كالتصنيف الائتماني الشخصي أو بيانات حساب وديعة تحت الطلب، والإقرار الضريبي وكشوفات الحساب المصرفي عن ثلاثة أشهر. وفضلاً عن ذلك، في الحالات التي يرغب فيها المقترض بتسوق عدد من الخيارات ومقارنتها في مكان واحد، يعود إلى وسطاء الائتمان الاستهلاكي على الإنترنت مثل فنديرا أو خدمة كويك بوكس (QuickBooks) من إنتويتس فاينانسنغ (Intuit’s Financing) من أجل اختيار الخدمة المطلوبة وشرائها في مكان واحد دون التنقل بين الشركات. وبالعكس، تعتمد البنوك، الإقليمية والصغيرة تحديداً، على عمليات الاكتتاب الورقية اليدوية التقليدية، التي تتطلب مدة قد تصل إلى 20 يوماً للحصول على الموافقة.

السؤال الذي يجب على المصارف طرحه على نفسها

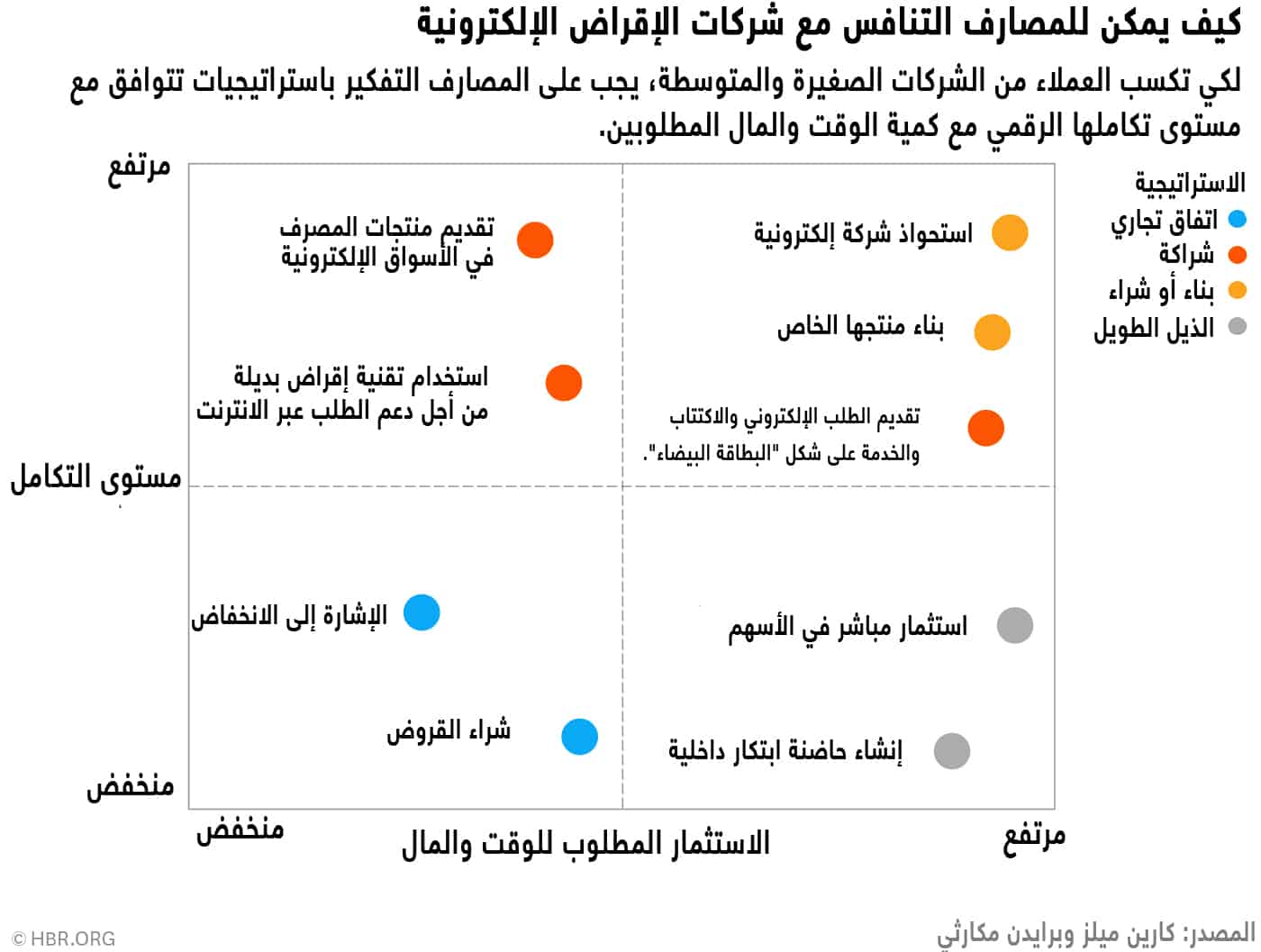

لقد حددنا أربع استراتيجيات يمكن للبنوك التقليدية اتباعها من أجل منافسة الشركات الإلكترونية الجديدة أو التعاون معها، أو كليهما معاً في بعض الأحيان. ويعتمد اختيار الاستراتيجية على كمية الوقت والمال الذي ينوي المصرف استثمارهما من أجل الدخول إلى السوق الجديد، ومستوى التكامل الذي يرغب بإيجاده بين نشاطاته الرقمية الجديدة وعملياته التقليدية.

هناك استراتيجيتان من استراتيجياتنا الأربع يكون مستوى التكامل فيهما ضئيلاً، حيث تقوم المصارف بإبرام عقود لنشاطات رقمية جديدة وفق اتفاقيات تجارية، أو العمل على استثمارات الشركات طويلة الأمد في شركات جديدة منفصلة. ويعتبر ذلك خطوة أولى نحو التحول الرقمي مع الحفاظ على عملياتها منفصلة وأصيلة نسبياً في ذات الوقت.

ومن الجانب الآخر، تختار المصارف الاستراتيجيات التي يزداد مستوى التكامل فيها، كالاستثمار في الشراكة، حيث تكون التقنيات الحديثة مدمجة بطلبات قروض المصرف ونظام صنع القرار، متخذة أحياناً شكل "البطاقة البيضاء"، وخير مثال على ذلك الشراكة التي أقيمت مؤخراً بين شركتي أون ديك (OnDeck) وجيه بي مورغان تشيس. كما أقامت بعض المصارف الكبيرة أو الإقليمية استثمارات أكبر حجماً من أجل بناء واجهاتها الرقمية الخاصة (مثل مصرف إيسترن بانك). ومع تزايد عدد شركات التقنية المالية المناسبة لعمليات الاستحواذ، قد تسعى المصارف لاستراتيجية "البناء أو الشراء" من أجل كسب هذه الإمكانات الرقمية الحديثة.

وسيتوجب على المصارف التي تختار تطوير أنظمتها الخاصة للتنافس مع الشركات الجديدة مباشرة، القيام باستثمارات كبيرة من أجل نقل الأوجه الروتينية من الاكتتاب إلى الأساليب الآلية كي تتمكن من تحقيق تكامل أفضل في بيانات حساباتها الختامية الخاصة ومن أجل إنشاء تصميم سهل الاستخدام بالنسبة للعملاء لتقديم خدمة أفضل لهم. فإنّ جانبي التصميم وخبرة المستخدم غير متزامنين إطلاقاً مع ثقافة المصرف، ولذلك تعاني مصارف كثيرة من المقاومة الداخلية.

ومن جهة أخرى، يمكن للمصارف التشارك مع شركات الإقراض الإلكترونية بطرق شتى، تتراوح بين الاستعانة بشركة إقراض إلكترونية تدعم طلبات القروض الإلكترونية في المصرف، واستخدام نموذج ائتمان شركة إقراض إلكترونية من أجل تحسين الاكتتاب والخدمة لطلبات القروض المصرفية. والسؤال الأهم في هذه الخيارات هو ما إذا كان المصرف يرغب بالاحتفاظ بشروط الاكتتاب الخاصة به أو استخدام الخوارزميات الجديدة التي طورتها الشركة الرقمية الشريكة. وعلى الرغم من أن الاكتتاب الجديد سريع ويستخدم بيانات جديدة مثيرة للاهتمام، كالعمليات المصرفية الحالية والتدفق النقدي، إلا أن أساليب تدريج الائتمانات الجديدة هذه ما زالت في بداياتها ولم يتم اختبارها كثيراً ضمن شروط التراجع الاقتصادي بعد.

ويوجد جانب سلبي آخر للتشارك مع شركات الإقراض الإلكترونية، وهو القدر الكبير من الموارد اللازمة لتنفيذ رقابة "الطرف الثالث" الفيدرالية، الذي يحمّل المصارف مسؤولية نشاطات مورديها وشركائها. وفي الولايات المتحدة، نجد متطلبات متداخلة من ثلاث هيئات تنظيمية على الأقل في هذا المجال، ما له أثر محبط يمكن الحد منه بمساعدة الإصلاحات التنظيمية في واشنطن.

أما المصارف التي تفضل شروط الاتفاق التجاري فلديها الخيار لشراء القروض التي أنشئت على منصة شركة إقراض بديلة. وهذا يسمح للمصرف الاطلاع على مجموعة أكبر من القروض واختيار ما يرغب منها مع تأمين رأس المال اللازم لشركات الإقراض الإلكترونية. وهذا النوع من الشراكة هو الأكثر إنتاجية في عالم إقراض الشركات الصغيرة الإلكتروني، إذ تشتري المصارف مثل جيه بي مورغان تشيس وبانك أوف أميركا وسن ترست الأصول من شركات إقراض إلكترونية رائدة.

تتكرر الحالات التي تتمكن فيها الشركات الإلكترونية الناشئة من قهر الشركات الراسخة التقليدية القديمة والبطيئة باستمرار في محيط الشركات الناشئة لدرجة أنّ تفوقها هذا أصبح يعتبر في بعض الأحيان أمراً محتوماً. ولكن في العالم الحقيقي، يتناوب الطرفان بالفوز والخسارة، فتربح الشركات الناشئة تارة وتربح الراسخة تارة أخرى، وفي بعض الأحيان يتضمن الحل المناسب مزيجاً من تفوق الاثنتين معاً. يمكن أن يبقى إقراض الشركات الصغيرة والمتوسطة عملاً مربحاً للمصارف، إنما بشرط القيام بخيارات مدروسة فيما يتعلق بمكان اللعب وكيفية الفوز. ويجب على المصارف التركيز على المجالات التي يمكنها بناء ميزة تنافسية واضحة فيها وإيجاد طرق للتشارك مع المبتكرين الجدد أو التعلم منهم.