دفعت الأزمة المالية العالمية التي أصابت العالم في السنوات الأخيرة كثيراً من الشركات إلى تقليص عمليات البحث عن فرص جديدة، حيث انتقلت إلى اكتناز النقود والحد من التكاليف، فضلاً عن اتخاذ وجهة نظر أكثر حذراً تجاه الاستثمارات الكبيرة. في نفس الوقت، تسببت تلك الأزمة المالية في إطلاق عصر جديد لاحق تمتلك فيه الشركات فائضاً كبيراً من رأس المال. وفي تحليل دقيق أجرته مجموعة "ماكرو تريندز" (Macro Trends)، التابعة لشركة "بين أند كومباني" (Bain & Company) للميزانية العمومية لعدة شركات حول العالم، توصلت إلى نتيجة مفادها أن العالم مغمور بالأموال. إذ ارتفعت أرصدة رأس المال عالمياً إلى أكثر من الضعف بين عامي 1990 و2010، لتصل من 220 تريليون دولار (نحو 6.5 أضعاف الناتج المحلي الإجمالي العالمي) إلى أكثر من 600 تريليون دولار (أي 9.5 أضعاف الناتج المحلي الإجمالي العالمي). ومع تواصل توسع رأس المال بهذه الطريقة، تشير توقعاتنا إلى أنه بحلول عام 2025، سيتجاوز رأس المال المالي العالمي بسهولة مبلغ كوادريليون دولار (مليون مليار دولار)، وهو ما يزيد على الناتج المحلي الإجمالي العالمي بما يقارب 10 أضعاف.

الفتور الحاصل في زيادة رأس المال والنمو الاقتصادي، أدى إلى انخفاض تكاليف رأس المال لدى معظم الشركات الكبرى. على سبيل المثال، كان "متوسط تكلفة رأس المال السهمي في الشركات الأميركية الكبرى في أغلب سنوات الثمانينيات والتسعينيات يتراوح بين 10% و15%. أما اليوم، فإنه يبلغ ما يقرب من النصف 8%، وذلك بالنسبة لـ 1,600 شركة تقريباً، تشكل بمجملها مؤشر خط القيمة. من ناحية أخرى، تتقارب تكلفة الديون على الشركات -من بعد خصم الضرائب- إلى حد كبير مع معدل التضخم. إذاً، فإن التمويل بالديون، من حيث القيمة الحقيقية، يعتبر نوعاً ما دون فوائد.

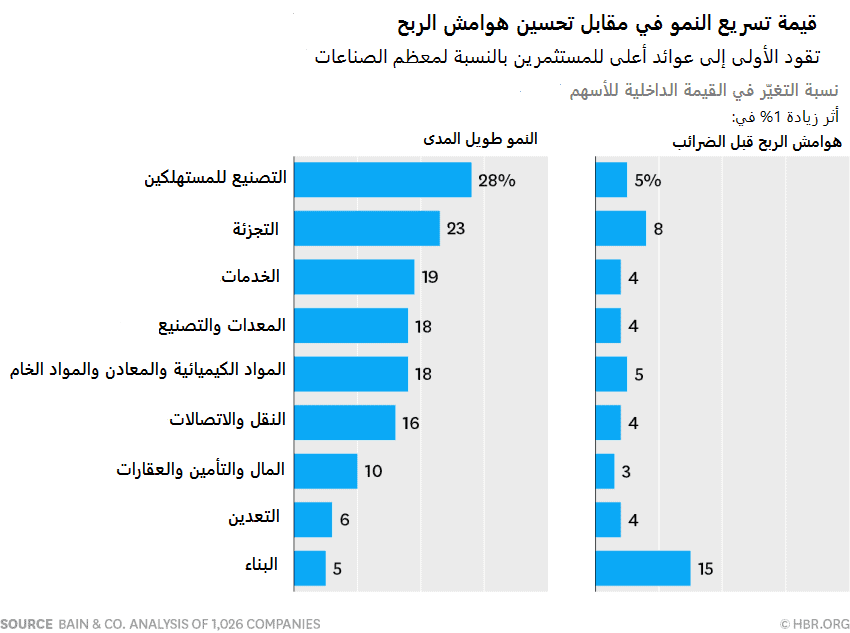

مع وصولنا إلى وضع تنخفض فيه تكلفة رأس المال، فإن ذلك يعني بأن على كبار رجال الأعمال تغيير طريقة تفكيرهم فيما يتعلق بالتخطيط الاستراتيجي لأعمالهم، وخصوصاً فيما يتعلق بالمقارنة ما بين تحسين هوامش الربح في مقابل تسريع النمو. وعندما ترتفع التكاليف الرأسمالية، يتم تفضيل الاستراتيجيات التي تعمل على توسيع هوامش الربح عن تلك التي تُسرّع النمو. بمعنى آخر، عندما يكون دولار اليوم يحمل قيمة أكبر بكثير من دولار الغد، تكون لهوامش الربح الأفضلية عن تلك التي تسرّع النمو. لكن عندما تنخفض تكاليف رأس المال، تكون القيمة الزمنية للنقود منخفضة. بالتالي، يكون وعد تحقيق المزيد من الدولارات مستقبلاً (من خلال النمو) أكبر قيمة من تحقيق بضعة دولارات إضافية في ربع السنة المقبل. في مثل هكذا ظروف، تخلق الاستراتيجيات التي تولد نمواً أسرع قيمة أكبر لمعظم الشركات من تلك التي تُحسّن هوامش الربح.

وبتفصيل أكثر، تعكس القيمة الداخلية لأسهم الشركة الدفعات النقدية طويلة الأجل التي يتوقع المساهمون تسلمها من الشركة على مدار المدة المستقبلية منقوصاً منها تكلفة رأس المال الأساسي، الذي يجري تعديله حسب المخاطر. أما التدفقات النقدية للأسهم، فتعكس بدورها عائدات الشركة على حقوق المساهمين والنمو وقيمة حقوق المساهمين في دفاترها على المدى الطويل. وتثير هذه العلاقة 3 استدلالات مهمة:

- إذا كان يُتوقع أن يكون "العائد على حقوق المساهمين" (ROE) -على المدى الطويل- 400 نقطة أساس أو أكثر فوق تكلفة رأس المال، فستتجاوز القيمة الناتجة عن تسريع النمو تلك الناتجة عن تحسين هوامش الربح ما قبل الضريبة.

- إذا كان يُتوقع أن يكون العائد على حقوق المساهمين -على المدى الطويل- بين 300 و400 نقطة أساس فوق تكلفة رأس المال، فستكون القيمة الناتجة عن تسريع النمو تقريباً مماثلة لتلك الناتجة عن تحسين هوامش الربح ما قبل الضريبة.

- إذا كان من المتوقع أن يكون العائد على حقوق المساهمين -على المدى الطويل- أقل من 300 نقطة أساس فوق تكلفة رأس المال، فستقل القيمة الناتجة عن تسريع النمو عن تلك الناتجة من تحسين هوامش الربح ما قبل الضريبة. في الواقع، في الحالات التي يتوقع فيها أن يكون العائد على الحقوق على المدى الطويل أقل من رأس المال للشركة، سيؤدي تسريع النمو إلى تدمير القيمة.

تاريخياً، عندما كانت الديون وتكاليف الأسهم مرتفعة، كان على معظم الشركات الاختيار بين الربحية والنمو، حيث فضلت كلها تقريباً الربحية. أدى هذا إلى سعي قادة الأعمال لتحسين الكفاءة من خلال استخدام معايير "سيغما الستة" (Six Sigma)، وإعادة هندسة العمليات، وتراتبية الموظفين والإشراف الوظيفي، وباقي الأدوات. إلا أن الوضع الآن بات يميل إلى كفة تسريع النمو.

أما بالنسبة للشركة التقليدية، تُعرّف على أنها المتوسط المرجح لأسهم الشركات البالغ عددها 1,600 شركة تقريباً التي تؤلف مؤشر خط القيمة، فإن تكلفة رأس المال تبلغ 8% فقط. ومتوسط العائد على حقوق المساهمين على المدى الطويل هو أكثر من 25%، مما يعكس تحسن الكفاءة جنباً إلى جنب مع زيادة الاعتماد على النفوذ المالي في معظم الشركات. في المتوسط، ستكون القيمة الناتجة عن تسريع وتيرة النمو بنسبة 1% أكبر بكثير من القيمة الناتجة عن زيادة هوامش ربح ما قبل الضريبة بنسبة 1%. في الواقع، تعتبر القيم الناتجة عن النمو في مقابل هوامش الربح أكثر من أربعة أضعاف.

لكن هذا المتوسط لا يمثل جميع الشركات، وذلك نظراً لاختلاف كل شركة عن الأخرى فيما يتعلق بالنمو وهوامش الربح. على سبيل المثال، في بعض الصناعات – مثل البناء – يكون العائد طويل الأجل على حقوق المساهمين قريباً جداً من تكلفة رأس المال. بالنسبة لهذه الشركات، فإن اتخاذ خطوات لتحسين الهوامش سيولد عوائد أعلى للمستثمرين من تلك التي تهدف إلى تعزيز النمو. لكن في معظم القطاعات الأخرى، تكون عوائد حقوق المساهمين أكبر بكثير من تكلفة رأس المال. في هذه الظروف، يجب على المستثمرين تقييم الاستراتيجيات التي تسرّع النمو أمام تلك التي تحسن هوامش الربح (انظر الرسم البياني أدناه).

بالتالي، إذا كان على الشركات النظر إلى النمو أكثر من الربح، فلماذا لا تفعل ذلك؟ تُبيّن تجربتنا أن الشركات ما تزال تركز أكثر على خفض التكاليف بدلاً من تطوير استراتيجيات جديدة للنمو وتنفيذها. ووجدت "رويترز" أن إجمالي النفقات الرأسمالية الجديدة والإنفاق على البحث والتطوير كان أقل من المقدار الذي خصصته عدة شركات لعمليات إعادة الشراء في العام الماضي. أخيراً، بين إعلان عن الأرباح الفصلية وآخر، نسمع الرئيس التنفيذي يتحدث عن مشروع مستقبلي أو اثنين – كحد أقصى – مراهناً بهما على النمو، لكنه يكرس معظم وقته لعرض نتائج إعادة الهيكلة، ونقل عمليات الشركة إلى الخارج وباقي المبادرات التي تركز على خفض التكاليف.

لماذا لا يتم التركيز على النمو في العديد من الشركات؟

خلال عملنا مع العملاء، وجدنا ثلاثة أسباب مشتركة وراء استمرار الشركات في تفضيل تحقيق الربح على حساب النمو، ندرجها في الأسطر التالية مع نصائحنا للشركات الذكية لتجنب ذلك:

ندرة الأفكار الجيدة. لطالما كان الإبداع والابتكار من الأمور الثمينة، إذ يمكن لفكرة عظيمة واحدة أن تضع الشركة في القمة. فكر بجهاز "آيفون" لدى "آبل"، والحفر الأفقي لدى "كونتيننتال ريسورسيز" (Continental Resources)، وإعادة اختراع مفهوم السلع المنزلية لدى "أيكيا". يمكن لوجود عدد من الأفكار الصغيرة الجيدة الحفاظ على تقدم الشركة على منافسيها لسنوات.

إلا أن هناك الكثير من الشركات التي تكافح للتوصل إلى خيارات نمو واعدة بما فيه الكفاية. كما أن هناك من يوظف أفضل الموظفين في محاولة لإيجاد سبل لضغط العمليات القائمة وجلب أكثر ربحية ممكنة بدلاً من دخول قطاعات أعمال جديدة. هناك شركات ثالثة تكافئ على التحسينات القابلة للقياس بسهولة في العمليات القائمة بدلاً من دعم ابتكارات أقل قابلية للتحديد الكمي. ثم لدينا تلك الثقافة الجديدة السائدة: تقف العديد من الشركات، ضمنياً أو علناً، ضد المخاطرة، مما يحد من رغبة موظفيها في تقديم أفكار جديدة للنمو، في حين تفشل شركات أخرى في بناء الأرضية الخصبة للتجارب أو تعاقب التجارب غير الناجحة – رغم أن بعض الإنجازات الناجحة بُعثت من رحم بدايات فاشلة. بالتالي نصل إلى نتيجة تتمثل في وجود نقص بأفكار النمو الجيدة.

تتخذ الشركات التي تشجع الابتكار عدداً من الخطوات للتغلب على هذه العقبات التنظيمية، إذ تقوم بخلق وقت للموظفين لجعلهم يعملون على مشاريع جديدة. (سمحت "ثري إم" (M3)، على سبيل المثال، لمهندسيها منذ فترة طويلة بتخصيص 15% من وقتهم لمشاريع خاصة بهم من دون موافقة المشرف). وهم يكافئون المخاطرة من خلال تشجيع المدراء التنفيذيين على أخذ العبر من الجهود التي قد تفشل والاعتماد عليها في الجولة المقبلة من التجارب. كما يوفرون كلهم تقريباً لموظفيهم استقلالية وسلطة لتقديم أفكار جديدة. من الصعب إنشاء منظمة قادرة على توليد خط أفكار نمو جيد، ولكن ذلك ضروري في عالم اليوم.

الممارسات والمعتقدات التي تكبح الكثير من خيارات النمو. من المؤسف أن هناك بعض الشركات التي تتخذ خطوات صحية تجاه دعم أفكار النمو الواعدة، لكن يتم تجنب أغلبها عبر توظيف طرق قديمة في تخطيط الاستثمار الاستراتيجي. لهذا تذهب الكثير من الأفكار العظيمة أدراج الرياح لتبقى فقط تلك الهزيلة.

تكمن الفرضية المركزية للاستثمار الاستراتيجي التقليدي (على سبيل المثال، تحليل باريتو) في الحد من مجال الخيارات المحتملة، مع تركيز رأس المال الثمين للشركة على عدد قليل من "الرهانات المؤكدة". في عصر رأس المال المنخفض التكلفة، تغلق هذه الممارسات التقليدية الكثير من الأبواب. والأمر الأكثر إثارة للقلق أن عمليات المسح هذه تشجع المدراء التنفيذيين على الالتزام لفترة طويلة جداً باستثمارات قليلة الجدوى إنما حصلت على موافقة بدل إنهائها والبدء من جديد. وأخيراً، يمكن للتخلي المستمر عن خيارات النمو القائمة على الجاذبية الاستثمارية أن يقود المنظمات إلى تبني عقلية نمو محفوفة بالمخاطر تُحدث نزيفاً في جوانب أخرى من العمل، وتثني مرؤوسيها عن وضع خيارات جديدة للنمو والنظر فيها.

عملت الشركات التي نجحت في تأجيج النمو على تخفيض معدلات العقبات والتقليل من القيود الأخرى التي تعكس حقبة ماضية كان فيها رأس المال نادر. وكانت أبرز الأمثلة على ذلك ما تقوم به شركة "ألفابت" (Alphabet) الشركة الأم لـ "غوغل" التي تستثمر في عدد من التجارب، مثل "غوغل فايبر" والمركبات ذاتية القيادة. تعمل الشركة على التحديد السريع للمشاريع الفاشلة وإغلاقها وتقديم الدعم الزائد للتجارب التي تُظهر نتائج واعدة. لا تسعى هذه الشركات لفحص الأفكار في بدايتها، بل تفتح أكبر عدد ممكن من الأبواب قبل أن تقرر أي منها يجب الخوض فيه.

الافتقار إلى المواهب القادرة على ترجمة خيارات النمو الواعدة إلى أعمال جديدة مربحة. تعتبر المهارات والقدرات اللازمة لتنمية الأفكار وابتكار منتجات وخدمات جديدة ناجحة، من الأصول النادرة حقاً في معظم الشركات والأعمال التجارية. حتى عندما يكون لدى المنظمة مجموعة أفكار نمو قوية، وتتمكن من إبقاء الكثير منها على قيد الحياة، فقد تفتقر إلى رأس المال البشري اللازم لتسريع النمو.

أكملت مؤسسة "باين" مؤخراً أبحاثها حول إنتاجية القوى العاملة حيث سلطت الضوء على أن الشركات التي تعامل الوقت والموهبة والطاقة من القوى العاملة لديها بنفس الانضباط التي تقوم به مع رأس مالها المالي تملك أداءً أفضل بكثير من البقية. تملك الشركات الأكثر إنتاجية القدرة اللازمة لتوليد خيارات نمو جيدة، كما أنها وضعت "صانعي الفرق" في أدوار يمكنهم من خلالها إحداث أكبر فرق في ربحية الشركة ونموها، إذ يملك العمال في هذه الشركات الوقت الكافي لتكريس العمل الإبداعي، ويبتعدون عن العمليات المفرطة والبيروقراطية. ولعل الأهم من ذلك، هو أن الموظفين في هذه المنظمات يشاركون في أعمالهم ويحصلون على الإلهام منها، مما يجلب لهم طاقة أكثر تقديرية في وظائفهم كل يوم.

تعتبر أفضل الشركات في أبحاثنا ذات إنتاجية أكثر بنسبة 40% من البقية، قد تحقق هذه الشركات في أربع أيام ما يحققه منافسيهم طوال الأسبوع. كما يواصلون العمل ويخدمون العملاء ويبتكرون ويولدون عدة أفكار جديدة. ليس من المستغرب أن تكون لدى هذه الشركات هوامش ربح 30% -50% أعلى من أقرانها وتنمو أسرع.

يكافئ عصر اليوم من رأس المال السريع النمو الأسرع. ويستدعي الازدهار في هذا العالم الجديد، أن يتغلب القادة على العقبات التي تعوق النمو في مؤسساتهم. ويجب أن يكافئوا الإبداع والابتكار اللازمين لاستنباط خيارات نمو جديدة. كما يجب ألا يتفحّصوا الكثير من أفكار النمو، والعمل على الاستثمار في مجموعة من تجارب خيارات النمو. وأخيراً، يجب على القادة بناء المهارات والقدرات المطلوبة للاستفادة من تجاربهم الواعدة. الأمر الذي يتطلب معالجة الوقت والموهبة والطاقة لقوة العمل في الشركة باعتبارها الموارد النادرة حقاً وإدارتها بنفس الرعاية والدقة كما كانوا يتعاملون مع رأس المال المالي في السنوات الماضية.