تقوم الشركات الكبيرة عادةً بإجراء عمليات سنوية لتخصيص رأس المال والموارد الأخرى في وحدات الأعمال المختلفة والمبادرات الاستراتيجية على مستوى المؤسسة، إذ تبدأ هذه العمليات بوضع استراتيجية أو تحديث استراتيجي، ثم وضع خطة مالية طويلة الأجل تتراوح مدتها بين ثلاث إلى سبع سنوات، يليها إعداد ميزانية مفصلة للسنة الأولى من الخطة. وللأسف، غالباً ما تكون هذه العمليات معقدة وجامدة؛ إذ تستغرق شهورًا لإتمامها، وتنتج تفاصيل كثيرة تشتت الانتباه، ولا توفر المرونة الكافية لتعديل تخصيص الموارد خلال العام. وأخيرًا تكون النتيجة هي فشل وإخفاق في تماشي الموارد مع الاستراتيجية، مما يؤدي إلى عدم تحقيق الأهداف المرجوة.

تواجه كل شركة تحديات فريدة من نوعها، وبالتالي، لا تكون جميع التدابير المذكورة في هذا المقال مناسبة لكل حالة. لذلك لا توجد قائمة موحدة لتحسين العمليات تناسب الجميع. ومع ذلك، نلاحظ أنه في معظم الحالات، يجب على القادة التنفيذيين اتخاذ الخطوات التالية:

- يجب على القادة التنفيذيين- كجزء من وضع الاستراتيجية أو إجراء عمليات التحديث الاستراتيجي- تحديد دور كل وحدة عمل في تحقيق أهداف الشركة. (على سبيل المثال، هل الهدف هو تسريع النمو؟ أو تحسين العائد على الاستثمار؟ أو التخلص من بعض الأصول؟ بالإضافة إلى ذلك، يجب عليهم تحديد أهم عشر إلى ثلاثين مبادرة رئيسية للشركة تساهم في تحقيق هذه الأهداف.)

- استخدام نهج مبسط لتطوير الخطة المالية طويلة الأجل للشركة. ويتم ذلك من خلال استخدام نموذج يركز على العوامل الرئيسية التي تؤثر على قيمة الشركة. يشمل هذا النموذج عددًا قليلًا فقط من البنود لكل وحدة عمل أو خط إنتاج، مما يجعل عملية التخطيط أسهل وأكثر وضوحًا، ويتيح التركيز على الأمور الأكثر أهمية لتحسين الأداء المالي.

- التأكد أن الخطة المالية طويلة الأجل تخصص الموارد لأهم عشر إلى ثلاثين مبادرة رئيسية للشركة.

- التأكد أن ميزانية العام المقبل تتوافق مع الأهداف والخطط المحددة للسنة الأولى من الخطة المالية طويلة الأجل للشركة.

- الالتزام بجدول زمني مختصر ومحدد للتخطيط.

- وضع آلية مرنة للسنة المالية، من شأنها أن تسمح بتخصيص المزيد (أو القليل) من الموارد للمبادرات الحالية أو الجديدة بشكل منتظم.

في هذا المقال، الذي يعد جزءًا من سلسلتنا التي نقدمها حاليًا "من الاستراتيجية إلى التنفيذ" والتي تهدف إلى مساعدة الشركات على تحسين تخصيص الموارد، نشرح بالتفصيل كل واحدة من هذه التحسينات الستة الأساسية في عمليات التخطيط.

1. تحديد دور كل وحدة عمل وأهم المبادرات الرئيسية للشركة

كل تحديث استراتيجي يجب أن يجيب على سؤالين رئيسيين: السؤال الأول هو ما هو دور كل وحدة عمل في تحقيق أهداف الشركة؟ (على سبيل المثال، هل هدف الوحدة هو تسريع النمو، أم تحسين العائد على الاستثمار، أو التخلص من بعض الأصول غير الضرورية؟، أما السؤال الثاني فهو ما هي المبادرات المحددة التي تعتبر الأهم للشركة؟ هذه المبادرات يجب أن تكون واضحة لكل وحدة عمل وعلى مستوى الشركة ككل. من واقع تجربتنا، وجدنا أن العدد المثالي للمبادرات الهامة يتراوح بين عشر إلى ثلاثين مبادرة. إذا كانت القائمة أطول من ذلك، فقد يصبح من الصعب التركيز وإدارتها بشكل فعال. وإذا كانت أقصر، فقد يتم إغفال بعض المبادرات الهامة التي يجب أن تشارك فيها الإدارة العُليا.

على سبيل المثال، قد تعلن شركة أن استراتيجيتها هي النمو في أمريكا اللاتينية. وقد تكون هذه فكرة رائعة، لكن بدون تفاصيل أكثر، لن يكون بالإمكان تنفيذها بشكل عملي. ولا يمكن تخصيص الموارد لشعارات عامة. إذن، كيف يمكن أن تكون استراتيجية النمو في أمريكا اللاتينية عملية؟ أولًا، يجب تحديد البلدان المحددة، ويجب على الشركة أن تحدد بالضبط الدول التي ستركز عليها. أما الخطوة التالية، فهي تتمثل في توضيح الخطوات الرئيسية، إذ يجب أن تشرح الشركة كيف تنوي الدخول إلى هذه الدول. وهل ستدخل بمفردها باستخدام فريق في دولة قريبة؟ وهل ستتعاون مع شريك محلي؟ أم ستقوم بشراء شركة موجودة بالفعل في تلك السوق؟ وثالثاً، تخصيص رأس المال، حيث يجب على الشركة تخصيص المال اللازم لكل خيار من هذه الخيارات. ورابعًا، تعيين المسؤوليات، بمعنى أنه يجب على الشركة تعيين فريق مسؤول وقائد فريق بدوام كامل. وخامسًا، توضيح الخطوات العملية (على سبيل المثال، يجب تحديد الخطوات التي يجب اتخاذها، مثل تحديد الأهداف وبناء العلاقات. وسادسًا، ضمان الدعم والتمويل، من خلال التأكد من أن المبادرة تحصل على التمويل الكافي واهتمام الإدارة العُليا. وبهذا الشكل، تصبح استراتيجية النمو في أمريكا اللاتينية واضحة وقابلة للتنفيذ.

2. التركيز على عدد قليل من العوامل الأساسية في الخطة المالية طويلة الأجل

تتضمن الخطط المالية طويلة الأجل في معظم الشركات عددًا كبيرًا جدًا من التفاصيل والبنود. وهذا النوع من التفاصيل يعقد العملية، ويجعل من الصعب إجراء التعديلات، ويمكن أن يؤدي إلى عدم التركيز على العوامل الرئيسية التي تسهم بشكل كبير في النجاح المالي للشركة.

ولِتكن الخطة المالية طويلة الأجل فعّالة، يجب أن تكون موجزة وواضحة. على سبيل المثال، لا حاجة لتفصيل عشرات البنود تحت بند المصاريف العامة والإدارية؛ يمكن أن يكون هذا البند كعنصر واحد مستقل. في معظم الحالات، ينبغي أن تتضمن بيانات الدخل لكل وحدة عمل العناصر الأساسية فقط، مثل: الإيرادات، وتكلفة البضائع المباعة، والمبيعات والتسويق، والبحث والتطوير، وتكاليف التشغيل العامة، دون الدخول في تفاصيل معقدة. تعمل الشركات بناءً على العوامل الرئيسية التي تساهم في خلق القيمة، وليس على تفاصيل المحاسبة الدقيقة. إن الخطة المالية الفعالة هي التي تحدد بوضوح أهم العوامل المحركة للقيمة لكل وحدة عمل، وتبرز العناصر القليلة الأساسية التي تعتبر الأكثر أهمية لتحقيق النمو المربح والعائد على رأس المال وغيرها من الأهداف الحيوية للشركة.

ما هي العوامل الرئيسية التي تحرك القيمة؟ لنأخذ شركة إنتاج أفلام كمثال: يتطلب إنتاج أفلام ناجحة على مدى عدة سنوات الكثير من العمل والتخطيط (كما يقال في هوليوود)، ولكن ببساطة، ويمكن تبسيط نموذجها إلى إنتاج ثلاثة أفلام ضخمة وخمسة أفلام أصغر إنتاجًا. وهنا، العوامل الرئيسية التي تحرك القيمة لهذه الشركة هي متوسط ميزانيات الأفلام الكبيرة والصغيرة، وتكاليف التسويق، والمصاريف العامة. أما بالنسبة لشركة تقدم خدمات الاشتراك في الموسيقى، فإن العوامل الرئيسية التي تحرك القيمة تكون مختلفة تمامًا ولكن بنفس القدر من البساطة. هذه العوامل تشمل عدد المشتركين، والإيرادات لكل عميل، ونسبة العملاء الذين يلغون اشتراكهم.

كثيرُ من القادة التنفيذيين يعارضون فكرة "التبسيط"، ويقولون إنه من المستحيل تلخيص أعمالهم في عدد قليل من العوامل الرئيسية. لكن هؤلاء القادة يركزون على التفاصيل الصغيرة بدلاً من رؤية الصورة الكاملة، ويقللون من أهمية التكاليف والجهد اللازمين لفحص عدد كبير جدًا من التفاصيل.

ومن واقع تجربتنا، يعارض العديد من القادة التنفيذيين فكرة "التبسيط"، ويقولون إنه من المستحيل تلخيص أعمالهم في عدد قليل من العوامل الأساسية. لكن يركز هؤلاء القادة على التفاصيل الدقيقة بدلاً من رؤية الصورة الكبيرة، ويقللون من أهمية التكاليف المرتبطة بفحص العديد من التفاصيل. وفي الواقع، من المستحيل تحقيق نسبة يقين كاملة في الأعمال المعقدة؛ وبغض النظر عن الصناعة، فإن بيئة المنافسة تتغير باستمرار ولا يمكن التنبؤ بها بدقة كبيرة. فعندما نقضي وقتًا طويلاً في تحليل تفاصيل كثيرة، نهدر الكثير من الوقت الذي يمكن أن نستخدمه بشكل أفضل في إدارة الأمور الأكثر تأثيرًا، مما يؤدي إلى تقليل العوائد. وفي كثير من الأحيان، لا تقدم هذه التفاصيل الزائدة أي فوائد حقيقية.

وفي الوقت الذي يجب فيه تقليل عدد البنود التفصيلية في الخطة المالية، يجب أن يكون عدد وحدات الأعمال أو خطوط الإنتاج كافيًا لتخصيص الموارد بشكل صحيح بناءً على احتياجات كل وحدة. على سبيل المثال، إذا كان لديك قسم يحتوي على وحدة أعمال تنمو بسرعة وأخرى مستقرة أو تتقلص، يجب تقسيم هذا القسم إلى وحدتين منفصلتين. هذا يتيح للإدارة العُليا تحديد أهداف وموارد مناسبة لكل وحدة، (حتى لو كان نفس القائد مسؤولاً عن التنفيذ). بشكل عملي، يجب أن تشمل الخطة المالية طويلة الأجل لشركة كبيرة عادةً ما بين 20 إلى 50 خط إنتاج أو وحدة أعمال.

3. التأكد من تخصيص الموارد للأولويات الأكثر أهمية

خلال استطلاع آراء القادة التنفيذيين لسنوات، أفاد معظمهم بأن مؤسساتهم تعاني من نقص في الاستثمار. وعند التعمق في الأمر، نجد أن هذا غالبًا يعني أن الشركات لا تخصص الموارد المناسبة للمبادرات الاستراتيجية الأكثر أهمية، خاصةً مبادرات النمو. في كثير من الأحيان، تكتفي الخطة المالية طويلة الأجل بتحديد الأهداف والتوقعات المالية لكل وحدة عمل دون تخصيص موارد كافية لتحقيق هذه الأهداف.

النهج الأفضل هو أن تكون الأهداف واضحة وأن توضح الخطة المالية طويلة الأجل الموارد المخصصة للمبادرات الأكثر أهمية. سواء كانت هذه المبادرات على مستوى الشركة بأكملها أو داخل وحدة عمل معينة، إذ يجب تخصيص الموارد لضمان تحقيق الأهداف. وهذا يتطلب عادةً أن تقوم الشركة بإعادة توزيع الموارد بين وحدات الأعمال بشكل مختلف عن السنوات السابقة، بغض النظر عن النفقات السابقة أو مبدأ "التوزيع العادل". الهدف هو التأكد من أن المبادرات الأكثر أهمية تحصل على الدعم اللازم لتحقيق النجاح.

على سبيل المثال، قامت شركة كبرى تعمل في مجال السلع الاستهلاكية المعبأة بإيقاف مستوى الإنفاق الأساسي لبعض عملياتها القديمة في أوروبا بسبب نقص النمو والعوائد المنخفضة نسبيًا على رأس المال. وبدلاً من ذلك، قامت الشركة بإعادة تخصيص تلك الموارد لثلاث مبادرات محددة في أمريكا اللاتينية. أما على صعيد نموذج آخر، في إحدى شركات التجزئة الرائدة، يضمن الرئيس التنفيذي شخصيًا التمويل الكامل وإدارة أهم ست مبادرات للشركة، بالإضافة إلى قضاء ما يقرب من يوم واحد في الأسبوع على هذه المبادرات.

4. اعتماد ميزانية هذا العام على السنة الأولى من الخطة المالية طويلة الأجل

من اللافت للنظر أن عملية التخطيط المالي المطولة عادةً ما تنتهي بميزانية للسنة الأولى لا تتماشى مع الخطة المالية طويلة الأجل. بدلاً من ذلك، تكون ميزانية السنة الأولى غالباً مشابهة لميزانية العام السابق. وفي استطلاع أجرته مؤسسة ماكنزي شمل أكثر من 1,200 مدير تنفيذي، أفاد أقل من ثلث المشاركين بأن ميزانيات شركاتهم كانت مشابهة أو مشابهة جداً لخططهم الاستراتيجية الأخيرة. بينما أظهرت دراسة أخرى أن هناك ارتباطاً كبيراً بنسبة 90% في نفقات الاستثمار من سنة إلى أخرى. في حين أنه من المتوقع وجود بعض الارتباط من سنة لأخرى، فمن الواضح أنه من المستحيل على الشركة إعادة تخصيص رأس المال بجرأة (وهو النهج الذي تُظهره أبحاثنا على أنه يخلق أكبر قيمة للشركات بشكل عام) عندما تستمر في تخصيص رأس المال لنفس الأشياء بشكل أساسي.

في حين أنه يجب أن تكون ميزانية السنة الأولى أكثر تفصيلًا من الخطة المالية طويلة الأجل، يجب أن تتطابق الإيرادات والأرباح والتدفقات النقدية لكل وحدة مع ما هو مخطط له في السنة الأولى من الخطة طويلة الأجل. ولتحقيق هذا، يمكن استخدام طريقتين فعالتين: أولًا، وضع ميزانية وفقًا للعام الأول للخطة المالية طويلة الأجل، بدلاً من الاعتماد على ميزانية العام السابق أو نتائج العام الحالي. ثانيًا، موافقة المدير التنفيذي والمدير المالي، حيث يجب أن يكون الرئيس التنفيذي والمدير المالي هما الوحيدان اللذان يمتلكان صلاحية الموافقة على أي تغييرات أو انحرافات عن الخطة طويلة الأجل. بدون هذا الانضباط، يميل تخصيص الموارد إلى الانحراف والتشتت، مما يؤدي إلى عدم تحقيق الأهداف المالية والاستراتيجية.

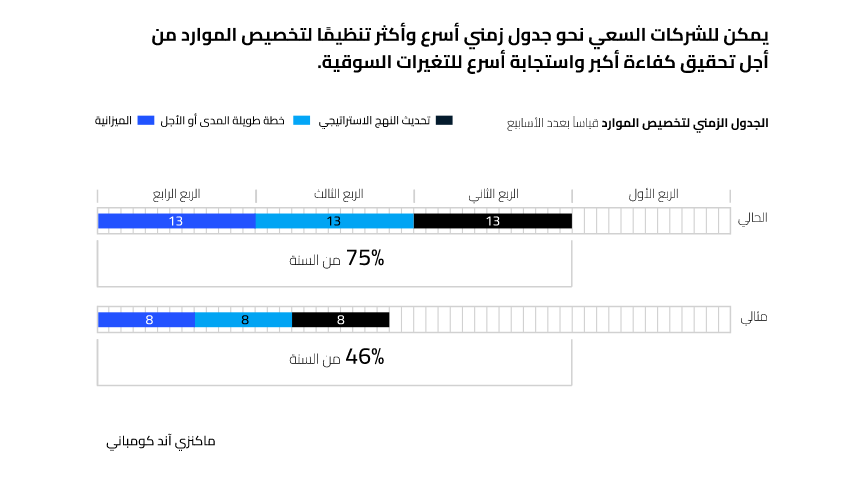

5. تقليص الإطار الزمني لعملية التخطيط بأكملها

يمكن أن تكون عملية التخطيط المالي طويلة ومعقدة. عادةً ما تبدأ الفرق العُليا بتحديث الاستراتيجية في الربع الأول من السنة، ثم تنتقل إلى إعداد خطة مالية طويلة الأجل في الربع الثاني، وتستمر حتى نهاية الربع الثالث. في الوقت نفسه، تبدأ عملية إعداد ميزانية السنة المقبلة في الربع الثالث وتنتهي في نهاية العام أو حتى بعد ذلك. ويمكن أن يؤدي هذا الجدول الزمني الطويل إلى مراجعات غير ضرورية وتعقيدات إضافية، مما يقلل من فعالية اتخاذ القرارات الحاسمة بشأن المبادرات الأكثر أهمية والعوامل الرئيسية التي تحرك القيمة.

ويجب أن تكون عملية تخصيص الموارد متزامنة وقصيرة قدر الإمكان، بحيث لا تستغرق كل خطوة أكثر من شهرين، إذ ينبغي جدولة هذه الخطوات في وقت متأخر من السنة قدر الإمكان، مع التأكد من وجود وقت كافٍ لإجراء تحليلات دقيقة ومناقشات هادفة. كما يجب أن تكون العملية بأكملها متواصلة دون انقطاع.

تعد عملية تخصيص الموارد في إحدى شركات البيع بالتجزئة مثالًا على الجدول الزمني غير المُجدي. تبدأ الشركة تحديثها الاستراتيجي السنوي في أبريل أو مايو، ثم تقوم بالتخطيط المالي طويل الأجل في سبتمبر وأكتوبر. بعد ذلك، تتوقف الشركة لمدة شهرين تقريبًا قبل أن تبدأ عملية إعداد الميزانية من ديسمبر وحتى مارس، للسنة التي بدأت بالفعل. كل خطوة في هذه العملية تستغرق وقتًا طويلاً وتكون غير متصلة بالخطوات الأخرى، مما يجعل العملية غير فعالة وغير مفيدة. بالمقابل، تُظهر إحدى شركات السلع الاستهلاكية المعبأة جدولًا زمنيًا أكثر فعالية لتخصيص الموارد. تبدأ الشركة تحديثها الاستراتيجي السنوي في مايو، والذي يقود إلى التخطيط المالي طويل الأجل وعملية تخصيص الموارد من يونيو حتى سبتمبر. في حين ينتقل التخطيط المالي طويل الأجل بعد ذلك إلى عملية إعداد الميزانية السنوية، التي تبدأ في أكتوبر وتنتهي في نوفمبر. هذه العملية تكون مترابطة ومتكاملة، مما يجعلها أكثر فعالية في تخصيص الموارد.

وتعتبر عملية التخطيط التي تمتد من مايو إلى نوفمبر أفضل من تلك التي تستمر طوال السنة وحتى العام التالي، ولكن يمكن تحسينها بشكل كبير. أولاً، يجب إزالة أي فجوات في العملية، حيث إن بقاء الخطط لفترات طويلة دون تنفيذ يجعلها أقل حداثة وأقل أهمية. ثانيًا، يجب على صناع القرار أن يدركوا أن التكرارات المتعددة تستهلك وقتهم؛ لذا ينبغي أن يحصلوا على فرصة واحدة أو اثنتين فقط لإجراء التعديلات، ويجب عليهم بذل الجهد اللازم من البداية لضمان عدم الحاجة إلى العديد من المسودات. أخيرًا، يعتبر بدء العملية في الربع الثاني (من أبريل/نيسان إلى يونيو/حزيران) مبكراً جداً، حيث أن يمنح وقتاً ويقلل من ضغوط المواعيد النهائية والتركيز. ومن الأفضل تحديد مواعيد نهائية صارمة وبدء العملية في وقت لاحق لتحقيق تركيز أكبر والتزام أفضل بالمواعيد.

لا يوجد شيء يجعل الشخص يركز ويهتم بقدر الحاجة إلى إنجاز ثلاثة مهام كبيرة خلال 24 أسبوعاً فقط. هذه المهام تشمل: تحديث استراتيجية الشركة طويلة الأمد، وضع خطة مالية تفصيلية للسنوات القادمة، وإعداد ميزانية للسنة القادمة.

تختلف الجداول الزمنية الدقيقة بناءً على نوع المؤسسة والصناعة التي تنتمي إليها (حيث تتحرك الشركات التقنية، على سبيل المثال، بشكل أسرع). ولكن كما يوضح المثل القديم "لا يوجد شيء يجعل الشخص يركز ويهتم بقدر الحاجة إلى إنجاز ثلاثة مهام كبيرة خلال 24 أسبوعاً فقط. هذه المهام تشمل: تحديث استراتيجية الشركة طويلة الأمد، وضع خطة مالية تفصيلية للسنوات القادمة، وإعداد ميزانية للسنة القادمة". وفي معظم الحالات، يجب على الشركة أن تبدأ بتحديث استراتيجيتها بعد منتصف العام وتنتهي منه قبل نهاية الربع الثالث. بعد الانتهاء من التحديث، يجب على الفور البدء في إعداد الخطة المالية طويلة الأجل. وعندما يتم الانتهاء من الخطة المالية، يجب الانتقال مباشرة إلى إعداد ميزانية السنة القادمة. وإذا كانت السنة المالية للشركة تتماشى مع السنة الميلادية، فإن العملية تبدأ بعد منتصف العام وتنتهي في منتصف ديسمبر، كمت هو موضح في (الشكل). تشير التقارير في مختلف الصناعات إلى أن المدراء الماليين للشركات التي تعمل بجداول زمنية مضغوطة يحققون أداءً أفضل من أقرانهم في عدة جوانب.

الشكل

6. وضع نظام لتخصيص الموارد على مدار العام

إن الميزانيات ليست مثالية أبدًا، وهذا أمر متوقع لأن الظروف تتغير على مدار السنة. بالنسبة للعديد من الشركات، يتم التعامل مع هذه المرونة خلال العام عن طريق تخصيص الموارد لكل قسم أو قائد وحدة ومنحهم صلاحية إعادة تخصيص الموارد بين الأقسام التي يديرونها كما يرونه مناسبًا. ومع ذلك، فإن هذا النهج يمكن أن يؤدي إلى مشاكل غير متوقعة. على سبيل المثال، قد يقوم قادة الأقسام بتكديس الموارد التي لا يحتاجونها فعليًا لضمان توفرها لهم في المستقبل، مما يؤدي إلى استخدام غير فعال للموارد. بالإضافة إلى ذلك، قد تُنفق الموارد على أمور ذات أولوية منخفضة فقط لضمان استخدام الميزانية المتاحة، أو قد يتم تقليل الاستثمار في المبادرات الاستراتيجية المهمة لتحقيق أهداف قصيرة الأجل، مما يضر بالنمو والتطوير طويل الأجل للشركة.

للاستعداد للتغيرات الحتمية في عدد الموارد المطلوبة والمتاحة خلال السنة، يجب أن تكون السلطة المتعلقة بالمرونة الفعالة في تخصيص الموارد بيد القادة الكبار فقط على مستوى المؤسسة. ويتوجب أن تضم لجنة الاستثمار الرئيس التنفيذي والمدير المالي (ويفضل أن يكون هناك عضو إلى ثلاثة أعضاء آخرين فقط يتمتعون بحق التصويت، حيث يتخذ الرئيس التنفيذي القرار النهائي). كما ينبغي أن تجتمع اللجنة شهريًا لاتخاذ قرارات استثمارية مهمة خلال السنة، إذ يستلزم أن تكون هذه الاجتماعات الشهرية مخصصة لاتخاذ القرارات فقط، وليس لمراجعة التطورات أو لاجراء مراجعات عامة. إضافة إلى ذلك، يتعين أن تتناول الأجندة الأمور التي تتطلب اتخاذ قرار فقط، ويجب ألا يكون نتيجة الاجتماع "اتخاذ قرار لاتخاذ القرار". ويمكن أن تشمل القرارات الرئيسية التي تتخذها اللجنة خلال هذه الاجتماعات تخصيص الأموال للمشاريع التي تمر بمراحل متعددة أو التي تمت الموافقة عليها بشكل مؤقت خلال عملية التخطيط السنوي، أو إيقاف المشاريع التي لا تحقق أهدافها، والموافقة على مشاريع جديدة ظهرت بعد دورة التخطيط السنوي.

لضمان المرونة المالية خلال السنة، يجب تخصيص جزء من الميزانية كاحتياطي يمكن استخدامه لمشاريع ومبادرات جديدة غير متوقعة أثناء التخطيط. ويمكن أيضاً استخدام هذا الاحتياطي فقط بموافقة الرئيس التنفيذي أو لجنة الاستثمار، ويجب أن يتوافق مع معايير محددة مثل استخدامه لمبادرات استراتيجية هامة أو لتغطية تكاليف ضرورية مثل التعامل مع الكوارث الطبيعية. وفي الواقع، لا توجد نسبة محددة عالميًا لحجم هذا الاحتياطي، ولكن بشكل عام يُنصح بتخصيص ما بين 5 إلى 20 في المائة من ميزانية الشركة. أما بالنسبة للشركات التي تعمل في مجالات تحتاج إلى وقت طويل لتنفيذ المشاريع وتواجه تقلبات قليلة في السوق، مثل شركات المرافق، يمكن أن يكون احتياطي بنسبة 5% كافياً. أما الشركات التي تعمل في مجالات سريعة التغير وتحتاج إلى تخصيص موارد بشكل مرن، مثل شركات البرمجيات، فقد تحتاج إلى احتياطي بنسبة 20 في المائة. على سبيل المثال، قد تواجه شركات السلع الاستهلاكية حملات تسويقية فاشلة أو منافسين يطلقون منتجات جديدة بشكل لم يتوقعه القادة. في هذه الحالات، يجب أن تكون لجنة الاستثمار قادرة على إعادة تخصيص الموارد بسرعة لدعم المشاريع والمبادرات الأخرى خلال السنة.

بعض المشاريع يمكن تنظيمها بسهولة خلال دورة التخطيط الرسمية السنوية، مثل استعداد الشركات الصيدلانية للاستثمار الكبير في التسويق بعد الحصول على الموافقات التنظيمية. في المقابل، هناك مشاريع أخرى قد تتطلب موافقة مبدئية فقط لأنها تحتاج إلى مزيد من التحليل، (مثل إثبات مفهوم لتكنولوجيا جديدة أو اتخاذ قرارات حفر للوصول إلى رواسب الغاز أو النفط). في هذه الحالات، يجب على لجنة الاستثمار الاحتفاظ بالأموال المخصصة لهذه المشاريع لحين إجراء التحليل المطلوب خلال السنة. النقطة الأساسية هنا هي توافر عنصر المرونة في عملية تخصيص الموارد. يجب أن تتوقع هذه العملية التغيرات وتحافظ على تكرار دوري لا يقل عن مرة شهريًا، ويفضل أن يكون أكثر تكرارًا من ذلك. وينبغي أن يكون نظام تخصيص الموارد الفعال قادراً على التعامل مع التغيرات المستمرة والمحافظة على تكرار اجتماعات دورية لاتخاذ القرارات.

يتعين أن تكون العمليات التي تحول الاستراتيجية إلى أفعال عمليات بسيطة للغاية. فأفضل العمليات هي التي توضح الاستراتيجية بشكل كبير، وتحدد دور كل قسم في تحقيق هذه الاستراتيجية. كما يتوجب تحديد العوامل الأكثر أهمية التي تضيف قيمة للشركة، وتضمن توفير الموارد اللازمة للمبادرات الهامة. ومن المفترض أيضًا أن تتطابق الميزانية مع السنة الأولى من الخطة المالية طويلة الأجل، والالتزام بجدول تخطيط مضغوط وفعال. علاوة على ذلك، لابد أن تكون هناك مرونة في الخطة تسمح بالتكيف مع التغيرات غير المتوقعة خلال السنة. في النهاية، إن إدارة شركة كبيرة أمر معقد بما فيه الكفاية، لذا يجب أن تكون العمليات بسيطة لتسهيل التنفيذ وتحقق الأهداف الاستراتيجية.