يشهد القطاع المصرفي حالة من التسارع في مسار التحول الرقمي على الصعيد العالمي، على الرغم من التباطؤ النسبي في هذا المجال، ففي الوقت الذي شهد فيه العديد من القطاعات انطلاقة رقمية بداية منذ التسعينيات، كما يتضح من الرسم الإيضاحي (1)، استطاعت البنوك الصمود أمام هذا التغيير، وهو ما علّق عليه بيل غيتس في التسعينيات بقوله إن البنوك مثل "الديناصورات": فهي قوية ولكنها بطيئة إلى حد ما؛ لذا لا تزال قادرة على مقاومة التغير التكنولوجي. إلا أن ذلك تبدل خلال العقد الماضي: فقد أدت الأزمة المالية العالمية عام 2009 إلى تضاؤل ثقة العملاء في البنوك. وفي الوقت ذاته، أسهم انتشار الإنترنت، والتطورات التكنولوجية المتلاحقة، في تركيز الشركات الناشئة على خدمات اقتصر تقديمها في السابق على البنوك فقط. وترى الجهات التنظيمية أن هذه التطورات إيجابية للغاية، فقد أدى ذلك كله إلى خلق ما نسميه بقطاع التكنولوجيا المالية فينتك (FinTech).

أجبرت تلك التطورات بنوك الاقتصادات الناشئة والمتقدمة على إدراك حتمية التحول الرقمي. وعلى عكس ما كان متوقعاً، يبدو أن البنوك في الأسواق الناشئة أحرزت "نجاحات" استراتيجية في هذا القطاع، مقارنة ببنوك الدول المتقدمة. وتشمل بعض هذه الأمثلة: هيمنة شركة "إم-بيزا" (M-Pesa) على تحويل الأموال عبر الهاتف الجوال، وكان أول ظهور لها في كينيا، ووجود أكبر عدد من البنوك الرقمية للفرد الواحد في الإمارات العربية المتحدة، وشهدت سنغافورة تحول أول بنك تقليدي في العالم إلى بنك رقمي بالكامل. وفي ظل هذه الأجواء عام 2016، اتخذ بنك "ويما" (WEMA)، أقدم بنك محلي في نيجيريا، قراراً باتباع استراتيجية رقمية تتسم بالجرأة بهدف رقمنة جميع العمليات وتغيير نموذج العمل بالكامل، وعزز حضوره في قطاع الخدمات المصرفية المقدمة إلى الأفراد في الوقت ذاته. (إفصاح: أحد كتاب المقال د.كونستانتينوس تسانيس هو رئيس الابتكار والبيانات في بنك يوما).

الخيارات الاستراتيجية بعد استحداث الخدمات المصرفية الرقمية

كنا قد أشرنا من قبل إلى أن بنك "ويما" هو أعرق بنوك نيجيريا، إلا أن وضعه في عام 2015 لم يكن في أفضل أحواله: حيث تأثر حجم الأرباح بشدة نتيجة الهبوط الناجم عن أزمة النفط، وكانت البنية التحتية التقنية قديمة جداً، وكان من بين ما يتداوله الناس في الشارع، قولهم: "هذا هو بنك أجدادنا، ولا بد أن يبقى كما هو" إلا أن هبوط قيمة العملة النيجيرية بنسبة 250% خلق مشكلات أكبر في الأداء، ما دفع الجهات التنظيمية إلى دعوة كافة البنوك في البلاد لتحويل عملياتها.

وكان للانخراط في رحلة التحول الرقمي أربعة آثار استراتيجية على البنك. أولاً: كان على البنك خفض التكاليف التشغيلية، نظراً لتحقيقه أعلى نسبة تكلفة مقابل الدخل في نيجيريا. وكان الضغط لخفض التكاليف واضحاً. وأدى هبوط أسعار النفط إلى تسليط الجهات التنظيمية الضوء على قصور الأداء التشغيلي للبنك.

وبصفته بنكاً إقليمياً كان مملوكاً للدولة لسنوات عديدة، سلك العديد من الموظفين مسلك "القطاع العام" وتجاهلوا الموجة الرقمية، وتنامي أهمية العملاء، في عالم هيمنت عليه التكنولوجيا المالية. ونتيجة لذلك، استمر البنك في تحقيق أدنى المعدلات في الاستبيان الذي أُجري من قبل شركة "كيه بي إم جي." (KPMG) حول تصورات العملاء. وأشارت كل هذه الحقائق إلى الضرورة الملحة لإحداث تغيير ثقافي.

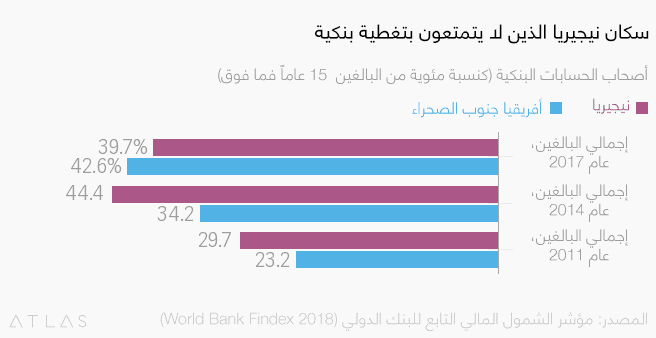

وبالإضافة إلى ذلك، كان أكثر احتياجات البنك إلحاحاً هو وجود مصادر جديدة للدخل، لأن القروض الممنوحة للشركات كانت المصدر المعتاد للإيرادات لكافة البنوك النيجيرية، حيث تراوحت نسب الفائدة المفروضة بين 40-50%، ما يسمح للبنوك بتحقيق أرباح دون الحاجة إلى تقديم منتجات أو خدمات أخرى. وقد نتج عن ذلك حرمان عدد كبير من الأفراد من الحصول على قروض تمويلية: كما هو موضح بالرسم الإيضاحي (2) أدناه، ففي عام 2005، كان هناك 80 مليون نيجيري من بين 200 مليون نسمة خارج التغطية البنكية (ونحو 40 مليون مواطن لا يعتمدون على الخدمات المصرفية في تعاملاتهم المالية) ما يجعل البلاد صاحبة أكبر عدد من السكان خارج التغطية البنكية. وهذا يعني أن التوسع نحو العمليات الموجهة للأفراد قد يكون فرصة جيدة، من أجل خلق قنوات جديدة لضخ الإيرادات وزيادة الأرباح.

الخدمات المصرفية الرقمية: "لا يسعني فهم شيء مطلقاً"

أكدت الأدلة والشواهد أن أحد أهم عوامل نجاح عمليات التحول الرقمي هو اقتناع الإدارة بها واستعدادها لدعمها، بيد أن معظم عمليات التحول في الحالات السابقة وقعت في دول غربية/متقدمة، حيث كان المسؤولون التنفيذيون أكثر انفتاحاً واطلاعاً على البنية التحتية التكنولوجية المتطورة واتجاهات التكنولوجيا الناشئة. وأوضحت البنية التحتية التقنية الأقل تقدماً التي تمتلكها نيجيريا أن إلمام المسؤولين التنفيذيين العاديين للمصارف بإمكانيات التكنولوجيا المالية سيكون أقل بكثير.

اشتملت الخطوة الأولى على عقد العديد من الجلسات التدريبية الداخلية للتدرب على استخدام التكنولوجيا المالية والتعرف على إمكاناتها لمختلف الأقسام والإجراءات المصرفية. ركزت هذه الجلسات بصورة أساسية على أقسام معينة والحلول التقنية البديلة التي يمكن تطويرها. ونتيجة لذلك، تحولت الجلسات التي كانت تركز في البداية على "التدريب والترويج لإمكانات التحول الرقمي''، إلى ''جلسات لوضع الاستراتيجيات" وبعد التدريب على مختلف الاتجاهات والحلول التقنية في مختلف الإدارات، ركزت النقاشات على تنفيذ حلول محددة ضمن جدول زمني محدد.

وعلى الرغم من تحول التدريب إلى جلسات لوضع الاستراتيجية، لم يستطع المسؤولون التنفيذيون للبنوك فهم طريقة استخدام هذه التقنيات، وأبدوا نوعاً من الشك حيال الفوائد المرجوة منها. ولحل هذه المعضلة، تقرر تنظيم رحلة للمسؤولين التنفيذيين تستمر لمدة أسبوع، يزورون خلالها أحد البنوك التي أجرت أكبر تحول رقمي العالم. وهذا يعني أن المسؤولين التنفيذيين للبنوك كانوا أمام فرصة للتعرف على العديد من التدابير المؤسسية والتقنيات المختلفة لمدة أسبوع كامل، واستطاعوا أن يلمسوا بأنفسهم الإمكانات المتحققة. وجاءت نتيجة تلك التدريبات إيجابية للغاية: فقد خلصت البنوك إلى حقيقة أن تلك الطريقة كانت هي الأفضل للانخراط في رحلة التحول الرقمي، وأنه على الإدارة التركيز على وضع الاستراتيجيات نحو سلوك هذا المسار، بغرض تنفيذ هذه الخطوات على مدار السنوات الثلاث المقبلة.

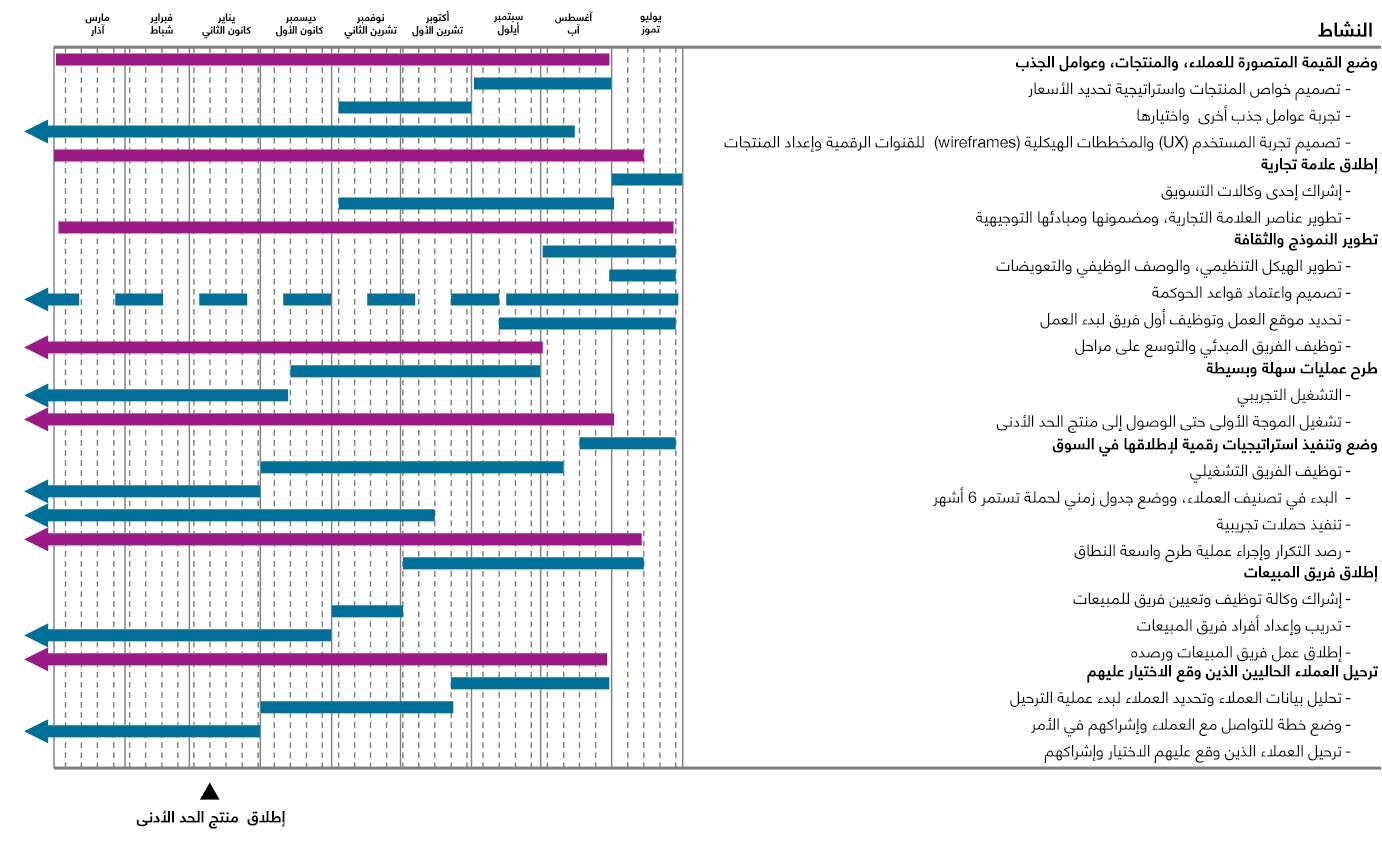

أما الخطوة التالية، فكانت تقتضي وضع خطط متماسكة حول كيفية تطوير البنوك الرقمية. ومن أجل عملية التطوير، قضى المسؤولون التنفيذيون العديد من الأسابيع وحتى عطلات نهاية الأسبوع في وضع الخطط. وعزز ذلك إجراء العديد من الزيارات الميدانية لكيانات أخرى خاضت عملية التحول الرقمي بنجاح. ويعرض الرسم الإيضاحي (3) الوارد أدناه، الجدول الزمني المستخدم لتنفيذ الاستراتيجية الرقمية كاملة.

الأهمية البالغة لآليات التنفيذ

بعد وضع استراتيجية رقمية كاملة، كانت الخطوة التالية هي التركيز على التنفيذ. إلا أن الإدارة كانت مُدركة لحقيقة أن أفضل الاستراتيجيات يمكن أن تبوء بالفشل بسبب سوء التنفيذ، وأن "الثقافة هي أولى ضحايا الاستراتيجيات"، على حد وصف الدكتور كريستيانسن. وهذا يعني إيلاء اهتمام إضافي لصياغة الركائز التي من شأنها ضمان وجود "آليات تنفيذية" قوية.

لذا تضمنت الخطوة الأولى إنشاء بنية تقنية قوية. وللتركيز على هذا الجانب، لجأ البنك إلى الاستعانة بخدمات رئيس تكنولوجيا المعلومات بواحدة من كبرى الشركات الناشئة في أفريقيا وتوظيفه للعمل بالبنك. أسهم ذلك في وضع البنك لخارطة طريق لتحقيق الصحوة التكنولوجية. وإضافة إلى كل هذه المنجزات، استطاع رئيس قسم تكنولوجيا المعلومات جلب أفكار وحلول من قطاع الشركات الناشئة وتوظيفها ضمن البنية التقنية. وبهذا أصبح بإمكان البنك التفكير في حلول غير مسبوقة والوصول إليها، مع الإبقاء على النهج "التجريبي" لإمكانات التقنيات الجديدة.

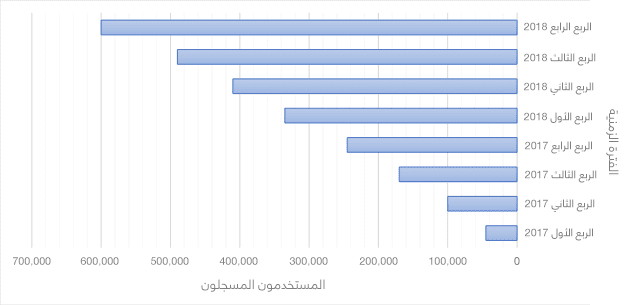

بهذا أصبح بمقدور البنك الرقمي امتلاك المهارات التسويقية المناسبة؛ ففي الوقت الذي افتقرت فيه معظم البنوك إلى وجود نظام لإدارة العلاقة مع العملاء، في هذا الزمان والمكان، كان بإمكان البنك الرقمي امتلاك استراتيجية تسويقية وقدرة على قياس النتائج، منذ البداية. ونتج عن ذلك تحقيق مبيعات فلكية، كما هو مبين في الرسم الإيضاحي (4) الوارد أدناه، وأضاف البنك حوالي 2,000 عميل يومياً. وبفضل البنية التحتية الرقمية، كان البنك في طليعة البنوك التي ركزت على تحقيق "انضباط المبيعات". وما يبعث على الإعجاب أن البنك أصبح بمقدوره استقطاب مليون عميل جديد خلال عام واحد فقط. بعد أن استغرق الأمر 75 عاماً لاستقطاب المليون عميل السابقين.

تطبيق ALAT: الوصول إلى آفاق جديدة

أدى اتباع النهج الصحيح للتنفيذ إلى تحقيق البنك لنجاحات متعددة: فلم يقتصر الأمر على قدرة البنك على مضاعفة حجم العملاء خلال عام واحد، ولكن كان بإمكانه أيضاً فعل الأمر ذاته داخل مناطق جغرافية لم يكن له وجود بها على الإطلاق. وبدا أن المليون نسمة من النيجيريين الذين لا يعتمدون على الخدمات المصرفية في تعاملاتهم المادية يمثلون فرصة سانحة للغاية. وهذا لأن معظم البنوك والفروع لم يكن لها أي وجود في هذه المناطق، وهذا يعني أن الخدمات المصرفية على الهاتف الجوال (أو "السيلفي" كما يُسمى داخل بنك "ويما") أمامها فرص كبيرة داخل البلاد. وكنا نحن البنك الأول والوحيد في القارة المستعد لجني هذه الأرباح.

كان لإنشاء قاعدة جديدة للتعامل مع الأفراد آثار استراتيجية واضحة على البنك: وحان الوقت للتوقف عن تسميته "بنك الأجداد" في محاولة لإعادة تسميته للفئة الشبابية من العملاء الأكثر إقبالاً على استخدام الخدمات الإلكترونية والرقمية، ما يعني ضرورة استخدام قنوات التسويق المناسبة (مثل وسائل التواصل الاجتماعي، والفعاليات التي يحييها فنانون شباب، وغيرها) للوصول إليهم. وبزغ نجم بنك جديد، وحين سمع الناس في الشوارع عن ظهور بنك رقمي جديد باسم ALAT، وأنه أحد مشروعات أقدم بنك في نيجيريا، بنك "ويما"، لم يصدقوا الأمر.

التعرف على إمكانات البنك الرقمي

شهد أداء الكيان الرقمي احتفاءً كبيراً من السوق. وكان إطلاق أول بنك رقمي في أفريقيا أمراً مثيراً للإعجاب في حد ذاته. وبعد الإطلاق، كان البنك قادراً على مضاعفة عدد عملائه في غضون سنة واحدة فقط. وعلاوة على ذلك، فقد أثبت التأهيل الرقمي أن البنك يمكن أن يتوسع افتراضياً في أي منطقة من البلاد، ونظراً لوجود بعض المناطق في نيجيريا التي لا يوجد بها حتى الآن فروع للبنوك ضمن حدود دائرة نصف قطرها 100 ميل، كانت هناك فرصة جلية لاستقطاب الأفراد الواقعين خارج التغطية البنكية، الذين يمثلون حصة واضحة في أرباح السوق. وحصد البنك العديد من الجوائز المحلية والدولية بصفته أحد "أكثر البنوك ابتكاراً" في القارة. وتوجه البنك المركزي النيجيري، الذي يُعد الجهة التنظيمية الرئيسية للقطاع المصرفي، بطلب مشاركتنا الفاعلة في صياغة تشريع لإنشاء وتطوير البنوك الرقمية في البلاد. كما حظينا بتقدير آخر مهم من البنك الأفريقي للتنمية: وتقديراً لنجاح الابتكار الرقمي الذي أحرزناه في مجال الشمول المالي، منحوا البنك تمويلاً بقيمة 35 مليوناً لاستخدامها كقروض في المناطق التي كانت تقع خارج التغطية البنكية سابقاً وللمجموعات السكانية التي كانت غير مشمولة بمظلة الخدمات المصرفية. وبدأت إمكانات البنك الرقمي في الظهور على المستويين المحلي والدولي.

وأكد نجاح تشغيل الخدمات المصرفية الرقمية أن الطريق الرقمي هو الطريق الأمثل، وكان القرار المتخذ في هذه المرحلة هو ضمان الاستفادة الكاملة من التكنولوجيا لتمكين التوسع في العمليات التشغيلية. وجاء إقراض الشركات الصغيرة والمتوسطة على رأس الجوانب الواجب تطويرها، باعتبارها سوقاً جديدة للبنك، فبوجود ما يقرب من 18 مليون شركة صغيرة ومتوسطة في نيجيريا، كانت الفرصة جلية. وكما هو الحال في تطوير التطبيق المبدئي، جرى تطوير الخدمة وفقاً لنهج "أجايل" (Agile)، وتضمن التفكير التصميمي واستخدام منهجيات "سكرم" (Scrum) التعاونية لتطوير المنتجات. وكان طرح الخدمة ناجحاً. وفي خلال 3 أشهر، استقطب البنك عدداً كبيراً من العملاء تجاوز عدد عملائه على مدار 76 عاماً!

أما ثاني أهم الجوانب لتحقيق النمو والتطور، فكان إنشاء منصة استراتيجية "شاملة"، على غرار أمازون وجوجل. كان هذا ينطوي على نموذج أعمال لا يقتصر فيه لجوء العميل إلى البنك عند حاجته لإجراء خدمة مصرفية، بل سيستخدم البنك كمنصة لإجراء الكثير من المعاملات. وتشتمل استراتيجية المنصة على ثلاثة أركان: تطوير منظومة إلكترونية عبر الإنترنت تُسمى ("منفذ آلات" ("OUTLET by ALAT’’) وإشراك عدة شركاء، لعرض خدماتهم، وفقاً لاتفاقيات بتقاسم الإيرادات. وكما ذُكر سابقاً، فإن استراتيجية وجود منصة شاملة أثبتت نجاحاً باهراً من البداية، وهو ما اتضح من تغير نموذج الإيرادات بالبنك، حيث شكلت إيرادات المعاملات التي تمت عبر المنصة 18% من إجمالي إيرادات البنك، كما أن نجاح البنك الرقمي سلط الضوء على طلبات الشراكة الدولية، ومن بينها طلب البنك الرقمي الأسرع نمواً في أوروبا، وكذلك أكبر بنك أفريقي من حيث الأصول، واللذان طلبا تعزيز العلاقات ودفعها إلى مستوى استراتيجي.

المستقبل بين أيدينا

يبدو أن بنك "ويما" استفاد من ضخ استثمارات كبيرة في مجال التكنولوجيا من أجل بناء أسس قوية للنمو. فقد حقق البنك أعلى معدلات لنمو الأرباح في البلاد، وشهد نمو الإيرادات والأرباح على مدار 13 ربع سنة متوالية. كما ارتفعت أسعار أسهم البنك وتضاعفت ثلاث مرات تقريباً عن سعرها في نهاية عام 2014، خلال الفترة التي تميزت باضمحلال البيئة الاقتصادية في نيجيريا، نظراً لانخفاض أسعار النفط. وفي الوقت ذاته، تحول موظفو البنك إلى موظفين مهووسين بالتكنولوجيا، واستطاعوا استغلال معرفتهم والتعامل مع مشكلات العمل باعتبارها فرصاً للابتكار. وبالطبع كانت هناك دروس مستفادة في جميع مراحل الرحلة الرقمية: بدءاً من مرحلة تكنولوجيا المعلومات وهيكلة البيانات، وانتهاءً بالمنتجات والخدمات المختلفة التي يطلبها عملاء البنك. ومع ذلك، فإن النمو السريع للبنك، الناتج عن التمكين التكنولوجي، دفع إدارة البنوك إلى الطموح لإعداد الأهداف التالية: و"مضاعفة" الأرباح والعملاء والأداء العام.

اقرأ أيضاً: تعرف على جوانب النمو السريع للتجارة الرقمية في أفريقيا.