جميع من يعمل في مجال الأعمال يدرك أنه لعبة عالية المخاطر بسبب موضوع صياغة الاستراتيجية بطريقة ناجحة. وتنعكس طريقة تعاملنا مع هذه اللعبة في اللغة التي نستخدمها في وصفها، إذ تزخر لغة الأعمال بتعبيرات مستعارة من كلا المجالين العسكري والرياضي، إلا أن بعض هذه التعبيرات مضلل بشكل خطير. فعلى عكس الحروب والمسابقات الرياضية، لا تتمحور الأعمال التجارية حول مسألة الربح والخسارة، ولا حول إتقان اللعب. إذ يمكن للشركات أن تنجح بشكل مبهر دون أن يقتضي ذلك فشل شركات أخرى. ويمكن أن تفشل بشكل مزرٍ مهما كانت طريقة لعبهم متقنة، في حال كان اختيارهم للعبة خاطئاً.

وإنما يكمن سر نجاح الأعمال التجارية في التأكد من اختيار اللعبة الصحيحة. ولكن كيف تعرف أنك اخترت اللعبة الصحيحة؟ وما الذي بوسعك فعله إن اكتشفت أن اختيارك للعبة كان خاطئاً؟ وانطلاقاً من أهمية معرفة المدراء لكيفية الإجابة عن هذه الأسئلة، طوّرنا إطار عمل يستند إلى أفكار وآراء "نظرية اللعبة". بعد انقضاء 50 عاماً على وصفها تركيباً رياضياً، أصبحت نظرية اللعبة جاهزة لتغيير عالم الأعمال.

بلغت نظرية اللعبة رشدها في عام 1994، عندما حصل ثلاثة من الرواد في هذا المجال على جائزة نوبل. وتعود الحكاية برمتها إلى عام 1944، عندما نشر كل من العبقري الرياضي جون فون نيومان (John Von Neumann) والاقتصادي أوسكار مورجنستيرن (Oskar Morgenstern)، بنشر كتابهما "نظرية الألعاب والسلوك الاقتصادي" (Game theory and economic behavior). ولقي هذا الكتاب ترحيباً شديداً حال صدوره، باعتباره واحداً من أعظم الإنجازات العلمية في القرن الماضي، إذ قدم هذا الكتاب طريقة منهجية لفهم سلوك اللاعبين في الحالات التي تكون مصالحهم مترابطة خلالها. وفرّق العالمان بين نمطين من الألعاب. ففي النمط الأول، وهو الألعاب المستندة إلى القواعد، يتفاعل اللاعبون تبعاً لـ"قواعد مشاركة" محددة. قد يكون مصدر هذه القواعد هو العقود، أو شروط القرض، أو الاتفاقيات التجارية على سبيل المثال. أما في النمط الثاني، وهو الألعاب الحرة، فيتفاعل اللاعبون دون الخضوع لأي قيود خارجية. وعلى سبيل المثال، قد يعمل المشترون والباعة على إنشاء قيمة من خلال التعامل بطريقة غير منظمة. والأعمال التجارية عبارة عن مزيج معقد من هذين النمطين من الألعاب.

في الألعاب المستندة إلى قواعد، تقدم نظرية اللعبة مبدأ: لكل فعل رد فعل. ولكن هنا، وعلى عكس قانون الحركة الثالث لإسحاق نيوتن، فإن رد الفعل ليس مبرمجاً ليكون بالضرورة مساوياً للفعل ومعاكساً له. وإذا أردت استنتاج ردود أفعال اللاعبين الآخرين على حركتك، عليك أن تستعرض تطور كافة ردود الأفعال (ومن ضمنها ردة فعلك) على أفعالهم، وذلك في أبكر وقت ممكن. وعليك أن تتطلع إلى مراحل متقدمة من اللعبة، ومن ثم العودة للتفكير في المراحل السابقة منها، لتكتشف أي الأفعال الحالية هي التي ستقودك إلى حيث تريد أن تصل. (تتوفر مناقشات وتطبيقات متعمقة لمبدأ التطلع إلى المراحل القادمة والتفكير في المراحل السابقة في كتاب التفكير الاستراتيجي: الحد التنافسي في الأعمال التجارية، والسياسة، والحياة اليومية (Strategic thinking: competitive edge in business, politics and everyday life)، لكاتبيه أفيناش ديكسيت (Avinash Dixit) وباري ناليبوف (Barry Nalibaf).

أما بالنسبة للألعاب الحرة، تقدم نظرية اللعبة مبدأً مختلفاً مفاده: لا يمكنك الحصول من اللعبة على أكثر مما قدمته لها. ما الذي يقدمه لاعب معين للعبة في مجال الأعمال التجارية؟ إذا أردت معرفة الإجابة عن هذا السؤال، انظر إلى القيمة التي أُنشئت عند اشتراك الجميع في اللعبة، ثم أقصِ ذلك اللاعب، وراقب مقدار القيمة التي يمكن للاعبين المتبقيين إنشاؤها. الفارق بين القيمتين هو "القيمة المضافة" من قبل هذا اللاعب إلى اللعبة. وفي هذه التفاعلات غير المنظمة لا يمكنك أن تأخذ أكثر من قيمتك المضافة. (يرد توضيح المناقشة في المؤلف المشترك لآدم براندنبورغر (Adam Brandenburger) وهاربورن ستوارت (Harborne Stuart): استراتيجية العمل القائمة على القيمة، والذي سيرى الضوء في العدد القادم من مجلة استراتيجية الإدارة والاقتصاد).

صياغة الاستراتيجية الناجحة

الأساس الكامن وراء كلا المبدأين هو التغير في المنظور. فالكثير من الناس ينظرون إلى الألعاب من خلال مصالحهم الشخصية، أي أنهم يركزون على مواقعهم الخاصة بهم. بينما تتجسد الفكرة الرئيسة لنظرية اللعبة في أهمية التركيز على الآخرين، أي الغيرية. فإذا أردت أن تطلع إلى مراحل متقدمة من اللعبة، أو تفكر في مراحل سابقة منها، عليك أن تضع نفسك في مواقع اللاعبين الآخرين، وتنظر من منظورهم. ولتحديد قيمتك المضافة عليك أن تسأل عما تستطيع أنت تقديمه للاعبين الآخرين، لا عما يستطيعون هم تقديمه لك.

تعتمد استراتيجية العمل الناجحة على قولبة اللعبة التي تلعبها بطريقة فعالة، وليس على مجرد المشاركة في اللعبة التي تجدها.

ومن خلال أفكار نظرية اللعبة، يمكن للمدراء تصميم اللعبة المناسبة لشركاتهم. قد تكون العائدات التي يمكن لهم تحقيقها جراء تغيير لعبة، أكبر بكثير مما قد يحصلون عليه في حال حافظوا على الوضع القائم كما هو. على سبيل المثال، حققت شركة "نينتندو" نجاحاً باهراً في مجال عملها في ألعاب الفيديو حينما باتت الشركة المسيطرة على البرمجيات. وتطلب نجاح شركة "سيغا" اللاحق تغيير اللعبة أيضاً. كما غيّر روبرت مردوخ لعبة الصحف الشعبية من خلال اكتشاف طريقة مقنعة لشرح تكلفة حرب الأسعار التي يخوضها منافسيه دون أن يضطر لشن واحدة على أرض الواقع. وبالمثل جنت شركة "بيل ساوث" أموالاً طائلة بتغييرها للعبة السائدة بين كريغ مكاو وشركة "لين برودكاستينغ". إذاً تقوم استراتيجية العمل الناجحة على قولبة اللعبة التي تلعبها بطريقة فعالة، وليس على مجرد خوض اللعبة التي تجدها. وسنستكشف كيف نجحت هذه الأمثلة وغيرها على أرض الواقع. لذلك دعونا نبدأ من قصة تغيير شركة "جنرال موتورز" لعبة بيع السيارات.

من خسارة كل الأطراف إلى ربح لكل الأطراف

في بداية حقبة التسعينيات من القرن الماضي، كان قطاع صناعة السيارات في الولايات المتحدة الأميركية أسيراً لتكرار النمط المألوف للمنافسة المدمرة. إذ كانت تخفيضات وحسومات الموزعين في نهاية العام تدمر أرباح الصناعة. ما أن تبدأ شركة بالإعلان عن عروضها لتصفية الفائض في مخزونها آخر العام حتى تضطر الشركات الأخرى للقيام بنفس الأمر. والأسوأ من ذلك أن العملاء أصبحوا يتوقعون قدوم موسم التخفيضات، وكنتيجة لذلك، أصبحوا ينتظرون طرح العروض قبل الإقدام على شراء سيارة، الأمر الذي اضطر بدوره شركات التصنيع إلى تقديم العروض التحفيزية في وقت أبكر من العام. هل كان هناك مخرجاً لهذا المأزق؟ وهل سيكتشف أحد ما بديلاً عن هذه الممارسات التي كانت تضر بمصالح كل الشركات؟ نعم، كانت "جنرال موتورز" (General Motors)، هي من وجد الحل المناسب تماماً لهذه المعضلة.

في شهر سبتمبر/ أيلول من عام 1992، أصدرت "جنرال موتورز" بالتعاون مع مصرف "هاوسهولد" (Household)، بطاقة اعتماد جديدة، سمحت لحامليها بتخصيص 5% من نفقاتهم لشراء أو استئجار سيارة جديدة من "جنرال موتورز"، بمبلغ يصل حتى 500 دولار في العام، وبحد أقصى يصل حتى 3,500 دولار. حقق إصدار بطاقة جنرال موتورز الائتمانية نجاحاً تفوق على كل ما سبقه في تاريخ البطاقات الائتمانية. بعد شهر واحد فقط من طرح البطاقة كان هناك أكثر من 1.2 مليون حساب. وبعد مرور عامين وصل عدد الحسابات إلى 8.7 مليون، وما زال البرنامج يتوسع. تشير التوقعات إلى أنه في مرحلة لاحقة ستكون حوالي 30% من مبيعات جنرال موتورز من نصيب حاملي البطاقات في أميركا الشمالية.

ويشرح هانك ويد، المدير الإداري لبرنامج بطاقات جنرال موتورز، أن البطاقة ساعدت الشركة على بناء حصتها تدريجياً من خلال استقطاب المشترين المحتملين لسيارات شركة "فورد" (Ford) وغيرها – وهي الاستراتيجة المألوفة للربح مقابل خسارة المنافس. لكن البرنامج أدخل تغييراً آخر أكثر دقة إلى لعبة بيع السيارات. لقد احتل البرنامج مكان عروض تحفيزية أخرى كانت شركة "جنرال موتورز" نفسها تقدمها من قبل، فكانت النتيجة النهائية هي رفع السعر الذي يتوجب دفعه على من لا يملكون البطاقة، أي الأشخاص الذين من المحتمل أن يشتروا سيارة فورد مثلاً، لشراء سيارة من جنرال موتورز. وبهذا منح البرنامج شركة "فورد" المنافسة فرصة أكبر لرفع أسعارها. وهذا بدوره يتيح لجنرال موتورز رفع أسعارها دون أن تخسر عملاءها لصالح شركة فورد. والنتيجة كانت تحقيق ديناميكية الربح للجميع بين جنرال موتور وفورد.

إذا كانت بطاقة جنرال موتورز حقاً بهذه الفعالية، فما الذي يمنع باقي الشركات من تقليدها؟ من الواضح أنه لم تكن هناك أسباب كثيرة. وبالفعل قدمت شركة "فورد" نسختها من البرنامج بالاشتراك مع مصرف "سيتي بانك" (Citibank). ثم سعت "فولكس فاغن" (Volkswagen) إلى طرح نسختها المختلفة بالتعاون مع شركة "إم بي إن أيه" المصرفية. قد تتساءل ألا ترمي كل عمليات التقليد هذه بثقلها على برنامج جنرال موتورز؟ في الحقيقة، لا، ليس بالضرورة.

بشكل عام، قد يكون التقليد هو أوضح أشكال الإطراء، لكنه في مجال الأعمال، يُنظر إليه غالباً على أنه مجاملة قاتلة. وتحذر الكتب المرجعية التي تتحدث عن الاستراتيجية من قدرة الآخرين على تقليد شيء تقوم به، لأنك حينها لن تتمكن من جني الأرباح. بل وذهب آخرون إلى ما هو أبعد من ذلك، مؤكدين على أن استراتيجية العمل لا يجب أن تُجمع أو تُدون. وفي حال أمكن ذلك، سيتم تقليدها وستتبخر حينها كافة الأرباح الناجمة عنها.

لكن مؤيدي هذا الاعتقاد أخطأوا في افتراضهم أن التقليد دائماً مضر. صحيح أن إمكانية شركة "جنرال موتورز" على جذب عملاء لها وإبعادهم عن شركات مصنعة أخرى قد تضاءلت بمجرد تقليد برنامجها على نطاق واسع، لكن هذا التقليد يمكن أن يصب في صالح جنرال موتورز أيضاً. إذ عملت فورد وفولكس فاغن على تعويض تكلفة التخفيضات التي تمنحها بطاقاتهم الائتمانية من خلال تقليص برامج عروضها التحفيزية الأخرى، فكانت النتيجة ارتفاعاً فعلياً في الأسعار بالنسبة لعملاء جنرال موتورز، والذين لم تشترك الأغلبية العظمى منهم في برامج بطاقات فورد وفولكس فاغن. ومنح هذا شركة "جنرال موتورز" فرصة التمسك بمطالبها، أو رفع أسعارها أكثر من ذلك. والنتيجة أن أصبح لكل من الشركات الثلاث الآن قاعدة عملاء أكثر ولاءً، لذا فقد تضاءل الدافع إلى التنافس على السعر، والذي كان بدوره يقلل أرباح الجميع.

لفهم التأثير الكامل لبرنامج بطاقات شركة "جنرال موتورز"، سيتعّين عليك استخدام نظرية اللعبة. فكما أوضحنا، لا يمكنك فهم كل عواقب البرنامج إلا بتبني منظور الآخرين. والمفتاح هنا هو توقع كيفية استجابة فورد وفولكس فاغن وغيرها من شركات تصنيع السيارات لمبادرة جنرال موتورز.

عند تغييرك للعبة، فأنت ترغب في أن تحتل المرتبة الأولى في السوق. هذا مفهوم. لكن ماذا بشأن المساعدة الفعلية التي قدمتها استراتيجية جنرال موتورز لشركة "فورد"؟ إحدى العقليات السائدة، والتي تنظر إلى الأعمال كنوع من الحروب، تقول إنه يجب أن يخسر الآخرون كي تفوز أنت. قد تكون هناك أوقات تتمنى فيها فعلاً أن تلجأ إلى استراتيجية الربح أمام خسارة الآخرين، لكن ليس دائماً. وهذا ما يوضحه مثال شركة "جنرال موتورز"، إذ سترغب، في بعض أحيان أخرى، في ابتكار وضع يحقق الربح للجميع. قد يبدو هذا مفاجئاً، إلا أنه في بعض الأحيان قد تكون أفضل طريقة لتحقيق النجاح هي السماح للآخرين، ومن ضمنهم منافسيك، بتسيير أعمالهم بشكل جيد.

وبالفعل هناك فوائد عديدة من وراء البحث عن استراتيجيات تحقق الربح للجميع. أولاً، نظراً لأن هذا النهج غير مستكشف نسبياً، فإنه يحمل إمكانيات أكبر لإيجاد فرص جديدة. ثانياً، نظراً لأن الآخرين غير مجبرين في هذه الحالة على التخلي عن مكانتهم، فقد يُظهرون مقاومة أقل لتطبيق خطوات استراتيجية الربح للجميع، الأمر الذي سيجعل من تنفيذها أمراً أكثر سهولة. ثالثاً، نظراً لأن خطوات استراتيجية الربح للجميع لا تفرض على اللاعبين الآخرين الانتقام، فإن اللعبة الجديدة ستكون أكثر استدامة. وأخيراً، تقليد خطوات استراتيجية الربح للجميع سيكون أمراً مفيداً وليس ضاراً.

للحث على التفكير بطرق تعاونية وتنافسية لتغيير اللعبة، نقترح استخدام مصطلح "التعاون التنافسي"، (يمكن نسب هذه الكلمة المركبة إلى راي نوردا (Ray Norda)، المدير التنفيذي لشركة "نوفيل" (Novell)، الذي استخدمها لوصف العلاقات في قطاع تكنولوجيا المعلومات: "يجب أن تنافس وتتحلى بروح التعاون في تنافسك في آن معاً" (مشتري التجارة الإلكترونية، ديسمبر 1993). ويعني هذا المصطلح البحث عن فرص تؤدي إلى ربح جميع الأطراف، إلى جانب بحثنا عن الفرص التي تؤدي إلى ربح طرف على حساب خسارة الآخر. من المهم أن نضع في اعتبارنا كلا الاحتمالين، لأن استراتيجية الربح على حساب خسارة الآخر غالباً ما تعود بنتائج عكسية. لنفكر مثلاً في الاستراتيجية الشائعة، والخطيرة في نفس الوقت، والتي تقوم على مبدأ تخفيض الأسعار للحصول على حصة في السوق. رغم ما قد تقدمه هذه الاستراتيجية من فوائد مؤقتة، إلا أن هذه الأرباح ستتبخر إذا لجأ الآخرون لفعل مماثل لاستعادة حصصهم المفقودة. والنتيجة ببساطة هي إعادة الوضع إلى سابق عهده ولكن بأسعار أدنى، أي أنه وضع يحمل الخسارة للجميع، ويترك كل اللاعبين بحال أسوأ من قبل. وهذا بالضبط ما كان الوضع عليه في قطاع صناعة السيارات، قبل أن تقدم جنرال موتورز على تغيير اللعبة.

لعبة التجارة

والسؤال هنا: هل تعمدت جنرال موتورز التخطيط لتغيير لعبة بيع السيارات بالطريقة التي شرحناها هنا؟ أم أن الحظ كان حليف الشركة في برنامج تسويق بطاقة الولاء الذي انتهى على حال أفضل مما توقعه أي شخص؟ بالنظر إلى الوراء، فإن الشيء الوحيد الذي يمكننا قوله بثقة هو إن المخاطر التي تصاحب ظروف مماثلة لظروف جنرال موتورز كبيرة لدرجة أنه لا يمكن تركها للحظ بهذه البساطة. لهذا السبب طورنا نهج محدد وخريطة شاملة لمساعدة المدراء على اكتشاف الاستراتيجيات التي تمكنهم من تغيير اللعبة.

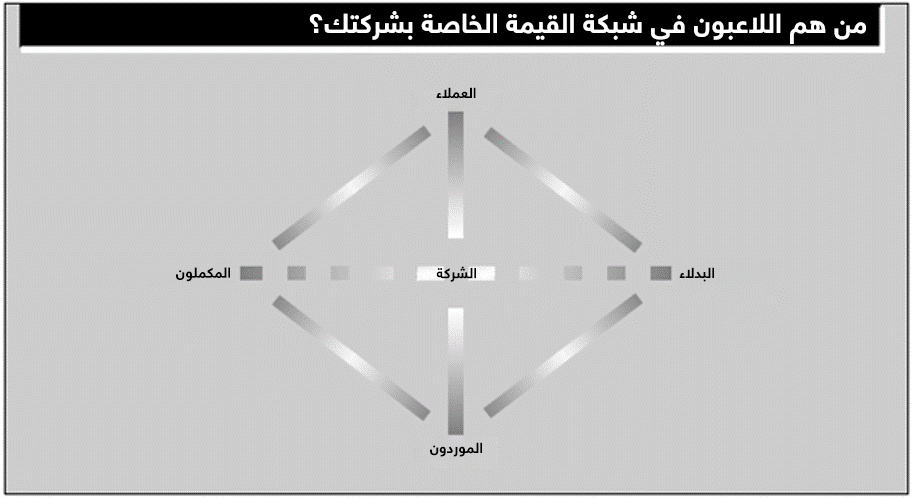

المحور الرئيسي الذي تدور حوله لعبة الأعمال هو القيمة: إنشاؤها ومن ثم الحفاظ عليها. من هم الأطراف المشاركة في اللعبة؟ لنتمكن من وصفهم نقدم هنا شبكة القيمة، وهي خريطة بيانية صممت بغرض تمثيل كافة اللاعبين المشاركين في اللعبة والروابط التي تجمعهم. (انظر إلى الرسم "من هم اللاعبون في شبكة القيمة الخاصة بشركتك؟")

تحدث التفاعلات وفقاً لبعدين اثنين بعد عمودي، وبعد أفقي. يقع عملاء الشركة وموردوها على امتداد البعد العمودي. إذ تتدفق الموارد، كالعمالة والمواد الخام، من الموردين إلى الشركة، وتتدفق المنتجات والخدمات من الشركة إلى عملائها. أما المال فيتدفق في الاتجاه المعاكس، من العملاء إلى الشركة ومن الشركة إلى مورديها. بينما يقع على امتداد البعد الأفقي اللاعبون الذين تتفاعل الشركة معهم دون إجراء معاملات معهم. إنهم بدلاء الشركة، ومكملوها.

البدلاء هم خيارات بديلة عن اللاعبين يمكن للعملاء شراء المنتجات منهم، أو يمكن للموردين بيع الموارد لهم. فعلى سبيل المثال، تعد شركتا "كوكاكولا" (Coca-Cola) "وبيبسيكو" بدلاء بالنسبة للمستهلكين، لأنهما يبيعان نوعين متنافسين من مشروب الكولا. وعلى مستوى آخر ربما أقل وضوحاً، تعتبر "كوكاكولا" و"تايسون" بدلاء لكن بالنسبة للموردين. لأن الشركتين تستخدمان ثاني أكسيد الكربون. إذ تستخدمه شركة "تايسون" لتجميد الدجاج، أما شركة "كوكاكولا" فتستخدمه في عملية الكربنة.

أما المكملون فهم اللاعبون الذين يشتري منهم العملاء المنتجات المكملة، أو الذين يبيع لهم الموردون موارد مكملة. على سبيل المثال، تعتبر شركات الحواسيب ومعداتها وشركات البرمجيات نموذجاً عن المكملات الكلاسيكية. تزيد المعدات السريعة، كشريحة بنتيوم، من رغبة المستخدمين في الدفع لشراء برمجيات أقوى. في حين أن البرمجيات الأقوى، كالنسخة الأحدث من "مايكروسوفت أوفيس"، تزيد من رغبة المستخدمين في الدفع لشراء معدات أسرع. كما تعد الخطوط الجوية الأميركية والخطوط الجوية المتحدة، اللتان تعتبران بالنسبة للركاب شركتين بديلتين، شركتين مكملتين عندما تقرران تحديث أساطيلهما. وذلك لأنه بإمكان شركة "بوينغ" تعويض التكلفة التي تدفعها على تصميم طائرة جديدة فقط في حال تم شراؤها من قبل عدد كافٍ من شركات الطيران. ونظراً لأن كل شركة طيران تقدم دعماً فعالاً لعمليات الشراء التي تقوم بها الشركة الأخرى، فإن الشركتين في هذه الحالة تعتبران طرفين مكملين.

ونحن نطرح هنا مصطلحي البدلاء والمكملين، لأننا نجد أن المفردات التقليدية المستخدمة في الأعمال التجارية تبعدنا عن الفهم الكامل للروابط الموجودة في هذه الأعمال خاصة فيما يخص البدلاء والمكملين. فإذا أطلقت تسمية منافس على لاعب، فأنت تميل للتركيز على المنافسة بدلاً من بحثك عن فرص للتعاون. يصف مصطلح البديل علاقة السوق، ولكن بطريقة بعيدة عن ذاك التحيز. فيما يعد المكملون، الذي يتم غالباً تجاهلهم من قبل المحللين الاستراتيجيين التقليديين، هم النظراء الطبيعيون للبدلاء.

ورغم أن شبكة القيمة تصف أدوار اللاعبين المختلفة، لكن يمكن لنفس اللاعب لعب أكثر من دور في الوقت ذاته. فكما أوضحنا على سبيل المثال أن شركتي الخطوط الجوية الأميركية والمتحدة هما بدلاء ومكملان معاً. يوضح كل من غاري هامل (Gary Hamel) وسي كي براهالاد (سي كي براهالاد)، هذه النقطة في كتابهما "التنافس من أجل المستقبل" (Compete for the future)، قائلين: "في أي يوم من الأيام... قد تجد شركة "أيه تي آند تي" في شركة "موتورولا" مورداً، ومشترياً، ومنافساً، وشريكاً".

توضح شبكة القيمة تناظرين أساسيين في لعبة الأعمال: الأول بين العملاء والموردين، والثاني بين البدلاء والمكملين. ويساعد فهم المدراء لهذين التناظرين على وضعهم استراتيجيات جديدة سواء لتغيير اللعبة، أو لإيجاد تطبيقات جديدة للاستراتيجيات القائمة.

يفهم المدراء بشكل بديهي أنه على امتداد البعد العمودي لشبكة القيمة، يوجد مزيج من التعاون والتنافس. فالتعاون عندما يجتمع الموردون والشركات والعملاء في الأساس على إنشاء قيمة. والتنافس حين يحين وقت تقسيم الكعكة.

لكن بالنسبة لامتداد البعد الأفقي، فإن المدراء هنا يميلون لرؤية نصف الصورة. حيث يُنظر إلى البدلاء كأعداء فقط. أما المكملون فيُنظر إليهم، هذا إذا نُظر إليهم من الأساس، على أنهم أصدقاء. تلغي تلك الرؤية تناظراً آخر. من الممكن أن يكون هناك جانب تعاوني في التفاعلات مع البدلاء، كما توضح لنا قصة جنرال موتورز، وما فعلته مع فورد، كما يمكن أن يكون هناك جانب تنافسي في التفاعلات مع المكملين، كما سنرى.

تغيير اللعبة

ندرك الآن أن شبكة القيمة هي خريطة تساعدك على اكتشاف الروابط القائمة بين اللاعبين في اللعبة. لذلك فإن رسم شبكة القيمة الخاصة بأعمالك هو الخطوة الأولى نحو تغيير اللعبة. أما الخطوة الثانية، فهي تحديد كافة عناصر اللعبة. ووفقاً لنظرية اللعبة، يوجد خمسة عناصر، وهم: اللاعبون، والقيم المضافة، والقواعد، والتكتيكات، والنطاق، والتي سنختصرها في كلمة "PARTS" التي تجمع الحروف الأولى من أسماء هذه العناصر باللغة الإنجليزية. تصف هذه العناصر بشكل كامل، كافة أنواع التفاعل، سواء الحرة أو المستندة إلى القواعد. لذلك إذا أردت تغيير اللعبة، سيتعيّن عليك تغيير عنصر أو أكثر من هذه العناصر.

يأتي اللاعبون في المقام الأول. وكما رأينا في شبكة القيمة، فاللاعبون هم العملاء والموردون والبدلاء والمكملون. لا يوجد من بين هؤلاء اللاعبين لاعب ثابت. بل أنه قد يكون من الذكاء تغيير اللاعبين في اللعبة، وهذا يشملك أنت أيضاً.

لا يوجد من بين اللاعبين لاعب ثابت. أحياناً قد يكون تغيير اللاعبين في اللعبة عملاً ذكياً. وهذا يشملك أنت أيضاً.

أما القيم المضافة هي ما يقدمه كل لاعب إلى اللعبة. وستجد طرقاً تتيح لك أن تصبح لاعباً ذا قيمة أفضل، أي تمكنك من رفع قيمتك المضافة. كما ستجد طرقاً للتقليل من القيمة المضافة للاعبين الآخرين.

ونأتي للعنصر الثالث، وهو القواعد، والتي تشكل بدورها هيكلاً للعبة. في الأعمال التجارية لا توجد مجموعة واحدة من القواعد العالمية، فقد تنتج القاعدة عن قانون ما، أو عرف، أو تطبيق عملي، أو عن عقود. ويمكن للاعبين استخدام القواعد الموجودة في اللعبة لصالحهم، كما يمكنهم أيضاً تنقيح هذه القواعد أو التوصل إلى أخرى جديدة.

التكتيكات هي الحركات المستخدمة لصوغ طريقة فهم اللاعبين للعبة، والتي على أساسها يقررون كيف يلعبون.

في بعض الأحيان تُصمم التكتيكات بهدف الحد من المفاهيم المغلوطة، وفي أحيان أخرى تُصمم لإحداث بلبلة أو الحفاظ عليها إن وجدت.

وأخيراً النطاق، فهو يصف حدود اللعبة، ويمكن للاعبين توسيع أو تضييق هذه الحدود.

تبدأ استراتيجيات العمل الناجحة بتقييم واحد أو أكثر من هذه العناصر، ومن ثم تغييرها. لا ينحصر دور العناصر الخمسة في حثك على التفكير بعيداً عن المألوف، أي خارج الصندوق، بل تمنحك أيضاً هذه العناصر الأدوات الضرورية لتمكنك من القيام بذلك. والآن دعونا ننظر إلى كل رافعة استراتيجية منهم على حدة.

تغيير اللاعبين

يعد منتج نوتراسويت، وهو محلٍّ منخفض السعرات الحرارية يستخدم في المشروبات الغازية كمشروب دايت كوك ودايت بيبسي، اسماً معروفاً يمكن التعرف على شعار الدوامة الخاص به في مختلف أنحاء العالم. وفي الحقيقة هو اسم العلامة التجارية الذي أطلقته شركة "مونسانتو" على عنصر الأسبارتام الكيميائي. كانت تجارة نوتراسويت عملاً مربحاً للغاية لشركة "مونسانتو" (Monsanto)، مع إجمالي هوامش ربح تصل حتى 70%. وعادة، تغري أرباح كهذه أطرافاً أخرى لدخول السوق، لكن منتج نوتراسويت كان محمياً ببراءات اختراع في أوروبا تستمر حتى عام 1987، وفي الولايات المتحدة حتى عام 1992.

بمباركة من شركة "كوك" (Koch)، قامت شركة "هولاند سويتنر" المنافسة ببناء منشأة لتصنيع عنصر الأسبارتام في أوروبا في عام 1985، وذلك كخطوة استباقية لدخول السوق فور انتهاء صلاحية براءة الاختراع.

وأوضح كين دول (ken dolly، نائب رئيس التسويق في شركة "هولاند سويتنر"(Holland Sweetener): "كل الشركات المصنعة ترغب بأن يكون لديها مصدران للتوريد على الأقل"، وذلك في إشارة إلى دعم شركة "كوك".

عندما غزت شركة "هولاند سويتنر" السوق ردت "مونسانتو" بقوة، حيث لجأت إلى تخفيضات حادة في الأسعار، وعلاقات تعاقدية مع العملاء، لتحول دون حصول هولاند سويتنر على موطئ قدم في السوق. ولكن هولاند سويتنر تمكنت من صد هذا الهجوم المرتد التمهيدي عن طريق رفع قضايا في المحاكم تطالب فيها بإمكانية الوصول إلى العملاء. لكن ذلك لم يكن إلا عرضاً تمهيدياً لما هو قادم، مثلما عبّر دولي، قائلاً: "نحن نتطلع إلى نقل الحرب إلى الولايات المتحدة الأميركية في المستقبل".

لكن حرب دولي انتهت قبل أن تبدأ. قبيل انتهاء صلاحية براءة الاختراع في أميركا وقعت كل من شركة "بيبسي" (Pepsi) و"كوك" على عقود طويلة الأمد مع "مونسانتو". بعد أن كاد وجود تنافس قوي بين الموردين على وشك التحول إلى واقع أخيراً، لم تنتهز "بيبسي" و"كوك" الفرصة على ما يبدو، أم أنهما فعلا؟

لم يكن لدى "بيبسي" أو "كوك" أي رغبة حقيقية بأن تتحول إلى استخدام الأسبارتام الذي لا يحمل علامة تجارية معروفة. لدى استرجاع نتائج طرح منتج نيو كوك بصيغته الجديدة، لم ترغب أي من الشركتين بأن تكون أول من ينزع شعار نوتراسويت عن علبة منتجها لما قد يولده ذلك من انطباع بأنها كانت تستغفل العملاء بالتلاعب بنكهة مشروباتها. لو أن واحدة منهما أقدمت على هذا التغيير، كان من المحتم أن تكسب الأخرى نقطة بيع لصالح منتجها الذي سيكون المنتج الوحيد والحصري الذي يستخدم نوتراسويت. فرغم كل شيء كان اسم نوتراسويت قد نجح في بناء سمعة تتسم بأمان الاستخدام وجودة النكهة. وعلى الرغم من أن الأسبارتام اغير الحاصل على علامة تجارية معروفة كان سيتمتع بنفس المذاق، إلا أن المستهلكين لن يألفوا منتجاً لا يحمل علامة تجارية معروفة وبالتالي سينظرون إليه على أنه أدنى مستوى من سابقه. السبب الآخر الذي دفعهما لعدم استبدال نوتراسويت، هو أن مونسانتو كانت قد أمضت العقد الماضي بكامله وهي تراكم خبرة في مجال صناعة الأسبارتام، الأمر الذي يخوله ليتمتع بميزة تكلفة هامة، في الوقت الذي لم تبلغ فيه شركة "هولاند سويتنر" القمة بعد.

لم ترغب أي من الشركتين بأن تكون أول من يزيل شعار نوتراسويت عن علبة منتجها لما قد يولده ذلك من انطباع بأنها كانت تستغفل العملاء بالتلاعب بنكهة مشروباتها.

في النهاية، جل ما كانت ترغب به كل من "بيبسي" و"كوك" حقاً هو الحصول على منتج نوتراسويت القديم ذاته إنما بسعر أفضل بكثير. وهذا ما حققتاه بالفعل. وتستطيع معرفة ذلك، إذا أمعنت النظر إلى وضع مونسانتو قبل وبعد دخول هولاند سويتنر إلى اللعبة. قبل دخولها، لم يكن هناك بديل جيد لنوتراسويت. فقد مُنعت مادة سيكلاميتس المحلية، أما السكرين فقد تسبب في إصابة فئران التجارب المخبرية بالسرطان. وهنا تمثلت القيمة المضافة لنوتراسويت في قدرته على توفير مشروب آمن بنكهة جيدة وسعرات حرارية منخفضة. وزاد من إيجابية الأمر، حصول مونسانتو على براءة الاختراع. ولكن بعد دخول شركة "هولاند سويتنر"، انخفضت قيمة نوتراسويت بشكل هائل. كل ما تبقى منها كان الولاء للعلامة التجارية وميزة تكلفة التصنيع.

ولكن ما هو الحال الذي آلت إليه هولاند سويتنر بعد كل هذا؟ من الواضح أن دخولها السوق كان يساوي الكثير بالنسبة لشركتي "كوك" و"بيبسي". كان من المنطقي جداً بالنسبة لهولاند سويتنر قبل دخولها السوق، أن تطالب بتعويض لقاء دورها على شكل إما مدفوعات ثابتة أو عقد مضمون. لكن، وبمجرد دخولها بمنتج لا يحمل علامة تجارية وبتكاليف إنتاج عالية، أصبح تحقيق ربح للشركة أمراً أكثر صعوبة بكثير. كان دولي محقاً في قوله إن كافة شركات التصنيع ترغب بوجود مصدر توريد ثانٍ لها. لكن المشكلة كانت في أنه قد لا ترغب هذه الشركات بالضرورة بإجراء تعاملات تجارية مع هذا المصدر، ولكنها فقد ترغب بوجوده.

أحسنت مونسانتو صنعاً لدى منحها هوية علامة تجارية وميزة تكلفة لمنتجها: لقد نجحت في الحد من التأثيرات السلبية لدخول أي منتج لا يحمل علامة تجارية معروفة. وأحسنت كل من "بيبسي" و"كوك" صنعاً بتشجيعهما لدخول لاعب جديد من شأنه أن يقلل من اعتمادهما على نوتراسويت. ووفقاً لشركة "هولاند سويتنر"، تمكنت "بيبسي" و"كوك" من تحقيق وفورات إجمالية بلغت 200 مليون دولار سنوياً بفضل العقود الجديدة التي وقعتها مع نوتراسويت، بعد دخول المنتج الجديد. أما بالنسبة لهولاند سويتنر، فربما كانت متسرعة أكثر مما ينبغي لتصبح لاعباً. وربما كان الخطأ في أنه لم يكن السؤال الذي توجب على هولاند سويتنر طرحه هو ما الذي يمكن لها أن تقدمه لشركتي "بيبسي" و"كوك"، بل ما الذي يمكن أن تقدمه هاتان الشركتان لهولاند سويتنر لأنهما مستفيدتان من دخولها. رغم أن موقع هولاند سويتنر كمحتكر ثنائي كان ضعيفاً فيما يتعلق ببيع الأسبارتام، إلا أن موقعها كمحتكر فردي كان قوياً فيما يتعلق ببيع "خدماتها" لتحويل سوق الأسبارتام إلى سوق تنافسي. وربما كانت "بيبسي" و"كوك" ستدفعان ثمناً أعلى لقاء هذه الخدمة القيّمة، فقط لو أن هولاند سويتنر طالبت بمثل هذه الدفعة مقدماً.

ادفع لي لألعب

كما توضح قصة نوتراسويت، قد يكون مجرد إثارة التنافس هو الخدمة الأهم التي يمكن أن تقدمها في بعض الحالات، لذا لا تقدمها مجاناً. ولطالما فهم الناس في لعبة الاستحواذ أسلوب الدفع لقاء اللعب. وعلى سبيل المثال، شهد قطاع العمل في الهواتف الخلوية عملية دمج سريعة في يونيو/حزيران 1989، عندما قدم كريغ ماكاو عرض مزايدة للحصول على شركة "لين برودكاستينغ" (Lynn Broadcasting). مع وجود 50 مليون نقطة اتصال (المصطلح المستخدم لعدد السكان في منطقة التغطية) سبق وأن ضمها إلى نطاق شركته، ارتأى مكاو أن شراء نقاط شركة لين التي بلغ عددها 18 مليون نقطة سيكون الطريقة الأفضل، وربما الوحيدة، ليحجز لنفسه موطئ قدم في القطاع الخلوي الوطني. وهو ما دفعه ليقدم عرضاً قيمته 120 دولاراً للسهم الواحد من شركة لين، الأمر الذي أسفر عن قفزة فورية في سعر أسهم شركة لين من 103,50 دولاراً إلى 129,50 دولاراً. وفي الوقت الذي كان السوق يتوقع المزيد من الحركة، لم يكترث المدير التنفيذي لشركة لين، دونالد بيلز، حقاً لماكاو أو لعرضه. وبعد تعرض ماكاو لهذا الرفض العدائي من لين، خفّض قيمة عرضه إلى 110 دولار، وبدأت لين بالبحث عن مقدمي طلب آخرين. وبشكل بديهي كانت "بيل ساوث" (Bell South)، البديل بنقاط اتصال بلغت 28 مليون نقطة، رغم أن استحواذها على شركة لين ما كان ليمنحها حضوراً فعلياً على المستوى الوطني.

مع ذلك، كانت بيل ساوث مستعدة لشراء لين لقاء سعر مناسب. لكن دخولها المعركة كان سيؤدي إلى حدوث حرب مزايدات، وبالتالي سيصبح من المستبعد الحصول على لين لقاء سعر منطقي. كانت بيل ساوث مدركة أنه لن يربح في النهاية إلا مزايد واحد، وأرادت لنفسها الحصول على شيء ما في حال كان ماكاو هو الرابح في المزايدة. لذا، وكشرط لها لتقدم على تلك المزايدة، حصلت بيل ساوث على وعد من لين بتقديم مكافأة ترضية قدرها 54 مليون دولار و15 مليون دولار إضافية لتغطية النفقات في حال خسارتها. قدمت بيل ساوث عرضاً تراوحت قيمته بين 105 و112 دولار للسهم. وكما هو متوقع، خسرت بيل ساوث المزايدة، إذ رد ماكاو بعرض تراوحت قيمته بين 112 و118 دولار للسهم، وقامت بيل ساوث عندها برفع مزايدتها إلى ما يقارب 120 دولار للسهم، في المقابل رفعت لين سقف تعويض نفقات بيل ساوث إلى 25 مليون دولار. رفع مكاو عرضه إلى 130 دولار، ثم أضاف عدة دولارات أخرى ليغلق الصفقة. في الوقت نفسه قام بدفع 22.5 مليون دولار لشركة بيل ساوث كي تخرج من اللعبة، (دفع مكاو 26.5 مليون دولار للوس أنجلس آر سي سي، وهو مشروع مشترك بين مكاو وبيل ساوث كانت تملك بيل ساوث 85% منه. نظراً لعدم حصول مكاو على أي حقوق ملكية إضافية في استثماره، فقد كان المبلغ في جوهره 22.5 مليون دولار دفعة لصالح بيل ساوث و4 مليون دولار دفعة لنفسه. تبطل القوانين الأمنية قوانين مكافحة الاحتكار لذا فمن القانوني لأحد المزايدين أن يدفع لآخر كي لا يشارك كلاعب). عند هذه النقطة من المزايدة، أدرك المدير التنفيذي لشركة لين أن قيمة خيارات أسهم شركته بلغت 186 مليون دولار، وبهذا أبرمت الصفقة التي أمكن اعتبارها مناسبة في حينها.

هل انتبهت إلى ما حدث في هذه اللعبة؟ فقد انتهت لصالح مختلف اللاعبين. إذ حصلت لين لنفسها على مليار دولار إضافي، الأمر الذي جعل من مبلغ 79 مليون دولار الذي دفعته لشركة بيل ساوث يبدو وكأنه صفقة رابحة. وحصل ماكاو على الشبكة الوطنية التي أرادها، ومن ثم باعها إلى شركة "أيه تي آند تي"، الأمر الذي حوله إلى ملياردير. أما بيل ساوث، والتي حصلت على مبلغ لقاء انضمامها للعبة وآخر لقاء تركها لها، فقد جعلت من نقطة ضعفها مصدراً للحصول على 76.5 مليون دولار إضافة إلى النفقات.

وما فعلته بيل ساوث هنا، إنها أدركت بوضوح أنه حتى إذا لم يكن بمقدورك كسب أموال من اللعبة بالطريقة التقليدية، فلا يزال بإمكانك أن تحصل عليها لقاء تغييرك اللعبة. ليس بالضرورة أن تكون المكاسب نقداً، فبإمكانك أن تطالب بها على شكل عقد مبيعات مضمون، أو مساهمات في قسم البحث والتطوير، أو تكاليف إعداد عروض المزايدة، أو حق الشفعة الأولى.

أدركت "بيل ساوث" أنه حتى إذا لم يكن بمقدورك كسب أموال من اللعبة بالطريقة التقليدية، فلا يزال بإمكانك أن تحصل عليها لقاء تغييرك اللعبة.

توضح الأمثلة التي ذكرناها كيف يمكنك تغيير ثلاثة من أصل أربعة لاعبين في شبكة القيمة. فرأيت كيف أن لين دفعت لإدخال مشترٍ إضافي، أو عميل. وكانت "كوك" و"بيبسي" بلا أدنى شك مستعدتين لدفع مبالغ سخية لهولاند سويتنر لتصبح موّرداً ثانياً. وماكاو دفع ليستبعد مزايداً منافساً، أو بديلاً. والآن بقي لدينا "المكملون". وهذا المثال التالي يوضح كيف يمكن لشركة أن تستفيد من إدخال لاعبين إلى سوق المكملين.

مكملات بسعر زهيد

تذّكر أن الأجهزة والمعدات هي المكملات الكلاسيكية للبرمجيات. لا يمكن لإحداهما العمل دون الأخرى. لن ينتج المبرمجون برامجهم ما لم تكن هناك قاعدة معدات تتمتع بالكفاءة اللازمة لتشغيلها. وفي الوقت ذاته، فإن المستهلكين لا يشترون الجهاز إلا بعد طرح عدد كاف من البرمجيات. ولكن شركة "ثري دي أو" (3DO)، وهي شركة متخصصة في صناعة ألعاب الفيديو، سعت إلى معالجة هذه المشكلة التي تشبه معضلة البيضة - الدجاجة، في قطاع ألعاب الفيديو، وذلك من خلال إدخال لاعبين إلى سوق المكملين. بالنسبة لمن يعرف مؤسس شركة "ثري دي أو"، تريب هوكينز، لن يكون هذا بالأمر المفاجئ لهم إطلاقاً، فهو الشخص الذي صمم اختصاصاً له في "جامعة هارفارد" في مجال الاستراتيجية ونظرية اللعبة.

تملك شركة "ثري دي أو" (3DO)، تقنية برمجيات معدات الأقراص المدمجة (سي دي روم) نظام 32 بت لألعاب الفيديو من الجيل الجديد. تخطط الشركة لربح الأموال من خلال منح تراخيص الألعاب ثلاثية الأبعاد للدور المنتجة للبرمجيات، وتحصيل مبلغ 3 دولارات كعوائد نسبية (ومن هنا جاء اسم الشركة). بالطبع كي تتمكن من بيع البرمجيات، فإن أول ما تحتاجه هو شراء الناس لمعدات قادرة على تشغيلها. ولكن أوائل المستخدمين لن يجدوا الكثير من البرامج. لبدء العمل على هذه النقطة تحتاج "ثري دي أو" أن تكون المعدات رخيصة الثمن، وكلما كانت أرخص كان الوضع أفضل.

كانت استراتيجية الشركة تقضي بالتخلي عن رخصة إنتاج تقنية هذه المعدات. دفعت هذه الحركة بشركات تصنيع المعدات إلى دخول اللعبة، مثل "باناسونيك" (Panasonic) و"ماتسوشيتا" (Matsushita) و"جولد ستار"(Gold Star) و"سانيو" (SANYO) و"توشيبا" (Toshiba). نظراً لأن كل برمجيات "ثري دي أو" قادرة على تشغيل معدات ثري دي أو، فإن عنصر المنافسة المتبقي الوحيد بين شركات تصنيع المعدات سيكون التكلفة. ونظراً لأن تحويل هذه المعدات إلى سلعة رائجة هو جل ما أرادته شركة ثري دي أو، فسعت لتخفيض سعر المنتج المكمل.

لكن لم يكن ذلك بالقدر الكافي. إذ تكتشف الشركة بأنه يجب بيع المعدات بسعر أقل من التكلفة ذاتها لضخ قوة دافعة تحرك السوق، لكن شركات تصنيع المعدات ليست على استعداد للذهاب إلى هذا الحد في تخفيض أسعارها. وهو ما دفع شركة "ثري دي أو" لمنح حصتين من أسهمها لكل جهاز مباع كنوع من التحفيز لشركات التصنيع. كما قامت الشركة بإعادة التفاوض مع دور إنتاج البرمجيات بشأن صفقتها لتصل إلى 6 دولارات كعوائد نسبية مع تخصيص مبلغ 3 دولار لدعم مبيعات المعدات. إذاً، فإنّ هوكينز يقوم فعلياً بدفع النقود للناس كي تلعب في سوق المكملين. هل ما يدفعه كافٍ لتحقيق هدفه؟ الوقت كفيل بالإجابة عن هذا السؤال.

يُعد إدخال حالة من التنافس إلى سوق المكملين الوجه الآخر لعملية "التعاون التنافسي". وكما يُنظر عادة إلى البدلاء كأعداء فقط، كذلك يُنظر إلى المكملين كأصدقاء فقط. ولكن كما أوضح لنا مثال شركة "جنرال موتورز" إمكانية وجود فرص تحقق الربح للجميع مع البدلاء، كذلك يشرح لنا مثال شركة "ثري دي أو" إمكانية وجود فرص منطقية تحقق حالة ربح - خسارة مع المكملين. إذ إن إدخال حالة التنافس بين مكمليها قدم لشركة ثري دي أو المساعدة على حسابهم.

تغيير القيم المضافة

الآن وأنت تدرك أنه لا ينبغي عليك قبول فكرة أن لاعبي اللعبة عناصر ثابتة، لا ينبغي عليك أيضاً قبول فكرة أن ما يقدمونه للعبة هو ثابت كذلك. وإنما بإمكانك تغيير القيمة المضافة للاعبين. وفي العموم، هناك طريقتان لتحقيق ذلك، إما أن ترفع قيمتك المضافة، أو تخفّض قيم الآخرين.

الممارسات التجارية الأساسية الجيدة هي إحدى طرق رفع قيمتك المضافة. فيمكنك تصميم منتجك ليلبي احتياجات العملاء، أو تأسيس علامة تجارية، أو استخدام الموارد بطريقة أكثر فاعلية، أو العمل مع مورديك على تخفيض تكاليفهم، وما إلى ذلك. ورغم أنه لا يجب الاستخفاف بمثل هذه الاستراتيجيات، لكن هناك طرقاً أخرى أقل وضوحاً للعيان تمكنك أيضاً من رفع قيمتك المضافة. وخذ مثالاً على ذلك، ما فعلته شركة الخطوط الجوية "ترانس وورلد إيرلاينز (تي دبليو أيه)"، لفئة الراحة في العام 1993.

اقترح نائب مدير التسويق الأول في شركة "ترانس وورلد إيرلاينز (تي دبليو أيه)" (TWA)، روبرت كوزي، إزالة من 5 إلى 40 مقعداً من كل طائرة لمنح الركاب في مقصورة الركاب مساحة أكبر للأرجل. رفعت هذه الخطوة من قيمة الشركة المضافة، فوفقاً لشركة "جيه دي باور"، ارتفع تصنيف الشركة لتحتل المرتبة الأولى في إرضاء العملاء في الرحلات الجوية طويلة الأمد. كان هذا بمثابة فوز لشركة (TWA)، على حساب خسارة باقي الخطوط الجوية. لكن عناصر تحقيق حالة الربح للجميع كانت متوفرة كذلك: فمع تحقيق السعة العظمى لطائراتها، لم تكن تي دبليو إيه مضطرة لبدء حرب الأسعار.

ولكن ماذا لو قلدت الخطوط الأخرى هذه الاستراتيجية؟ هل سيلغي هذا جهود TWA؟ كلا، لأن تطبيق الآخرين لخطوة TWA سيؤدي إلى سحب السعة الزائدة من صناعة تعاني من فائض كبير. فيحصل الركاب على مساحات أوسع لأرجلهم، وتتوقف شركات الطيران عن الطيران بمقاعد شاغرة. فكل الأطراف تربح. وبهذا، قد اكتشف كوزي طريقة لإبعاد القطاع الصناعي عن تنافس الأسعار المدمر، والذي يحدث عندما تحاول شركات الخطوط الجوية ملء مقاعد مقصورة الركاب. إذاً تُعتبر هذه الخطوة استراتيجية تجارية بأفضل صورة، (لسوء الحظ، لم يكن كوزي مرتاحاً لبرنامج رحلات الطيران، لذا فقد استقال عندما قامت تي دبليو إيه بتخفيض رحلات الطيران التي تضم هذه الفئة. عادت تي دبليو إيه إلى ضم فئة الراحة إلى كامل برنامجها في خريف عام 1994).

تُعد فكرة رفع قيمتك المضافة أمراً بديهياً. لكن طريقة تخفيض القيمة المضافة للآخرين ليست بهذه البديهية. لنشرح كيف تعمل هذه الاستراتيجية دعونا نبدأ بلعبة بطاقات بسيطة.

تُعد فكرة رفع قيمتك المضافة أمراً بديهياً. لكن طريقة تخفيض القيمة المضافة للآخرين ليست بهذه البديهية.

يلعب آدم مع 26 طالباً من طلابه في ماجستير إدارة الأعمال لعبة بطاقات. وخلال هذه اللعبة، يملك آدم 26 بطاقة سوداء، ويملك كل واحد من طلابه بطاقة حمراء واحدة. أيُّ بطاقة حمراء تتطابق مع بطاقة سوداء تحصل على 100 دولار (يدفعها العميد). كيف يمكن أن نتوقع سير عملية التفاوض بين آدم وطلابه؟

أولاً، دعونا نحسب القيم المضافة. بدون آدم وبطاقاته السوداء لا وجود للعبة أساساً. وهكذا فإن قيمة آدم المضافة تساوي القيمة الإجمالية للعبة، أي 2,600 دولار. كل طالب يملك قيمة مضافة تبلغ 100 دولار، لأنه بدون وجود بطاقة هذا الطالب سيقل عدد التطابقات التي يمكن تحقيقها واحداً، وبالتالي تضيع 100 دولار. وبهذا يكون مجموع القيم المضافة 5,200 دولار، مكونة من 2,600 دولار من آدم، و100 دولار من كل واحد من الـ26 طالب. للأسف لا يوجد سوى مبلغ 2,600 دولار يمكن تقسيمها. ونظراً لتناظر اللعبة، فعلى الأرجح ينتهي الجميع بالحصول على نصف قيمته المضافة: بأن يشتري آدم بطاقات طلابه لقاء 50 دولار للواحدة، أو يبيعهم بطاقاته لقاء 50 دولار للواحدة.

حتى الآن لا يوجد شيء مفاجئ فيما يحدث. لكن هل تظن أن آدم يمكنه القيام بما هو أفضل؟ نعم، لكن سينبغي عليه تغيير اللعبة أولاً. في عرض عام أمام طلابه، حرق آدم ثلاث من بطاقاته السوداء. صحيح أن الحصة صارت أصغر، بمبلغ 2,300 دولار، وكذلك قيمة آدم المضافة. لكن الهدف من هذه الخطوة الاستراتيجية هو تدمير القيم المضافة للاعبين الآخرين. ففي هذه المرحلة، لم يعد هناك أي طالب يملك قيمة مضافة، لأن ثلاثة طلاب سوف يؤول حالهم إلى عدم وجود تطابق، وبالتالي لم يعد هناك من طالب واحد أساسي للعبة. إذ تبلغ القيمة الإجمالية بوجود ستة وعشرين طالباً 2,300 دولار، وتبقى هذه القيمة الإجمالية هي نفسها بوجود 25 طالباً.

عند هذه النقطة لن يكون التوزيع متساوياً. وسيكون كرماً بالغاً من آدم بالفعل أن يمنح عرض تقسيم بنسبة 90:10، نظراً لأنه ما من طالب يملك أي قيمة مضافة. بما أن 3 من الطلاب سيخرجون صفر اليدين، فإن أي طالب يتمكن من ربح مبلغ 10 دولارات ينبغي أن يعتبر نفسه محظوظاً. بالنسبة لآدم الحصول على 90% من مبلغ 2,300 دولار أفضل بكثير من حصوله على 50% من مبلغ 2,600 دولار. ولكن سيعتمد حصوله على هذا المبلغ على استحالة تمكن الطلاب من أن يجتمعوا معاً، إن قاموا بذلك، فإن ذلك سيؤدي إلى تغيير اللعبة أيضاً. في الحقيقة، سيكون ذلك تغييراً للاعبين، كما جرى في الفقرة السابقة، وسيكون تبني مثل هذه الاستراتيجية خطوة ممتازة بالنسبة للطلاب.

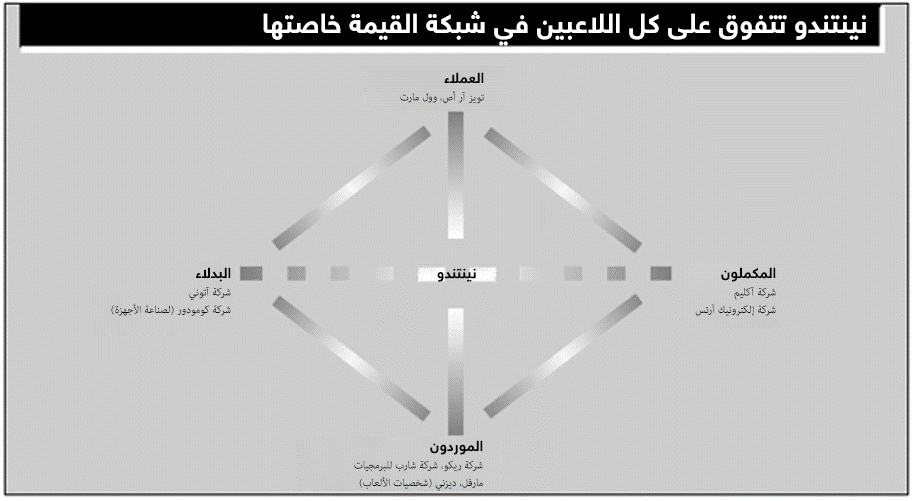

هل ما حدث هو مجرد خدعة في بطاقات اللعب؟ كلا، بل هي استراتيجية وظّفت من قبل شركة "نينتندو" المصنعة لألعاب الفيديو (والتي صادف أنها كانت تنتج بطاقات لعب). لمعرفة كيف خفضت الشركة القيمة المضافة لكل اللاعبين الآخرين، سنقوم بجولة ضمن شبكة القيمة الخاصة بها.

قوة نينتندو

ومن بين لاعبي شركة "نينتندو" (Nintendo)، فلنبدأ بالعملاء. باعت "نينتندو" ألعابها إلى سوق شديد التركيز، بشكل رئيس لعمالقة تجارة التجزئة مثل "تويز آر أص"، و"وول مارت". كيف يمكن لـ"نينتندو" الفوز في صراع مع مشترين على هذا القدر من القوة؟ بتغيير اللعبة. فعلت "نينتندو" تماماً ما فعله آدم حين حرق البطاقات (إلا أن "نينتندو" جنت أموالاً أكثر بكثير): وكلمة السر أنها لم تستوفِ كافة طلبات التجزئة. في عام 1988 باعت "نينتندو" 33 مليون خرطوش، وعلى الرغم من أن السوق يمكنه استيعاب 45 مليون. هل هو تخطيط سيئ؟ كلا. قد تكون الحصة بالفعل تقلصت قليلاً بما أن اللعبة نفدت من بعض المتاجر. لكن النقطة المهمة هنا هي أن تجار التجزئة فقدوا قيمتهم المضافة، بعدم توفيرهم للعبة، حتى عملاق مثل "تويز آر أص" أصبح في حالة أضعف عندما لم يتمكن من توفير احتياجات كل عملائه من بائعي التجزئة. بعد انتشار حالة من الهوس بألعاب "نينتندو"، وقف المستهلكون في طوابير على أبواب المتاجر، وطالب تجار التجزئة بالحصول على المزيد من المنتج. مع نقص توريد الألعاب إلى السوق، نجحت "نينتندو" بضرب قدرة المشترين.

دارت ساحة المفاوضات التالية حول المكملين، وهنا، هم من لا ينتمون لفئة مطوري الألعاب.

ماذا كانت استراتيجية "نينتندو" بشأنهم؟ أولاً، طورت برمجيات داخل الشركة. إذ ركبت الشركة شريحة أمان ضمن الجهاز، ثم صممت برنامجاً لمنح تراخيص للمطورين الخارجيين. كان عدد الرخص محدوداً، وحتى المرخص لهم، لم يسمح لهم سوى إنتاج عدد محدود من الألعاب. نظراً لوجود عدد كبير من المبرمجين الذين يودون الانضمام إلى "نينتندو"، ولأنه كان بمقدور الشركة تطوير ألعابها داخلياً، تدنت القيمة المضافة لأولئك الذين حصلوا على الرخصة. مجدداً، ضمنت "نينتندو" بقاء عدد البطاقات السوداء أقل من عدد الحمراء. وأحكمت القبض على كل أوراق المساومة.

الأمر ذاته مع موردي شركة "نينتندو"، إذ كانت القيمة المضافة لهم ضئيلة أيضاً. فقد كانت الشركة تستخدم تقنية رقائق الجيل القديم، الأمر الذي يجعل من رقائقها سلعة متوفرة. العنصر الآخر في هذه العملية كان الشخصيات الأساسية في الألعاب. حققت "نينتندو" نجاحاً حاسماً بتطويرها لشخصية ماريو. فبعد أن أصبح علماً معروفاً بحد ذاته، انخفضت القيمة المضافة لأبطال الكتب الهزلية التي تحصل الشركة على تراخيصها من مصادر خارجية، مثل سبايدرمان "مارفل"، وأيقونات الرسوم المتحركة مثل ميكي ماوس "ديزني". في الواقع، نجحت "نينتندو" بقلب الطاولة رأساً على عقب، وذلك بتحولها إلى الجهة التي تمنح تراخيص تسمح بموجبها بظهور ماريو في الكتب الهزلية وبرامج الرسوم المتحركة وعلب الحبوب وألعاب الطاولة والألعاب.

أخيراً، يأتي دور بدلاء "نينتندو". من وجهة نظر طفل ليس هناك من بديل جيد عن لعبة فيديو، لكن التهديد الحقيقي كان يكمن في أنظمة ألعاب الفيديو البديلة. في هذه النقطة كانت "نينتندو" عملياً تحتكر اللعبة بالكامل لنفسها. وسمح لها امتلاكها لأكبر قاعدة برامج منصبة بأن تخفض من قيمة تكلفة تصنيع أجهزتها. وبوجود مطورين تواقين للعمل لصالح أكبر قاعدة منصبة، حصلت "نينتندو" لنفسها على أفضل الألعاب. منحها هذا حلقة من الارتدادات الإيجابية: ارتفاع عدد المشترين لأنظمة "نينتندو"، وبالتالي التقدم نحو قاعدة أكبر، وثبات في انخفاض التكاليف، والمزيد من الألعاب. أحكمت "نينتندو" القبضة على تصدرها من خلال طلب الحصرية من مطوري الألعاب الخارجيين. كانت هذه ضريبة ضئيلة عليهم دفعها، نظراً لقلة عدد بدلاء شركة "نينتندو". كما لم يكن من الممكن للمنافسين المحتملين نقل الألعاب الناجحة ببساطة إلى منصاتهم، بل كان عليهم البدء من الصفر. رغم أن الأرباح الكبيرة عادة ما تغري أطرافاً أخرى للدخول إلا أنه لم يكن هناك من منافس قادر على اكتساب أي قيمة مضافة لنفسه. نجح امتلاك الشركة لقاعدتها المنصبة، بالإضافة إلى اتفاقياتها الحصرية، في جعل منافستها أمراً ميؤوساً منه.

ما هي المحصلة النهائية بالنسبة لـ"نينتندو"؟ كم يمكن أن تبلغ حقاً قيمة شركة مصنعة لألعاب من نظام 2 بت، أو حتى 8 بت تدور حول شخصية سمكري حزين يدعى ماريو؟ ماذا عن قيمة تفوق "سوني" أو "نيسان" (Nissan)؟ بين يوليو/ تموز 1990 ويونيو/ حزيران 1991 بلغ متوسط القيمة السوقية لـ"نينتندو" 2.4 ترليون ين، فيما بلغت قيمة سوني 2.2 ترليون ين، وقيمة "نيسان" 2 ترليون ين.

يوضح لنا مثال شركة "نينتندو" أهمية القيمة المضافة مقارنة بالقيمة. لا شك أن السيارات وأجهزة التلفاز وأجهزة تسجيل الفيديو تصنع قيمة أكبر في العالم مما تصنعه أجهزة ألعاب (Game Boys) جيم بويز، لكن صنع قيمة ببساطة ليس كافياً، فالأرباح تنتج عن التمسك بالقيمة. تمكنت "نينتندو" من الحصول على قطعة عملاقة من فطيرة كبيرة نسبياً من خلال الحفاظ على ارتفاع قيمتها المضافة وانخفاض قيمة كل الأطراف الأخرى. وقد لخص اسم المجلة الشهرية لعشاق الشركة، قوة "نينتندو"، الوضع بشكل رائع.

لكن نجاح "نينتندو" وضعها قيد التدقيق. في أواخر عام 1989، طالب، دنيس إيكارت، عضو مجلس الشيوخ (ديمقراطي- أوهايو) ورئيس اللجنة الفرعية في مجلس الشيوخ الأميركي لمكافحة الاحتكار وتأثير إلغاء الضوابط والخصخصة، وزارة العدل الأميركية بإجراء تحقيقات حول مزاعم تدعي أن "نينتندو" الأميركية عمدت إلى إضعاف المنافسة بأسلوب غير عادل. وشرحت رسالة إيكارت، من بين مواضيع أخرى، بأن "النقص الحاصل في فترة أعياد عام 1988 كان مفتعلاً بهدف رفع الأسعار والطلب بالنسبة للمستهلك وتعزيز نفوذ "نينتندو" في السوق"، وأن منتجي البرمجيات قد "أصبحوا معتمدين بشكل شبه كلي على قبول "نينتندو" لألعابهم". ولكن لم تُعتبر أي من ممارسات "نينتندو" غير قانونية، (في مسألة منفصلة، توصلت "نينتندو" إلى اتفاقية مع لجنة التجارة الفيدرالية وافقت من خلالها على التوقف عن مطالبة تجار التجزئة الالتزام بأقل سعر لوحدة التحكم باللعبة. أضف إلى ذلك أن "نينتندو" كانت ستعطي قسيمة خصم 5% على المشتريات المستقبلية من خراطيش لعبة "نينتندو" لمشتريها السابقين. اقترحت مجلة "بارونز" في معرض تعليقها على القضية أنه "سيكون من الأجدى بكثير لحشود محاميي مكافحة الاحتكار لعب سوبر ماريو براذرز 3 بدلاً من قضاء وقتهم في رفع قضايا من هذا النوع" (3 ديسمبر، 1991)).

ضخ الأرباح

تمتلك حماية قيمتك المضافة أهمية توازي إنشاءها في المقام الأول. في منتصف سبعينيات القرن الماضي، خطرت لروبرت تايلور (Robert Taylor)، المدير التنفيذي لشركة "مينيتونكا"، فكرة الصابون الناعم، وهو صابون سائل يتم إخراجه من العبوة عن طريق مضخة. لكن المشكلة هنا كانت في صعوبة الحفاظ على أي قيمة مضافة بمجرد قيام الشركات الكبرى المنافسة كشركة "بروكتر آند غامبل" وشركة "ليفر براذرز" باقتحام السوق بعلاماتها التجارية المعروفة ونفوذ التوزيع الذي تتمتع به. إذ لا يوجد أي عنصر في المنتج يمكن منحه براءة اختراع. لكن، ولحسن تقديره، أدرك تايلور أن الجزء الأصعب في إنتاج هذا الصابون كان في تصنيع المضخة البلاستيكية الصغيرة، والتي لم يكن هناك سوى موردين اثنين لها. وهنا، في خطوة راهن فيها على الشركة بكاملها، قام تايلور بحجز الإنتاج السنوي الكلي لكلا الموردين من خلال طلب 100 مليون قطعة من المضخات. وصلت تكلفة القطعة 12 سنتاً، أي بلغت قيمة هذه الصفقة الشرائية 12 مليون دولار، أي أكثر من قيمة شركة "مينيتونكا" الصافية. وفي النهاية، دخل اللاعبون الرئيسون السوق، لكن احتكار تايلور لتوريد المضخات منحه الأسبقية في بداية الإنتاج لمدة تتراوح بين 12 إلى 18 شهراً. وحافظت هذه الميزة على قيمة الصابون السائل المضافة خلال تلك الفترة، ما أتاح للشركة فرصة الحصول على ولاء لعلامتها التجارية، والذي استمر بمنح المنتج قيمة مضافة حتى يومنا هذا.

وكما وضحت لنا أمثلة (TWA)، و"نينتندو"، والصابون السائل، يمكن للقيم المضافة أن تتغير. وقد تتمكن من الحصول على قطعة أكبر من الكعكة إذا ما تمكنت من تغيير تصميم اللعبة، أي رفع قيمتك المضافة وخفض قيمة الآخرين.

وبالعودة لنظرية اللعبة، فإنه ضمن التفاعلات الحرة، لا يمكن لأي لاعب أن يأخذ أكثر مما يعطي للعبة، لكن المسألة لا تنتهي هنا. أولاً، ليس هناك ما يضمن حصول أي لاعب على كامل قيمته المضافة. عادة يتجاوز مجموع القيم المضافة كلها قيمة اللعبة الإجمالية. مثلما حدث في لعبة بطاقات آدم، حيث كان مبلغ الجائزة الكلي 2,600 دولار فقط رغم أن القيم المضافة لكل اللاعبين بلغت في البداية 5,200 دولار. ثانياً، حتى لو لم تكن تملك قيمة مضافة فهذا لا يمنعك من كسب الأموال. قد ترغب أطراف أخرى في الدفع لك لتدخل أو تخرج من اللعبة (كما حدث مع بيل ساوث)، وبالمثل، قد تُدفع لك أموال للبقاء خارجاً أو للبقاء ضمن اللعبة. ثالثاً، تعمل القواعد على تقييد التفاعلات بين اللاعبين. والآن سنرى كيف أنه في الألعاب المستندة إلى قواعد، يمكن لبعض اللاعبين الاستيلاء على أكثر من قيمتهم المضافة.

تغيير القواعد

وتحدد القواعد طريقة اللعب من خلال تقييد ردود الأفعال الممكنة على أي فعل. وإذا أردت تحليل تأثير القاعدة، عليك أن تتطلع إلى المراحل القادمة من اللعبة، وكذلك التفكير بالمراحل السابقة.

ولنأخذ مثالاً على القاعدة الأبسط، وهي سعر واحد للجميع. وفقاً لهذه القاعدة لا تكون الأسعار قابلة للتفاوض بشكل فردي مع كل عميل. وبالتالي، يمكن لشركة أن تجني ربحاً بدخولها إلى السوق حتى عندما لا تكون تملك قيمة مضافة. وإذا دخل لاعب جديد إلى السوق بسعر أقل من سعر الشركة المسيطرة، سيكون أمام هذه الشركة الاختيار بين استجابتين فعالتين فقط: إما أن تطابق سعرها مع سعر الوافد الجديد في كافة المجالات، أو أن ترفض وتتخلى عن جزء من حصتها له. ولكن إذا قام هذا الوافد بالتطلع إلى المراحل القادمة والتفكير في المراحل السابقة، يمكنه أن يوجه الشركة المسيطرة نحو التسوية بدلاً من السعي للانتقام.

تخيل أن وافداً جديداً يدخل اللعبة بقدرة محدودة، لنقل 10% من قدرة السوق، وبسعر مخفض. ستتوقف هنا إمكانية ربحه للأموال على كيفية استجابة الشركة المسيطرة. يمكن للشركة المسيطرة استعادة السوق الذي خسرته من خلال النزول بالسعر لتناسب سعر الوافد الجديد، أو بإمكانها التخلي عن حصة 10%. بالنسبة للشركة المسيطرة عادة ما يكون التخلي عن حصة 10% أفضل من التضحية بهامش ربحها الذي ستخسره بنزول سعرها. وفي مثل هذه الحالات، سيبلي الوافد الجديد بلاءً حسناً. لكن لا يمكنه أن يكون جشعاً للغاية، لأنه في حال حاول الاستحواذ على حصة أكبر من السوق، ستعمد الشركة المسيطرة إلى التخلي عن هامش أرباحها بهدف استعادة الحصة. أما في حال حد الوافد الجديد من قدرته، تقوم الشركة المسيطرة بالتمسك بموقعها، ويتمكن الوافد الجديد من ربح الأموال. لهذا السبب تدعى هذه الاستراتيجية بـ"اقتصاديات الجودو": فمن خلال البقاء ضمن حدود حجم صغير يتمكن الوافد الجديد من تحويل حجم الشركة المسيطرة الأكبر إلى عامل يخدم مصلحته.

كي تنجح استراتيجية الجودو يجب أن يكون التزام الوافد الجديد بالحد من قدرته واضحاً وذا مصداقية. قد يتعرض الوافد الجديد لإغراء التوسع، لكن عليه أن يعلم أن قيامه بذلك هو بمثابة تحفيز الشركة المسيطرة لأخذ منحى انتقامي.

إنها كيوي وليست بطائر الدودو

فهمت شركة "كيوي" (Kiwi) للخطوط الجوية هذه الأفكار تماماً. وقد سُميت الشركة تيمناً باسم طائر الكيوي الذي لا يطير، ونشأت عام 1992 على يد طيّاريّ "خطوط إيسترن الجوية" السابقين الذين تم منعهم من الطيران بعد إفلاس الشركة. تمكنت كيوي من اكتساب ميزة تكلفة من حقوق ملكية موظفيها، واستخدامها لطائرات مستأجرة. لكنها مع ذلك كانت تعاني من مستوى متدني من الاعتراف باسمها، ومن جدول طيران أكثر محدودية من باقي الخطوط الجوية الكبرى، وبالتالي لم تكن قيمتها المضافة إجمالاً كبيرة، هذا إن كان لها أي قيمة. ما الذي فعلته إذاً؟ تبنت خيار الأسعار المنخفضة والقدرة المحدودة. وقال مديرها التنفيذي آنذاك، روبرت إيفرسون (Robert Everson)، في تصريحات عامة: "لقد صممنا نظامنا بحيث نبقى بعيدين عن طريق الخطوط الجوية الكبرى، ونتأكد من إدراكهم لعدم تشكيلنا أي تهديد... تنوي كيوي استحواذ حصة 10% على الأكثر، من أي سوق واحدة، أو ما لا يتجاوز 4 رحلات يومياً". ونظراً لأن كيوي تستهدف المسافرين من رجال الأعمال، فليس بإمكان الخطوط الجوية الكبرى استخدام القيود المفروضة على الدخول والإقامة ولا على الشراء المسبق لخفض الأسعار بشكل انتقائي ضدها. وهكذا استفادت كيوي من قاعدة سعر واحد للجميع.

وأصبحت كيوي بدورها الآن اللاعب الكبير بالنسبة لأي وافد جديد إلى السوق نفسه. ولم يترك هذا مجالاً كافياً لأي منافس ليكون صغيراً بجانب كيوي، لذا توجب على كيوي مكافحة أي طرف يحاول أن يحذو حذوها. بالنسبة لإيفرسون، فإنه يعتبر أن "الخطوط الجوية الكبرى أفضل حالاً بوجودنا من عدم وجودنا". بالرغم من أن كيوي كانت منافساً لـ"دلتا للطيران"، ولكن بسبب قدرتها على الحفاظ على قدرة صغيرة وإبعاد الداخلين الجدد المحتملين، فقد تمكنت من إدخال عنصر التعاون التنافسي إلى اللعبة. من وجهة نظر دلتا كانت كيوي بمثابة الشيطان الذي تألفه.

توضح قصة كيوي كيف يمكن للاعب أن يستفيد من قواعد السوق الموجودة، والتي هي هنا قاعدة السعر الواحد للجميع. بالإضافة إلى الجانب العملي، يمكن للقواعد أن تنتج عن عرف ما أو قانون أو عقود. القواعد الشائعة المستندة إلى عقود هي شروط الدولة الأولى بالرعاية (العميل الأولى بالرعاية)، اتفاقيات خذ أو ادفع، وشروط التقيد بالمنافسة. تمنح هذه الشروط هيكلاً للمفاوضات الجارية بين المشترين والباعة. وتفيد هذه القواعد بشكل خاص اللاعبين في شركات السلع الأولية. ويمكن أن نأخذ صناعة ثاني أكسيد الكربون مثالاً على ذلك.

أرباح الغاز الثابتة

يوجد ثلاثة منتجين أساسيين لغاز ثاني أكسيد الكربون وهم: "آركو" (ARCO) و"ليكويد كربوينك" (Liquid carbonic) و"إير ليكويد" (Air Liquid). وعلى الرغم أن ثاني أكسيد الكربون يحقق قيمة هائلة (في الكربنة والتجميد)، لكنه بجوهره سلعة، وهذا ما يجعل قدرة المنتج على الحصول على أي من هذه القيمة أمراً عسيراً. لكنه على الجانب الآخر يتميز ببعض الخصائص مثل تكلفة نقله المرتفعة، مما يمنح بعض القيمة المضافة للمنتج الذي يحتل الموقع الأفضل لخدمة عميل معين. وهناك مصادر أخرى للقيمة المضافة هنا، وهي التباين في الموثوقية، والسمعة، والخدمة، والتكنولوجيا. ورغم ذلك تبقى القيمة المضافة للمنتج صغيرة عادة بالمقارنة مع القيمة الكلية المحققة. والسؤال الذي يطرح نفسه هنا: هل يمكن للمنتج الحصول على أكبر من قيمته المضافة؟

هل يمكن للمنتج الحصول على أكثر من قيمته المضافة؟ مع تقيد صناعة ثاني أكسيد الكربون بشرط المنافسة، يمكنه ذلك.

في هذه الحالة الجواب هو نعم، ويعود ذلك إلى قواعد لعبة صناعة ثاني أكسيد الكربون. إذ يوجد في عقود المنتجين مع العملاء شرط التقيد بالمنافسة. ويمنح شرط التقيد بالمنافسة حق إعطاء آخر عرض للبائع المسيطر على السوق.

كنتيجة لشرط التقيد بالمنافسة، يمكن للمنتِج الحفاظ على سعر أعلى، وبذلك يجني أكثر من قيمته المضافة. عادة ما يجذب ارتفاع الأسعار منتجين آخرين للتنافس على السعر. لكن في هذه الحالة لا يمكن للمنافس الدخول والاستحواذ على الأعمال التجارية ببساطة من خلال خفض الأسعار الحالية. إذا ما حاول القيام بذلك بإمكان الشركة المسيطرة الرد بسعر أدنى والحفاظ على تجارتها. يمكن لعمليات الكر والفر هذه أن تستمر حتى يصل السعر إلى التكلفة المتغيرة، لكن عند هذه النقطة لن تكون سرقة الأعمال التجارية تستحق العناء. وسيكون المستفيد الوحيد من هذا الوضع هو المشتري، الذي سينتهي المطاف به إلى الشراء بسعر أدنى.

والحقيقة إن تخفيض السعر في محاولة للسعي وراء تجارة شركة مسيطرة هو أمر محفوف دائماً بالمخاطر، ولكن يمكن تبريره كوسيلة للحصول على الربح في الأعمال التجارية. لكن ليست هذه هي الحال عندما يكون للشركة المسيطرة شرط التقيد بالمنافسة: الجانب الإيجابي سيضيع ليبقى الجانب السلبي فقط. حيث سيشكل تخفيض السعر سابقة خطيرة ويزيد من إمكانية حدوث رد فعل انتقامي. قد تنتقم الشركة المسيطرة من خلال ملاحقة شركة المنافس، وحتى في حال عدم خسارة المنافس للعملاء، فمن المؤكد أنه سيخسر الأرباح. الجانب السلبي الآخر للأمر هو احتمال انتهاء الوضع على نحو سيء بالنسبة للعملاء. إذا كان المنافس مورداً لشركة كوك، والشركة المسيطرة مورداً لشركة "بيبسي"، سيتعين على المنافس عدم مساعدة "بيبسي" في الحصول على سعر أدنى. فمستقبله مرتبط بمستقبل كوك، وهو لا يرغب بإعطاء "بيبسي" أي ميزة تكلفة. حتى أنه قد ينتهي به المطاف باضطراره لتخفيض السعر الذي يتعامل به مع كوك دون أن يحصل على العمل مع "بيبسي". وأخيراً، الجهود التي يبذلها المنافس هنا تصب في المكان الخاطئ، لكنها ستثمر بشكل أفضل إذا تم توجيهها لصالح الحرص على سعادة عملائه الحاليين.

يغير إدراج شرط التقيد بالمنافسة اللعبة ويحولها إلى مكسب صريح بيد الشركة المسيطرة. ومن المفاجئ أنه قد ينتهي المطاف بالمنافس بوضع أفضل حالاً. فعلى الرغم أنه قد لا يتمكن فعلاً من أخذ حصة السوق، لكن أسعار الشركة المسيطرة الأعلى تمنحه أسبقية جيدة: فهي تمنح المنافس بعضاً من المساحة ليرفع الأسعار بالنسبة إلى عملائه. كما يقل خطر ملاحقة الشركة المسيطرة لحصة المنافس، لأنه ومع أرباح أعلى، سيكون لديها الكثير لتخسره. يجسد شرط التقيد بالمنافسة حالة نموذجية عن التعاون التنافسي.

لكن ما الذي يجعل العملاء يجارون هذه القاعدة؟ ربما هو تقليد في أوساطهم الصناعية، أو قد يكون عرفاً، أو أنهم قرروا مقايضة كسر السعر المبدئي لقاء تثبيت السعر اللاحق، أو ربما لأنهم لا يفهمون بشكل كامل تداعيات القاعدة. مهما كان السبب، فإن شرط التقيد بالمنافسة يمنح العملاء فوائد حقيقية. تضمن الشروط للمنتجين علاقة طويلة الأمد في حال اختاروا ذلك، حتى في غياب العقود طويلة الأمد. وكنتيجة يكون المنتجون أكثر استعداداً للاستثمار في خدمة عملائهم. أخيراً، في حال لم يكن هناك شرط تقيد بالمنافسة بشكل رسمي، من المقبول عموماً ألا تترك موردك الحالي دون إعطائه فرصة أخيرة للمزايدة.

إن استخدام التقيد بشرط المنافسة هو استراتيجية أبعد ما تكون عن التعرض للتقويض بسبب التقليد، بل وتتعزز من خلاله. يستفيد منتِج ثاني أكسيد الكربون من اعتماد التقيد بشرط المنافسة من طرف واحد، لكن هناك ميزة إضافية عند تقليد منتجين آخرين له. حيث تسمح شروط التقيد بالمنافسة لهم برفع الأسعار أكثر، وبهذا تصبح خسارتهم أكبر إذا ما بدؤوا بشن حرب على الحصص. مع توسع انتشار شروط التقيد بالمنافسة يقل احتمال استيلاء أي من الأطراف على حصة. ومع تزايد الأشياء التي يمكن خسارتها وتناقص الأشياء التي يمكن ربحها يمتنع المنتجون عن ملاحقة عملاء بعضهم البعض. هناك حكمة تقول: اللاعبون الذين بيوتهم من زجاج لا يرمون الآخرين بالحجارة. لذا ينبغي أن تشعر بالسرور عندما يبني الآخرون بيوتاً من زجاج.

إذا كان إجراء المفاوضات في قطاع أعمالك لا يتقيد بالقواعد، ففكر كم يمكن لإدخال قاعدة جديدة أن يغير اللعبة. لكن توخ الحذر.

غالباً ما يتم التقليل من قدر أهمية القواعد، وإمكانية تغيير اللعبة من خلال تغيير القواعد. إذا كان إجراء المفاوضات في قطاع أعمالك لا يتقيد بالقواعد، ففكر كم يمكن لإدخال قاعدة جديدة أن يغير اللعبة. لكن توخ الحذر. فكما بإمكانك إعادة صياغة القواعد الموجودة ووضع أخرى جديدة، أيضاً بإمكان الآخرين ذلك. على عكس الألعاب الأخرى، لا توجد سلطة عليا لوضع القواعد لكيفية تسوية النزاعات. التاريخ يهم. يمكن للحكومة وضع بعض القواعد، من خلال قوانين مكافحة الاحتكار على سبيل المثال. لكن في نهاية المطاف، تأتي القدرة على وضع القواعد بشكل رئيسي من القوة في السوق. على الرغم من أن القواعد يمكن أن تتفوق على القيمة المضافة، إلا أن القيمة المضافة هي التي تعطي القدرة على وضع القواعد في المقام الأول. وكما يقولون في الغرب القديم: "مسدس سميث آند ويسون يتغلب على تسلسل الأوراق في لعبة البوكر"

تكتيكات: تغيير المفاهيم

والآن لقد غيرنا اللاعبين، وقيمهم المضافة، والقواعد. هل تبقى شيء آخر يمكننا تغييره؟ نعم، المفاهيم. ليس هناك ما يضمن أن يتفق الجميع على تحديد اللاعبين، وقيمهم المضافة، وقواعد اللعبة. كما لا يرجح أن تكون تأثيرات كل خطوة وما يقابلها من رد فعل واضحة. فالأعمال التجارية غارقة في عدم الوضوح. ونظراً لأن التكتيكات تؤثر على طريقة فهم اللاعبين لعدم الوضوح، وبالتالي على قولبة سلوكهم. فتقوم بعض التكتيكات على الحد من سوء الفهم، أي تعمل على إزالة الضبابية. فيما تقوم تكتيكات أخرى على ابتكار سوء الفهم، أو الحفاظ عليه إن وجد، أي تعمل على تكثيف الضبابية.

ونقدم هنا مثالين. الأول يوضح كيف عمد روبرت مردوخ إلى إزالة الضبابية بهدف التأثير على طريقة فهم "نيويورك ديلي نيوز" للعبة، والثاني يوضح كيف يمكن للحفاظ على الضبابية مساعدة أطراف المفاوضات على الوصول إلى اتفاق.

ضبابية نيويورك

في بدايات يوليو/ تموز من عام 1994 رفعت صحيفة "ديلي نيوز" (Daily News) سعرها من 40 إلى 50 سنتاً. بدت هذه الخطوة استثنائية في ظل الظروف السائدة حينها. في ذاك الوقت كانت منافستها الرئيسة، "نيويورك بوست" (New York Post) التابعة لروبرت مردوخ (Robert Murdoch)، تقوم بتسويق تجريبي لتخفيض سعرها حتى 25 سنتاً، وكانت قد طبقته من باب الاختبار على جزيرة ستاتن. ورأت الأخيرة في هذه الخطوة (ملاحظات صحفية، 4 يوليو/ تموز) محاولة من "ديلي نيوز" تتحدى فيها مردوخ أن يتابع ما بدأه من حملة لتخفيض السعر.

لكن في الواقع، كان هناك أموراً أخرى لم تستطع تايمز إدراكها. كان مردوخ في وقت سابق قد رفع سعر صحيفة "بوست" إلى 50 سنتاً، وحافظت "ديلي نيوز" على سعر 40 سنتاً. نتيجةً لذلك، كانت بوست تخسر المشتركين ومعهم إيرادات الإعلانات. في الوقت اعتبر مردوخ أن هذا الوضع غير قابل للاستمرار، رأت "ديلي نيوز" أنه لا يوجد أي مشكلة، أو على الأقل ادعت أنه لا يوجد. في هذه الحالة كانت الضبابية لصالحها.

توصل مردوخ إلى تكتيك يحاول من خلاله إزالة الضبابية عوضاً عن خفض السعر مجدداً إلى 40 سنتاً، فأعلن نيته عن خفض السعر إلى 25 سنتاً. شكك المسؤولون في "ديلي نيوز" في قدرة مردوخ على تحمل تكاليف هذه الخطوة. أضف إلى ذلك اعتقادهم بأن الفضل في نجاحهم الأخير كان يعود إلى تفوق منتجهم وليس إلى فارق العشر سنتات فحسب. لذلك لم يشعروا بخطر حقيقي يتهددهم من جراء إعلان مردوخ.

لم يحصل مردوخ على الاستجابة التي أرادها، فجرب تكتيكاً ثانياً. فبدأ بتطبيق خفض الأسعار على جزيرة ستاتن كاختبار عملي. وكانت نتيجة هذا الاختبار هي تضاعف مبيعات بوست، وهكذا زالت الضبابية. حيث أدركت "ديلي نيوز" أن قراءها كانوا على استعداد واضح لقراءة بوست بهدف تحقيق توفير بقيمة 15 سنت. إذاً لم تكن القيمة المضافة للصحيفة بهذه الأهمية في النهاية. وفجأة لم تعد تبدو فكرة تخفيض السعر بمقدار الربع فكرة غبية جداً بالنسبة لمردوخ. أصبح جلياً أن نتائج كارثية ستحل على "ديلي نيوز" في حال طبق مردوخ تكتيك تخفيض السعر على كافة أنحاء نيويورك سيتي. في لندن، كانت هناك بوادر لأزمة مالية مشابهة تحصل بين تايمز التابعة لمردوخ و"ذا ديلي تلغراف" (The Daily Telegraph) التابعة لكونراد بلاك (Conrad Black). وقد جاء رفع سعر "ديلي نيوز" إلى 50 سنتاً ضمن سياق كل هذه الأحداث مجتمعة.

لكن "نيويورك تايمز" ظلت في حالة من الضبابية. لم يكن لدى مردوخ أي نية لخفض السعر حتى 25 سنتاً. ما كان ليتوقع إطلاقاً ثبات "ديلي نيوز" على سعر 40 سنتاً بعد قيامه بتخفيض السعر إلى 25 سنت على نطاق واسع. كان إعلان مردوخ واختبار أداء فكرته على جزيرة ستاتن مجرد تكتيكات وضعها ليحمل "ديلي نيوز" على رفع سعرها. مع تساوي الأسعار، لن تستمر بوست بخسارة مشتركيها وستعود كلتا الصحيفتين بأرباح أكثر مما لو كانتا بسعر 25 أو حتى 40 سنتاً. وها هو التعاون التنافسي ينجح هنا مرة أخرى. قامت بوست بمناورة أولية عندما رفعت سعرها إلى 50 سنت، وعندما حاولت "ديلي نيوز" أن تتصرف بطمع وتمتنع عن القيام بالمثل، قام مردوخ بتوضيح الفكرة لها. عندما رفعت "ديلي نيوز" سعرها لم تكن تتحدى مردوخ على الإطلاق، بل كانت تحاول إنقاذ نفسها، ومعها مردوخ، من حرب أسعار.

في حالة "ديلي نيوز" و"بوست"، كانت الضبابية ملائمة للأولى لكن ليس للثانية، لذا عمل مردوخ على إزالتها.

نختلف لنتفق

في بعض الأحيان تكون الضبابية ملائمة لكل الأطراف. وهذا ما توضحه حالة التفاوض على الرسوم بين مصرف استثماري وعميله (وهي مجموعة من مفاوضات سرية عديدة). وكان العميل هو شركة اضطر مالكوها للبيع. وحدد المصرف الاستثماري مشترياً محتملاً. حتى هنا كان المصرف يعمل بحسن نية، وحان وقت توقيع خطاب الرسوم.

اقترح المصرف رسوماً بنسبة 1%. ارتأى العميل أن شركته ستحصل على 500 مليون دولار، فادعى أن مبلغ 5 مليون دولار كرسوم هو أمر مبالغ به، فاقترح نسبة 0.625% كرسوم. يعتقد المصرفيون الاستثماريون أن السعر سيكون أقرب إلى 250 مليون دولار، وأن قبول عرض العميل سيؤدي إلى خفض الرسوم المتوقعة من 2.5 مليون إلى 1.5 مليون دولار.

واحد من التكتيكات المحتملة هنا هو إزالة الضبابية. كان بإمكان المصرف الاستثماري محاولة إقناع العميل بأن التقييم بقيمة 500 مليون دولار ليس واقعياً، وبذلك يغدو تخوفه من دفع رسوم بقيمة 5 مليون دولار لا أساس له. المشكلة في هذا التكتيك هو أن العميل لا يرغب في سماع أي تقييم منخفض. قد تؤدي مواجهته لهذا الاحتمال إلى الانسحاب من الصفقة وحتى من المصرف ككل، وبذلك لن يكون هناك أي رسوم.

ولّد كل من تفاؤل العميل وتشاؤم المصرف فرصة للوصول إلى اتفاق بدلاً من الجدال. ينبغي على الفريقين الاتفاق على 0.625% إلى جانب ضمانة قدرها 2.5 مليون دولار. بهذه الطريقة، يحصل العميل على النسبة التي يريدها ويعتبر أن الضمان هو تكلفة زهيدة. مع نسبة 0.625% للرسوم يبدأ الضمان فقط عندما يكون سعر المبيعات أقل من 400 مليون دولار، والعميل يتوقع مبلغاً يفوق هذا بمائة مليون دولار. نظراً لأن المصرفيين الاستثماريين كانوا يتوقعون الحصول على مبلغ أقل بقيمة 2.5 مليون دولار من عرضهم الأساسي، وبما أن هذه الرسوم مضمونة الآن، أصبح بإمكانهم الموافقة على نسبة أقل.

طبيعة المفاوضات حول النسبة المئوية الصافية للرسوم تفرض حالة ربح طرف على حساب خسارة طرف. إذ أن انخفاض النسبة من 1% إلى 0.625% هي حالة ربح للعميل وخسارة للمصرفيين الاستثماريين. ولكن الانتقال من 1% إلى 0.625% بالإضافة إلى الحد الأدنى هو حالة ربح للطرفين، لكن فقط في حال حافظ الفريقان على منظورين مختلفين. وهكذا تسمح الضبابية هنا بحالة التعاون التنافسي.

تغيير النطاق

والآن بعد أن غيرنا اللاعبين والقيم المضافة والقواعد والتكتيكات المحتملة، لم يتبق ما يمكن تغييره ضمن حدود اللعبة. لكن لا توجد لعبة منعزلة بحد ذاتها. فالألعاب مترابطة ببعضها عبر المسافات والأزمنة. يمكن للعبة في مكان ما أن تؤثر على ألعاب في أماكن أخرى، كما يمكن للعبة اليوم أن تؤثر على لعبة الغد. وهنا بإمكانك تغيير نطاق اللعبة. بإمكانك توسيعه من خلال إنشاء روابط مع ألعاب أخرى، أو تضييقه من خلال قطع الروابط. قد يصب أي من هذين الاحتمالين في مصلحتك.

تركنا "نينتندو" بقيمة سوقية لأسهم تتفوق على كل من قيمة "سوني" و"نيسان"، ومع شخصية ماريو بشهرة تجاوزت شهرة ميكي ماوس. فشلت سيغا والمرشحون الآخرون للتنافس مع "نينتندو" في ألعاب 8 بت. لكن مع تحول الباقين إلى لاعبين هامشيين، لم تستسلم سيغا. طرحت نظام 16 بت الجديد في سوق الولايات المتحدة. استغرقت استجابة "نينتندو" بطرح آلتها الجديدة التي تعمل بنظام 16 بت سنتين من الزمن. حينها، تمكنت سيغا، بمساعدة من بطل لعبتها المدعو القنفذ سونيك، من تأسيس موقع آمن وهام لها في السوق. اليوم تتقاسم الشركتان تقريباً سوق نظام 16 بت.

هل كانت سيغا محظوظة بحصولها على هذه المدة الطويلة الخالية من النزاعات التي أتاحت لها تأسيس نفسها؟ هل أفسدت "نينتندو" الأمور عليها ببساطة؟ لا نعتقد ذلك. كان امتياز نظام 8 بت الخاص بـ"نينتندو" لا يزال ذا قيمة كبيرة. ولكن سيغا أدركت أنه من خلال توسيع النطاق يصبح بمقدورها تحويل نقطة قوة نظام 8 بت الخاص بـ"نينتندو" إلى نقطة ضعف من عيار 16 بت. ضع نفسك مكان شركة "نينتندو": هل كنت ستنضم إلى لعبة 16 بت أم ستمتنع عن ذلك؟ لو انضمت "نينتندو" إلى اللعبة فهذا سيعني المنافسة، وبالتالي، نزول أسعار 16 بت. وكان انخفاض أسعار ألعاب 16 بت، وبدائل ألعاب 8 بت، من شأنه أن يخفض من القيمة التي أنشأتها ألعاب 8 بت، أي ستكون ضربة قوية لدخل شركة "نينتندو" الصافي. وكان السماح لسيغا بالاستحواذ على كل سوق 16 بت لنفسها يعني أن أسعار 16 بت كانت أعلى مما ستكون عليه خلاف ذلك. إلا أن ارتفاع أسعار 16 بت خفف من تأثير الجيل الجديد من التكنولوجيا على الجيل القديم. ببقائها بعيداً عن طريق سيغا، قامت "نينتندو" بمقايضة محسوبة: التخلي عن جزء من عملية 16 بت بهدف تمديد حياة سوق 8 بت. كان قرار "نينتندو" بالتراجع منطقياً نظراً للارتباط بين ألعاب 8 بت وألعاب 16 بت. لاحظ أن قرار عدم التنافس في سوق البدلاء هو صورة طبق الأصل عن استراتيجية ثري دي أو بنقل المنافسة إلى سوق المكملين.

فخاخ الاستراتيجية

تغيير اللعبة أمر صعب، حيث يوجد العديد من الفخاخ المحتملة. الحالة الذهنية، والخطة، وطريقة تغيير اللعبة، أي التعاون التنافسي، وشبكة القيمة، و(PARTS)، جميعها مصمم لمساعدة المدراء على التعرف على هذه الفخاخ وتجنبها.

أول فخ ذهني هو الاعتقاد بأنه يتعين عليك قبول اللعبة التي تجد نفسك فيها. لذلك مجرد إدراكك لقدرتك على تغيير اللعبة هو أمر جوهري، وبعدها هناك المزيد من العمل الذي يجب إنجازه. لكن أن تكون صانع اللعبة هو أمر مجز أكثر بكثير من أن تكون مشاركاً متلقياً في لعبة.

الفخ الثاني هو الاعتقاد بأن تغيير اللعبة يجب أن يتحقق على حساب الآخرين. يمكن لتفكير مماثل أن يؤدي إلى ذهنية عدائية قد تفوت عليك فرص تحقيق حالات الربح الجماعي لكافة الأطراف. إن ذهنية التعاون التنافسي، والتي تبحث عن استراتيجيات الربح للجميع، والربح مقابل خسارة المنافس، مجزية أكثر بكثير.

فخ آخر يكمن في اعتقادك بأنه يجب أن تكتشف شيئاً يمكنك القيام به بحيث لا يمكن للآخرين فعله. عندما تتوصل إلى طريقة تغير فيها اللعبة، اقبل فكرة أنه يمكن تقليد أفعالك. التفرد ليست من متطلبات النجاح الأساسية. بل يمكن للتقليد أن يكون حالة صحية، كما وضحت لنا قصة بطاقة جنرال موتورز وغيرها.

الفخ الرابع هو الفشل في رؤية اللعبة بكاملها. لأنه ببساطة لا يمكنك تغيير ما لا تراه. فمثلاً يتغاضى الكثيرون عن دور المكملين. والحل هو رسم شبكة القيمة لأعمالك، فهذا سوف يضاعف استراتيجياتك لتغيير اللعبة. كل استراتيجية تستهدف العميل لها نظيرها مع الموردين (والعكس بالعكس)، كذلك أي استراتيجية مع البدلاء سيكون لها نسخة مطابقة للمكملين (والعكس بالعكس).

الفخ الخامس هو الفشل في التفكير بتغيير اللعبة بطريقة منهجية. يساعد استخدام PARTS كمجموعة من الروافع الشاملة المستمدة من النظرية على توليد استراتيجيات، لكن هذا غير كاف. لفهم تأثير أي استراتيجية معينة عليك أن تتخطى مفهومك الخاص. تمتع بمنظور، لا تتمحور حول نفسك.

بالنسبة لشركة هولاند سويتنر كان من الممكن أن يساعدها إدراكها لاستعداد "بيبسي" و"كوك" لدفع سعر مرتفع مقدماً لقاء تحويل سوق الأسبارتام إلى سوق منافس. تمكنت بيل ساوث من تحقيق النجاح رغم ضعفها لمجرد أنها فهمت دوافع لين ومكاو. وجاءت قوة "نينتندو" في لعبة 8 بت من تخفيضها للقيمة المضافة لكل الأطراف الأخرى. فيما كان على كيوي أن تضع نفسها مكان الخطوط الجوية الكبرى، لتتمكن من اتخاذ الخيار الصحيح فيما يخص القدرة والسعر، لتضمن أن يكون دافعهم نحو التنسيق أقوى من دافعهم نحو محاربة دخول كيوي السوق. يصبح تأثير شرط التقيد بالمنافسة واضحاً فقط بعد أن تفهم كيف يعتقد المنافس أنك ستتجاوب مع محاولة قد يقوم بها لسرقة واحد من عملائك. ولتحقيق أهدافه كان على مردوخ استيعاب أن "ديلي نيوز" كانت في حالة ضبابية، واكتشاف طريقة لإنهاء هذه الحالة. من خلال فهم فكرة أن الأطراف المختلفة تنظر إلى اللعبة بمفاهيم مختلفة يصبح أسهل على المفاوض صياغة اتفاقية. بينما اعتمد نجاح سيغا على المعضلة التي وضعتها في طريق "نينتندو" من خلال البدء بلعبة 16 بت جديدة مرتبطة بلعبة 8 بت الموجودة سلفاً.

وفي نهاية الحديث عن صياغة الاستراتيجية لدى الشركات، لابد أن تدرك أنه ليس هناك طريقة سحرية لتغيير لعبة الأعمال، فهي عملية مستمرة. فالآخرون أيضاً سيحاولون تغيير اللعبة. قد تصب تغييراتهم في مصلحتك أحياناً وضدها أحياناً أخرى. ففي النهاية لا يوجد نهاية للعبة تغيير اللعبة.

اقرأ أيضاً: