بعد أن تجاهلت الأسواق المالية العالمية انتشار فيروس “كوفيد-19” في الصين، بدأت تبدي ردود فعل شديدة في شهر فبراير/شباط عندما وصل الفيروس إلى أوروبا والشرق الأوسط وبدأ ينتشر هناك، مثيراً مخاوف كبيرة من تشكل وباء عالمي. ومنذ ذاك الوقت، بدأ تقييم مخاطر الفيروس بكثرة في العديد من المؤسسات المالية والاقتصادية لدرجة أن البعض أبدى تخوفاً من أن يكون الركود في الاقتصاد العالمي هو نتيجة حتمية.

في نقاشاتنا، يتساءل رجال الأعمال عما إذا كان تراجع السوق يؤشر حقاً إلى حدوث ركود اقتصادي، وإلى أي درجة من السوء سيصل الركود الذي سينجم عن تفشي فيروس “كوفيد-19″، وما هي التصورات المحتملة للنمو والتعافي، وما إذا كان هناك أثر دائم قد يترتب على هذه الأزمة الجديدة.

اقرأ أيضاً في المفاهيم الإدارية: ما هو الاقتصاد الجزئي؟

ولكن في الحقيقة، لن تجيب التوقعات والمؤشرات عن هذه التساؤلات. إذ لا يمكن الوثوق بتوقعات الناتج المحلي الإجمالي في أكثر الأوقات هدوءاً، ولا يمكن الوثوق بها الآن لأننا لا نعرف مسار الفيروس ولا مدى فاعلية الجهود المبذولة لاحتوائه ولا رد فعل المستهلكين والشركات، ولا يوجد أي رقم قادر على تمثيل الأثر الاقتصادي للفيروس أو توقعه بصورة موثوقة.

ولذلك، يجب علينا التمعن بدقة في الإشارات الصادة عن المؤسسات المالية والاقتصادية حول الأسواق وأشكال الركود والتعافي بالإضافة إلى تاريخ الأوبئة والصدمات لكي نتمكن من تشكيل فكرة عن الطريق الذي أمامنا.

ما الذي تقوله الأسواق لنا؟

قد يبدو لنا أن التراجع الكبير الذي شهدته الأسواق المالية العالمية يشير إلى توجه الاقتصاد العالمي نحو الركود. فقد سجلت عمليات تقييم الأصول الآمنة ارتفاعاً حاداً، مع انخفاض أقساط التأمين على السندات الحكومية الأميركية طويلة الأجل إلى مستويات متدنية تكاد تكون قياسية، وقد سجلت 116 سالب نقطة أساس، وهي تمثل ما ينوي المستثمرون دفعه ثمناً لملاذ آمن للديون الحكومية الأميركية. والنتيجة هي ارتفاع الأشكال التقليدية لمخاطر الركود إلى مستويات أعلى.

ولكن، تكشف لنا نظرة أعمق عن احتمال ألا يكون الركود هو النتيجة الحتمية للوضع الراهن.

أولاً، لنأخذ عمليات تقييم الأصول المعرضة للمخاطر، والتي لم تكن آثار فيروس “كوفيد-19” عليها متساوية، وستجد أن الجانب الإيجابي تمثل في ارتفاع الفروقات الائتمانية بصورة ضئيلة جداً، ما يشير إلى أن أسواق الائتمان لا تتوقع نشوء مشاكل في التمويل حتى الآن. كما تراجعت عمليات تقييم الأسهم بشكل واضح بعد ارتفاعها الأخير، ولكن من الجدير بالملاحظة أن هذه التقييمات لا تزال مرتفعة نسبة إلى تاريخها على المدى الأبعد. وفي الجانب المعاكس، كانت التقلبات الاقتصادية مؤشراً على وجود ضغوط أكبر، ما يؤشر ضمنياً لحدوث تقلبات الشهر القادم تماثل الاختلالات الكبيرة التي حدثت خلال الثلاثين عاماً الماضية، ولكنها تختلف عما حدث خلال الأزمة المالية العالمية السابقة.

ثانياً، على الرغم من أن الأسواق المالية تشكل مؤشراً هاماً للركود (لأنها أحد أسبابه أيضاً)، تظهر أحداث الماضي ضرورة ألا نخلط تلقائياً بين أسواق الأسهم المتداعية أو ما يسمى سوق “الدب” الهابط (في مقابل سوق الثور الصاعد) والركود. في الحقيقة، يتعلق التقلب باثنين فقط من أسواق الأسهم المتداعية الأميركية. بعبارة أخرى، فإن واحداً من كل ثلاثة أسواق للأسهم المتداعية لا علاقة له بالركود. وعلى مدى قرن من الزمان، أحصينا سبع حوادث مماثلة لم يكن فيها سوق الأسهم المتداعية مرتبطاً بالركود.

لا شك أن الأسواق المالية اليوم تعزي احتمال حدوث مخاطر مزعزعة هائلة لفيروس “كوفيد-19″، وهي حقيقية. ولكن تنوع تقييم الأصول يسلط الضوء على الغموض الذي يحيط بهذا الوباء، ويحذرنا التاريخ من رسم خط مباشر بين تصفيات الأسواق المالية والاقتصاد الحقيقي.

كيف سيبدو الركود الذي قد ينتج عن فيروس “كوفيد-19″؟

على الرغم من احتمال أن تكون المشاعر السائدة في السوق مضللة، إلا أن خطورة حدوث ركود هي خطورة حقيقية. فقد ازداد ضعف الأنظمة الاقتصادية الكبرى، بما فيها الولايات المتحدة، مع تباطؤ النمو، وأصبحت عدة دول كانت لديها خطط توسعية الآن أقل قدرة على امتصاص الصدمات. في الحقيقة، كان التصور الأكثر احتمالاً للركود على مدى فترة من الزمن يتمثل بصدمة خارجية تضرب الولايات المتحدة في وقت ضعفها.

تصنف حالات الركود عادة ضمن ثلاث فئات:

- الركود الحقيقي. يعرف الركود عادة بأنه هبوط النمو الاقتصادي المزدهر وتحوله إلى انكماش وانحراف النمو عن مساره. ولكن صدمات الطلب والعرض الخارجية الشديدة، أو غيرها من الأحداث المزعزعة، قادرة أيضاً على دفع النظام الاقتصادي الحقيقي إلى الانكماش، وهنا تتاح أكبر فرصة لفيروس “كوفيد-19” كي يصيب البلد الذي ينتشر فيه.

- ركود السياسات. عندما تترك المصارف المركزية أسعار الفائدة أعلى مما يجب نسبة للمعدل “المحايد” للنظام الاقتصادي، فهي تشدد الشروط المالية والوساطة الائتمانية وتؤدي إلى خنق النمو فيما بعد. ولكن هذه الخطورة ضئيلة، فخارج الولايات المتحدة تبقى المعدلات في أدنى حد لها، أو حتى سلبية، في حين يحقق الاحتياطي الاتحادي انخفاضاً مفاجئاً بواقع 50 نقطة أساس. وخارج إطار استجابة السياسة النقدية، تعهد وزراء مالية مجموعة الدول السبع بتقديم الدعم المالي.

- الأزمة المالية. تتراكم المشكلات المالية ببطء عبر فترات طويلة من الزمن، قبل أن تنفجر بسرعة مسببة زعزعة لمؤسسات الوساطة المالية وللوضع الاقتصادي برمته. هناك بعض الاختلافات الملحوظة في مخاطر الأزمات المالية حول العالم، بيد أنه يصعب الإشارة إليها في أوضاع الاقتصاد الأميركي الحرجة. يشير بعض المعلقين إلى الفقاعة في منح الائتمان للشركات، كما هو الحال في القروض الضخمة والآجال القصيرة. غير أننا نعاني في الولايات المتحدة نظراً للتشابه بين فقاعة الرهن العقاري والركود الأخير، فلا قروض الشركات تمول ازدهار الاقتصاد الحقيقي (كما فعل الرهن العقاري في الإسكان)، ولا الدين يسجل في كشوف الميزانيات العمومية للمصارف. يحد هذان العاملان من المخاطر الشاملة للاضطراب المحتمل في الائتمان، ولكن لا يمكن إلغاء هذه المخاطر تماماً. قد تصعب علينا رؤية مساهمة فيروس “كوفيد-19” في الاضطرابات المالية، ولكن يمكن أن ينشأ الضغط من متاعب التدفق النقدي، وخصوصاً في المؤسسات الصغيرة والمتوسطة.

ما هو طريق التعافي المرجح؟

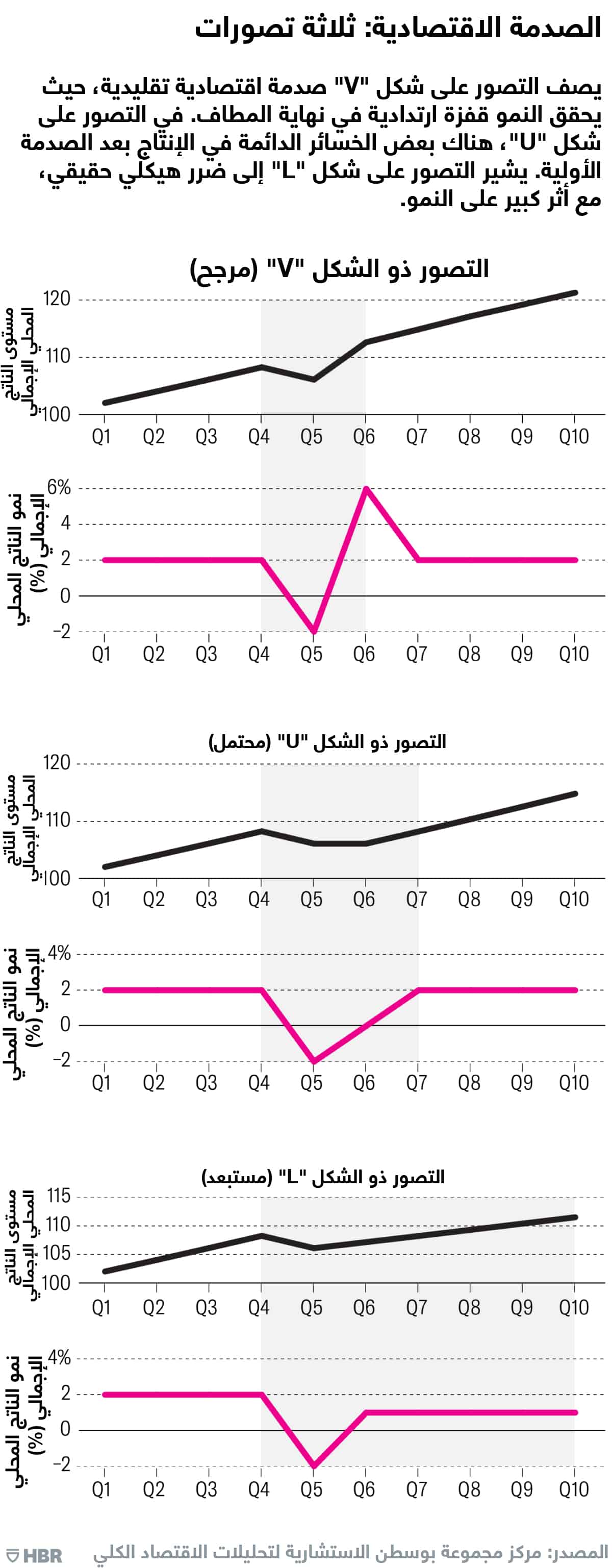

سواء كان بإمكان الأنظمة الاقتصادية تجنب الركود أم لا، فإن المسار إلى تحقيق النمو في ظل ظروف كهذه سوف يعتمد على مجموعة من العوامل المحركة، مثل درجة تأخر الطلب أو ضياعه، وما إذا كانت الصدمة تمثل ارتفاعاً مؤقتاً أم مستداماً، وما إذا كان هناك أضرار هيكلية، هذا بخلاف العوامل الأخرى. إذن، من المعقول أن نرسم ثلاثة تصورات شاملة، سنرمز إليها بالأشكال “V” و”U” و”L”.

- التصور ذو الشكل “V”: يصف هذا التصور صدمة الاقتصاد الحقيقي “التقليدية”، المتمثلة في تغير النتائج، ولكن في نهاية المطاف يتمكن النمو من تحقيق قفزة ارتدادية والعودة إلى حالته الطبيعية. وفي هذا التصور، يمكن لمعدلات النمو السنوية امتصاص الصدمة بصورة تامة، ونعتقد أن ذلك مرجح على الرغم من أنها قد تبدو نظرة تفاؤلية وسط الكآبة الحالية.

- التصور ذو الشكل “U”: هذا التصور هو نسخة بشعة عن التصور السابق “V”، إذ تكون الصدمة فيه مستمرة، وتنشأ خسائر دائمة في النتائج على الرغم من متابعة النمو مساره الأولي. هل هذا التصور ممكن في أزمة فيروس “كوفيد-19″؟ بكل تأكيد، ولكننا نرغب في مزيد من الأدلة على ضرر الفيروس الحقيقي كي نتمكن من جعل هذه الحالة أساسية.

- التصور ذو الشكل “L”: هذا التصور شديد البشاعة، وعلاقته ضعيفة بالتصورين السابقين. وكي يتجسد، يجب أن تؤمن بقدرة فيروس “كوفيد-19” على إحداث ضرر هيكلي كبير، أي أن يدمر شيئاً على جانب العرض من الاقتصاد، كسوق العمل مثلاً أو تكوين رأس المال أو الوظيفة الإنتاجية. يصعب تخيل هذا التصور حتى مع الافتراضات المتشائمة، وعند نقطة ما سنجد أنفسنا على الجانب الآخر من هذا الوباء.

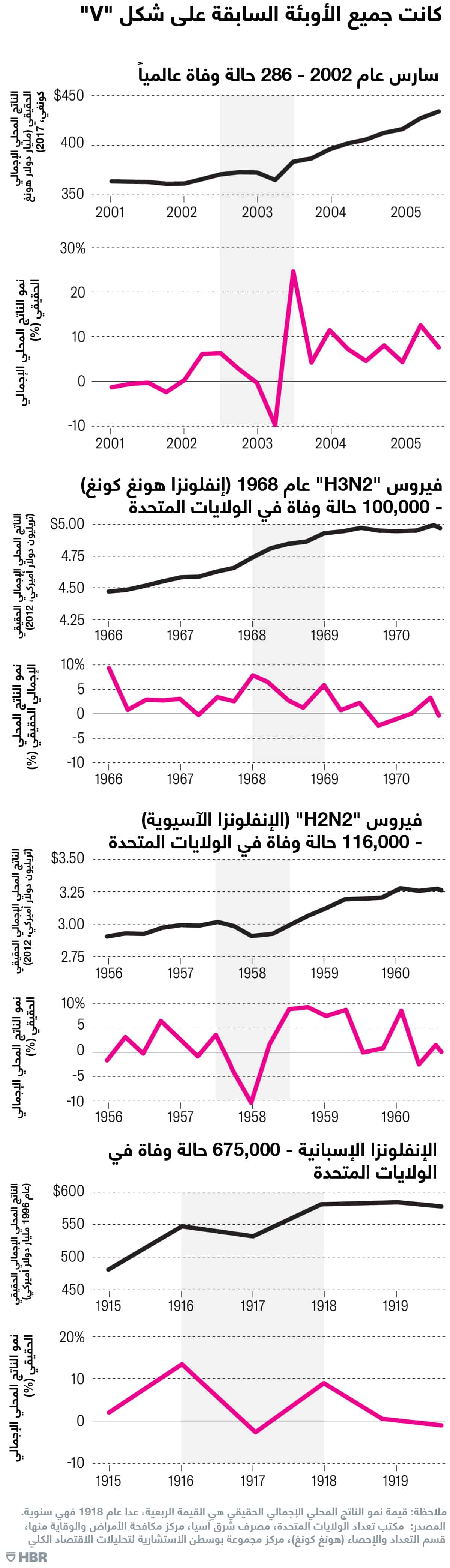

مجدداً، يجدر بنا إعادة دراسة التاريخ كي نتمكن من تحديد مسار التأثير المحتمل لفيروس “كوفيد-19” عملياً. في الواقع، فإن التصور الذي له الشكل “V” يحتكر المشهد العملي للصدمات السابقة، بما في ذلك الأوبئة مثل سارس، والإنفلونزا الآسيوية في عام 1968، وإنفلونزا هونغ كونغ في عام 1958، والإنفلونزا الإسبانية في عام 1918.

هل ستكون هناك عواقب اقتصادية دائمة لفيروس “كوفيد-19”؟

كي نتمكن من فهم هذه النقطة، يجب أن نتمعن في آلية الانتقال التي تؤثر الأزمة الصحية من خلالها على الاقتصاد.

إذا كان تصنيف حالات الركود ينبئنا عن الأماكن التي يحتمل أن يهاجمها الفيروس في النظام الاقتصادي، فقنوات الانتقال ستنبئنا عن طريقة سيطرة الفيروس على البلد الذي ينتشر فيه. وهذه النقطة هامة لأنها تتضمن آثاراً وعلاجات مختلفة. فيما يلي ثلاث قنوات محتملة للانتقال:

- تأثير غير مباشر على الثقة (تأثير الثروة): يكون الانتقال التقليدي للصدمات الخارجية على الاقتصاد الحقيقي من خلال الأسواق المالية (والظروف المالية بصورة أوسع)، فتصبح جزءاً من المشكلة. ومع تداعي الأسواق وتقلص الثروات الأسرية، ترتفع معدلات ادخار الأسر، وبالتالي لا بد من تراجع الاستهلاك. يمكن أن يكون هذا الأثر قوياً، وخصوصاً في الأنظمة الاقتصادية المتقدمة، حيث يكون تعامل الأسر مع الأصول من فئة الأسهم كبيراً، كما هو الحال في الولايات المتحدة. ولذلك، قد يحدث انخفاض حاد ودائم (أسواق أسهم متداعية أكثر حدوث تصحيح في أسواق المال).

- التأثير المباشر على ثقة المستهلك: على الرغم من وجود ارتباط وثيق بين أداء السوق المالي وثقة المستهلك، إلا أن بيانات المدى الطويل تبين احتمال تراجع ثقة المستهلك حتى وإن كانت الأسواق في تصاعد. على ما يبدو، فإن فيروس “كوفيد-19” يشكل ضربة مباشرة محتملة لثقة المستهلك، إذ يبقي المستهلكين في منازلهم قلقين من الإنفاق الاختياري وربما يشعرون بتشاؤم على المدى الطويل.

- صدمة جانب العرض: تحدثنا في القناتين السابقتين عن صدمة الطلب، ولكن هناك خطورة إضافية فيما يتعلق بالانتقال عبر زعزعة العرض. عندما يتسبب الفيروس بإيقاف الإنتاج وتعطيل مكونات سلسلة التوريد، تتحول الثغرات إلى مشاكل، ومن الممكن أن يتوقف الإنتاج ويتم تسريح العمال. سيكون هناك تفاوت كبير بين الأنظمة الاقتصادية والقطاعات، ولكن إذا أخذنا النظام الاقتصادي الأميركي مثالاً، نعتقد أن هذا الأمر يتطلب استمرار الأزمة على مدى فترة زمنية طويلة. وفيما يتعلق بأثر الطلب، نرى أنه أمر ثانوي.

غالباً ما تكون حالات الركود دورية لا أحداثاً هيكلية، ومع ذلك قد تكون الحدود بينهما ضبابية. ومن أجل توضيح ذلك، كانت الأزمة المالية العالمية حدثاً دورياً (سيئاً للغاية) في الولايات المتحدة، ولكن ترتبت عليه مجموعة من الآثار الهيكلية البغيضة. على الرغم من أن الاقتصاد حقق قفزة ارتدادية، إلا أن تقليص مديونية الأسر هي ظاهرة مستمرة طويلة الأمد لأن رغبة الأسر وقدرتها على الاقتراض أصيبت بضعف هيكلي. ومن الناحية الهيكلية، تتمثل الأضرار الجانبية اليوم في معاناة واضعي السياسات من صعوبة أكبر كثيراً في دفع الدورة الاقتصادية عن طريق إدارة أسعار الفائدة قصيرة الأجل فقط.

هل يمكن أن يكون لفيروس “كوفيد-19” آثار هيكلية خاصة؟ يشير التاريخ إلى أن الاقتصاد العالمي سيختلف بعدة طرق أساسية بعد الأزمات الكبرى، مثل أزمة “كوفيد-19”.

- آثار الاقتصاد الجزئي: يمكن للأزمات، بما فيها الأوبئة، تحفيز تبني التقنيات ونماذج العمل الجديدة. وغالباً ما ينسب إلى جائحة “سارس” عام 2003 تبني المستهلكين الصينيين التسوق عبر الإنترنت، وبالتالي تسريع نهوض شركة “علي بابا”. ومع إغلاق المدارس في اليابان وإغلاقها في الولايات المتحدة وغيرها من الدول، هل يمكن أن نشهد نهضة في التعلم الإلكتروني وتقديم الخدمات التعليمية الرقمية؟ وهل تمكنت الجهود الرقمية في مدينة ووهان لاحتواء الأزمة عن طريق برامج التتبع في الهواتف الذكية من إثبات ظهور أداة قوية جديدة في مجال الصحة العامة؟

- آثار الاقتصاد الكلي: بالفعل، يبدو أن الفيروس سيعجل التقدم نحو سلاسل قيمة عالمية لا مركزية، إذ إنه يضيف بعداً بيولوجياً للقوى السياسية والتنظيمية التي دفعت نموذج سلسلة القيمة في الفترة التي سبقت عام 2016 نحو اتجاه مجزأ أكثر.

- الآثار السياسية: لا يمكن استبعاد العواقب السياسية عالمياً، إذ يختبر الفيروس قدرة عدة أنظمة سياسية على حماية شعوبها بكفاءة. ويمكن أن يؤدي ذلك إلى تعريض المؤسسات الهشة للخطر وإثارة التحولات السياسية. حتى أنه من الممكن أن يحدد فيروس “كوفيد-19” شكل الانتخابات الرئاسية في الولايات المتحدة بناء على مدة استمرار الوباء وشدته. وعلى مستوى الأطراف المتعددة، من الممكن أن نترجم الأزمة على أنها دعوة إلى مزيد من التعاون. أو على العكس، قد تزيد من التباعد بين المراكز ثنائية القطب للقوة الجيوسياسية.

ماذا يجب على القادة فعله فيما يتعلق بالمخاطر الاقتصادية؟

يمكن تطبيق الرؤى المستقاة من الأسواق المالية وتاريخ الصدمات المتجانسة كما يلي:

- لا تعتمد على التوقعات. فالأسواق المالية اليوم تعكس درجة كبيرة من الغموض، وهناك مجموعة كبيرة من التصورات المحتملة ويجب على الشركات استكشافها.

- لا تسمح لتقلبات الأسواق المالية بالتشويش على قراراتك بشأن الشركة التي تقودها.

- ركز على إشارات ثقة المستهلك وثق بحدسك وتعلم كيف تستفيد من بيانات شركتك في موازنة هذه الرؤى. لن يكون الأثر واحداً على جميع القطاعات، وستكون النتائج خاصة بقطاعك.

- خطط لأفضل الاحتمالات، وتهيأ لأسوئها. ولا تنس أن عملية التعافي ذات الشكل “V” هي التصور المحتمل نظرياً وعملياً، ولكن لا تسمح لهذه الفكرة أن تجعلك قانعاً.

- ابدأ بالنظر إلى ما وراء الأزمة، ما هي الآثار المتعلقة بالاقتصاد الكلي أو الجزئي التي سيولدها فيروس “كوفيد-19″؟ ما هي الفرص أو التحديات التي ستظهر؟

- فكر بطريقة تعاملك مع عالم ما بعد الأزمة، هل يمكنك أن تشارك في التبني الأسرع للتقنيات والعمليات الجديدة وما إلى ذلك؟ هل ستتمكن من التوصل إلى الفائدة التي ستحملها هذه الأزمة لشركتك وعملائك ومجتمعك؟

تنويه: يمكنكم مشاركة أي مقال من هارفارد بزنس ريفيو من خلال نشر رابط المقال أو الفيديو على أي من شبكات التواصل أو إعادة نشر تغريداتنا، لكن لا يمكن نسخ نص المقال نفسه ونشر النص في مكان آخر نظراً لأنه محمي بحقوق الملكية الدولية. إن نسخ نص المقال بدون إذن مسبق يعرض صاحبه للملاحقة القانونية دولياً.

جميع الحقوق محفوظة لشركة هارفارد بزنس ببليشنغ، بوسطن، الولايات المتحدة الأميركية 2024 .